10 Oktober Red Friday menjadi akar masalah utama ledakan Stream xUSD versi lengkap

Stream xUSD adalah “tokenised hedge fund” yang beroperasi dengan kedok stablecoin DeFi, mengklaim menjalankan strategi delta-neutral. Saat ini, Stream mengalami kerugian dalam kondisi yang dipertanyakan. Selama lima tahun terakhir, banyak proyek meniru pola ini, berusaha membangun token mereka sendiri lewat pendapatan dari investasi delta-neutral. Beberapa contoh sukses di antaranya: MakerDAO, Frax, Ohm, Aave, Ethena.

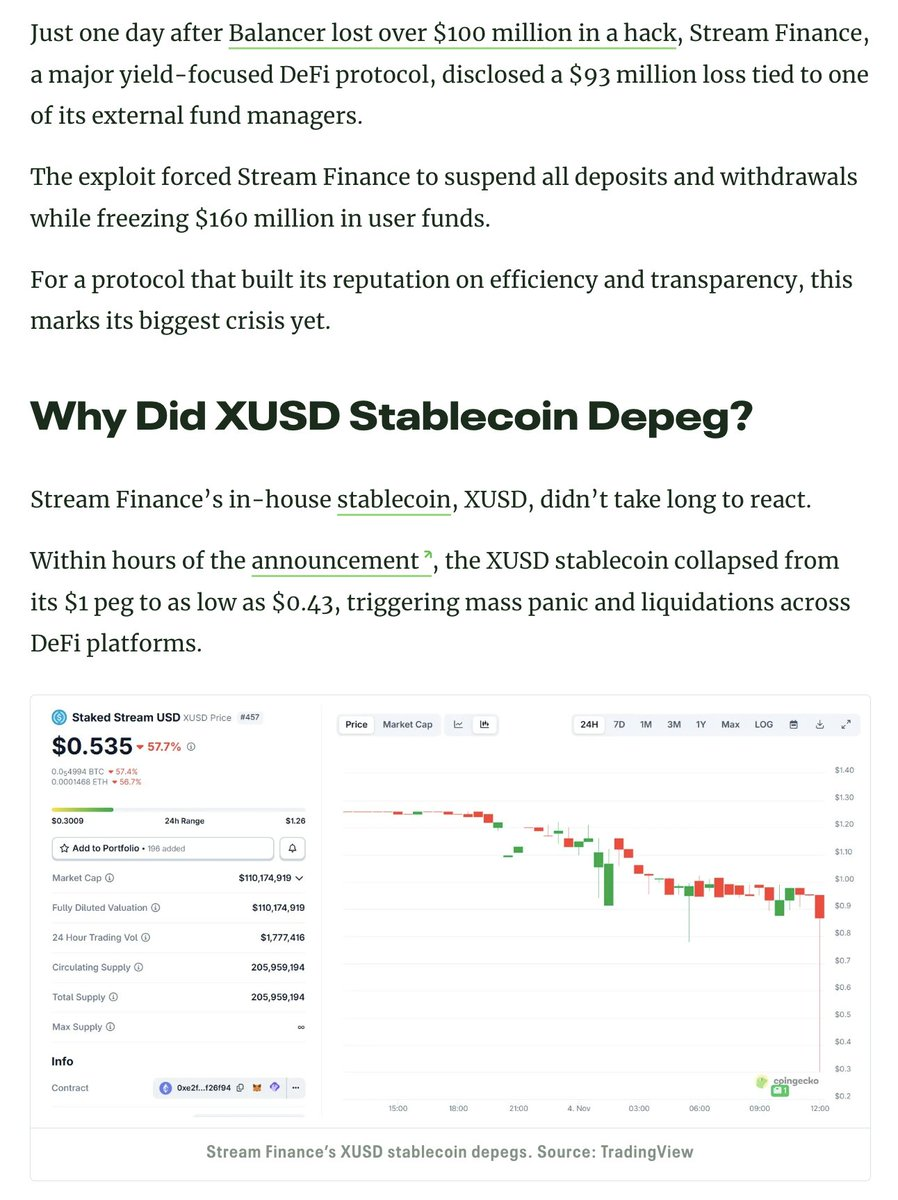

Berbeda dengan banyak kompetitor DeFi yang benar-benar transparan, Stream tidak terbuka mengenai strategi dan posisinya. Hanya $150 juta dari klaim $500 juta TVL yang tercatat onchain pada pelacak portofolio seperti @ DeBankDeFi. Ternyata Stream menanamkan dana ke strategi trading offchain yang dijalankan trader proprietary, dan sejumlah trader mengalami kerugian, sehingga menciptakan lubang kerugian sebesar $100 juta.

1. Dilaporkan oleh @ CCNDotComNews

Peretasan Balancer DEX senilai $120 juta pada hari Senin tidak berpengaruh terhadap peristiwa ini.

Berdasarkan rumor (yang tidak dapat kami verifikasi karena Stream tidak transparan), strategi trading offchain yang melibatkan “menjual volatilitas” diduga terlibat. Dalam quantitative finance, “menjual volatilitas” (atau “short volatility/short vol”) adalah strategi trading yang mendapat keuntungan saat volatilitas pasar menurun, tetap stabil, atau saat volatilitas yang terealisasi lebih rendah dari volatilitas tersirat di instrumen keuangan. Jika harga aset dasar tidak banyak bergerak (volatilitas rendah), opsi bisa berakhir tanpa nilai dan penjual memperoleh premi sebagai laba. Namun, pendekatan ini sangat berisiko, sebab lonjakan volatilitas mendadak bisa menyebabkan kerugian besar—sering diibaratkan “memungut recehan di depan penggilas jalan.”

2. Penjelasan tentang menjual volatilitas

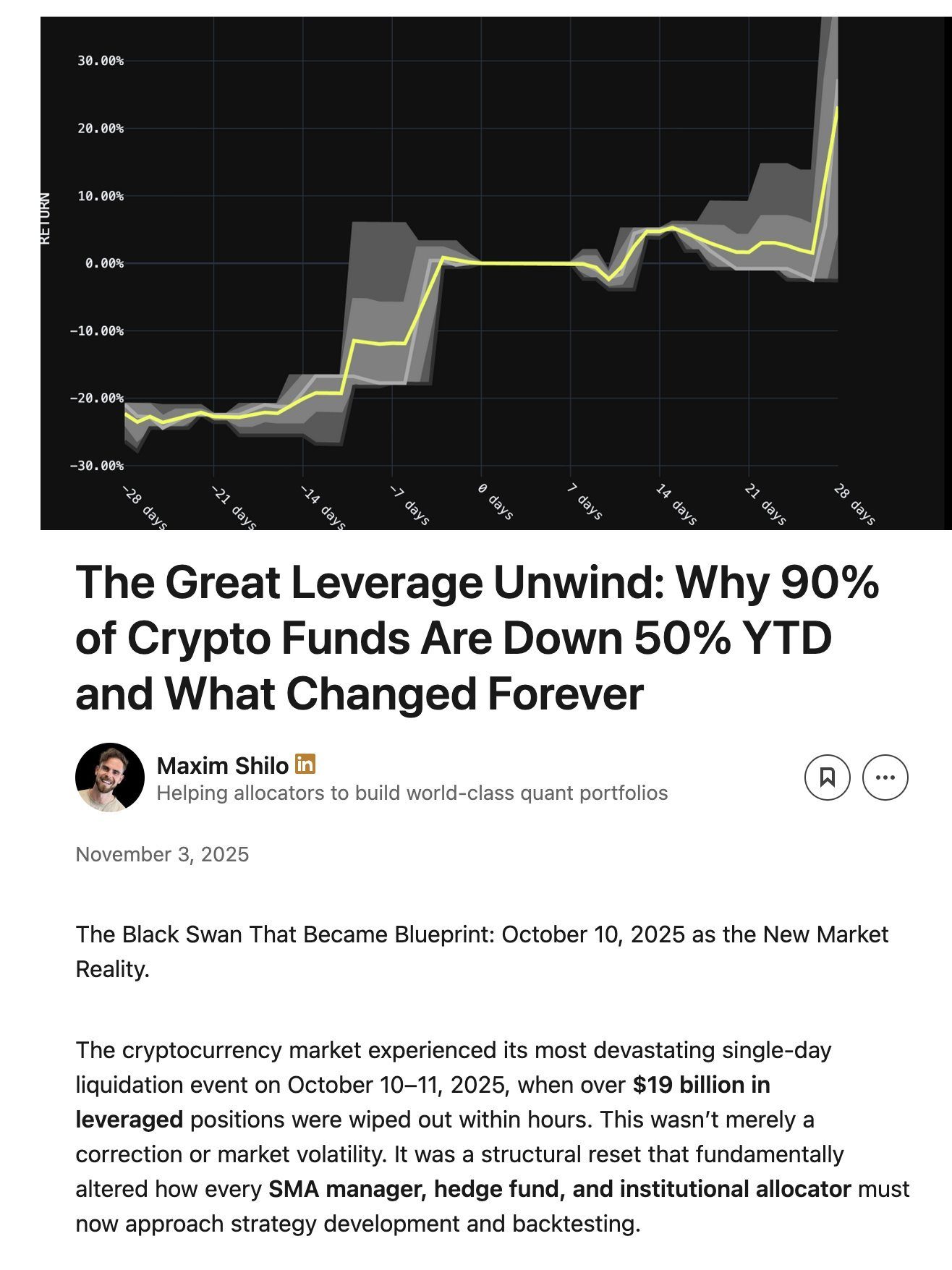

Pada 10 Oktober, terjadi “lonjakan volatilitas” di Red Friday. Risiko leverage sistematis menumpuk di pasar kripto dalam waktu lama, dipicu euforia seputar Donald Trump di tahun 2025. Ketika Trump mengumumkan tarif baru pada Jumat sore 10 Oktober, semua pasar panik dan kepanikan menyebar ke pasar kripto. Dalam situasi seperti ini, yang bertindak cepat mendapat hasil terbaik dengan segera menjual aset yang terjamin. Penjualan ini menyebabkan likuidasi beruntun.

Karena risiko leverage sudah menumpuk dan membawa leverage sistematis ke tingkat tinggi, pasar perpetual futures kekurangan kedalaman untuk melepas dan melikuidasi seluruh posisi leverage dengan lancar. Dalam kondisi ini, sistem Automated Deleverage (ADL) diaktifkan dan mulai mendistribusikan kerugian ke peserta pasar yang untung. Hal ini membuat pasar semakin kacau.

3. Pengertian automated deleverage:

Volatilitas yang muncul dari peristiwa ini tergolong langka, hanya terjadi satu kali dalam satu dekade di pasar kripto. Walau bukan hal baru, penurunan seperti ini pernah terjadi pada awal era kripto di 2016. Data dari era tersebut kurang memadai, sehingga trader algoritmik mengandalkan data “volatilitas mulus” terkini dalam strategi mereka. Karena lonjakan seperti ini jarang terjadi, posisi leverage—meski hanya ~2x—tetap terlikuidasi.

Maxim Shilo menuliskan analisis bagus tentang dampak peristiwa ini terhadap trader algoritmik dan potensi perubahan permanen pada trading kripto pasca Red Friday:

4. Shilo tentang dampak 10 Oktober pada trading algoritmik kripto

Korban pertama dari peristiwa Red Friday mulai bermunculan, dan Stream terkena dampaknya.

Definisi dana delta-neutral adalah tidak mengalami kerugian. Jika terjadi kerugian, maka bukan delta-neutral. Stream mengklaim delta-neutral, namun tanpa transparansi menanamkan dana pada strategi proprietary, tidak transparan, dan off-chain. Delta-neutral tidak selalu mutlak; penilaian setelah kejadian memang mudah. Banyak ahli menilai strategi semacam ini terlalu berisiko untuk disebut benar-benar delta-neutral. Sebab strategi tersebut berpotensi gagal—dan itulah yang terjadi.

Saat Stream kehilangan modal utama dalam trade buruk ini, Stream dinyatakan insolven.

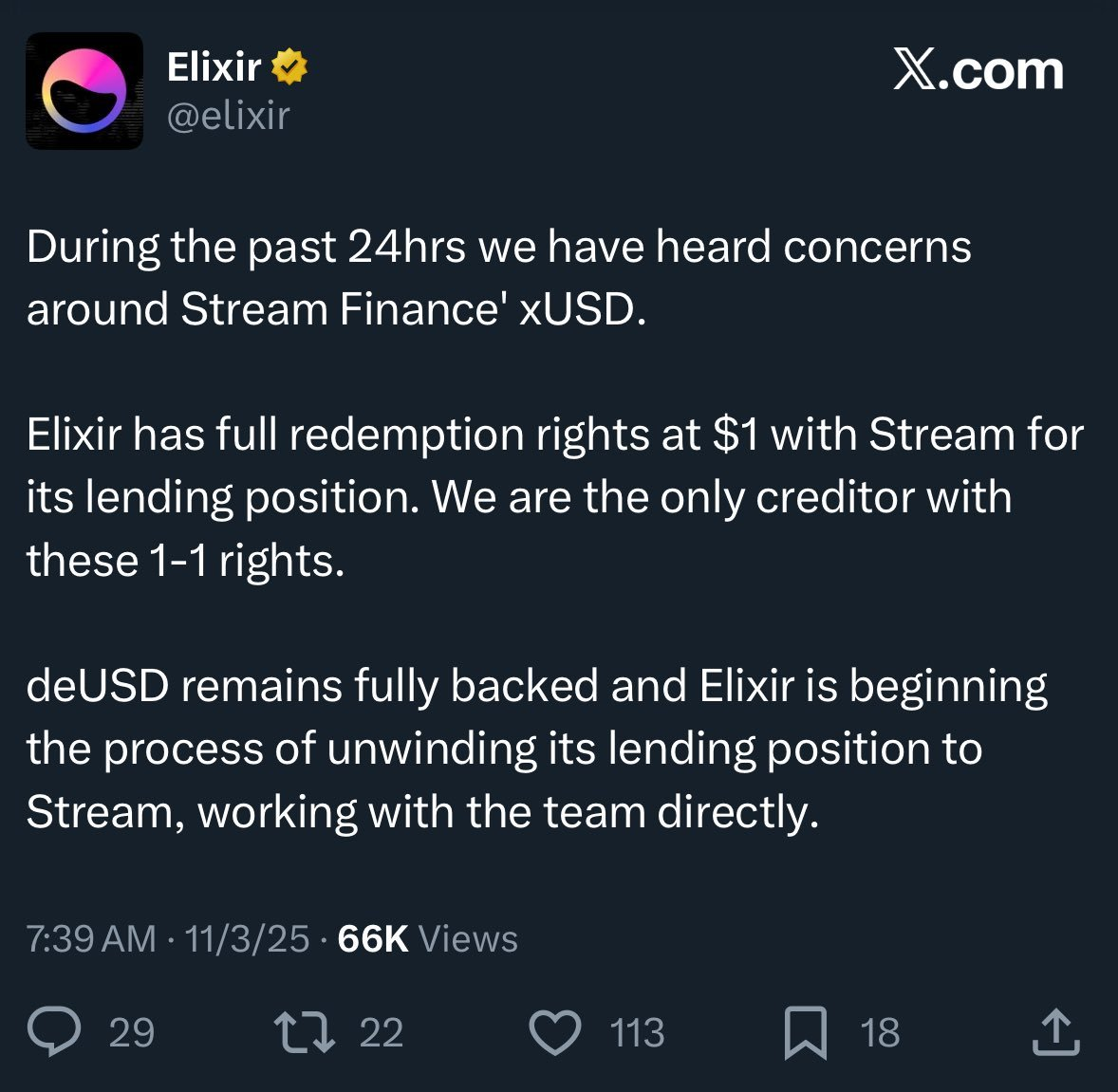

DeFi memang berisiko, kehilangan sebagian dana masih dapat diterima. Anda bisa mendapatkan kembali dana 100%, dan penurunan sesaat 10% tidak terlalu berdampak jika memperoleh imbal hasil tahunan 15%. Namun, pada kasus ini, Stream juga menambah leverage secara maksimal melalui strategi peminjaman berulang (recursive looping) bersama Elixir, stablecoin lain.

5. Definisi strategi peminjaman berulang (recursive looping)

6. Cara Stream melakukan leverage dan seberapa besar

Selain itu, Elixir mengklaim prioritas klaim berdasarkan perjanjian offchain untuk pemulihan modal jika Stream bangkrut. Artinya, Elixir lebih diprioritaskan dalam pengembalian dana, sementara investor DeFi lain di Stream menerima lebih sedikit atau bahkan tidak mendapat pengembalian.

Akibat kurangnya transparansi, strategi peminjaman berulang (recursive looping), dan strategi proprietary, kerugian pengguna Stream belum dapat dipastikan. Saat ini, harga stablecoin Stream xUSD berada di angka $0,60 untuk setiap dolar.

Karena hal ini tidak diungkapkan kepada pengguna DeFi, banyak yang kini sangat marah pada Stream dan Elixir: tidak hanya kehilangan dana, kerugian juga didistribusikan sehingga investor lain menerima dampak lebih besar.

Kejadian ini juga berdampak pada protokol lending dan kuratornya:

“Semua yang mengira mereka melakukan lending di Euler dengan posisi terjamin, sebenarnya melakukan lending tanpa jaminan melalui proxy” -Rob dari @ infiniFi.

Selain itu, karena Stream tidak transparan dan tidak memiliki data onchain atas posisi serta untung/rugi, pengguna mulai mencurigai Stream secara curang mengambil keuntungan pengguna untuk tim manajemen. Staker Stream xUSD hanya mengandalkan sumber data otomatis ('oracle') yang dilaporkan sendiri oleh Stream, tanpa verifikasi pihak ketiga apakah perhitungannya benar dan adil.

Bagaimana solusinya?

Kejadian seperti Stream dapat dihindari, khususnya di industri muda seperti DeFi. Aturan “high risk, high reward” tetap berlaku. Namun, untuk menerapkannya, Anda harus memahami risiko: tidak semua risiko sama, beberapa di antaranya bisa saja tidak diperlukan. Ada banyak protokol yield farming, lending, dan stablecoin yang berfungsi sebagai hedge fund ter-tokenisasi yang bereputasi dan terbuka mengenai risiko, strategi, serta posisi mereka.

@ StaniKulechov dari @ aave membahas peran kurator DeFi dan potensi pengambilan risiko berlebihan di sini:

7. Stani tentang realisasi risiko DeFi terbaru

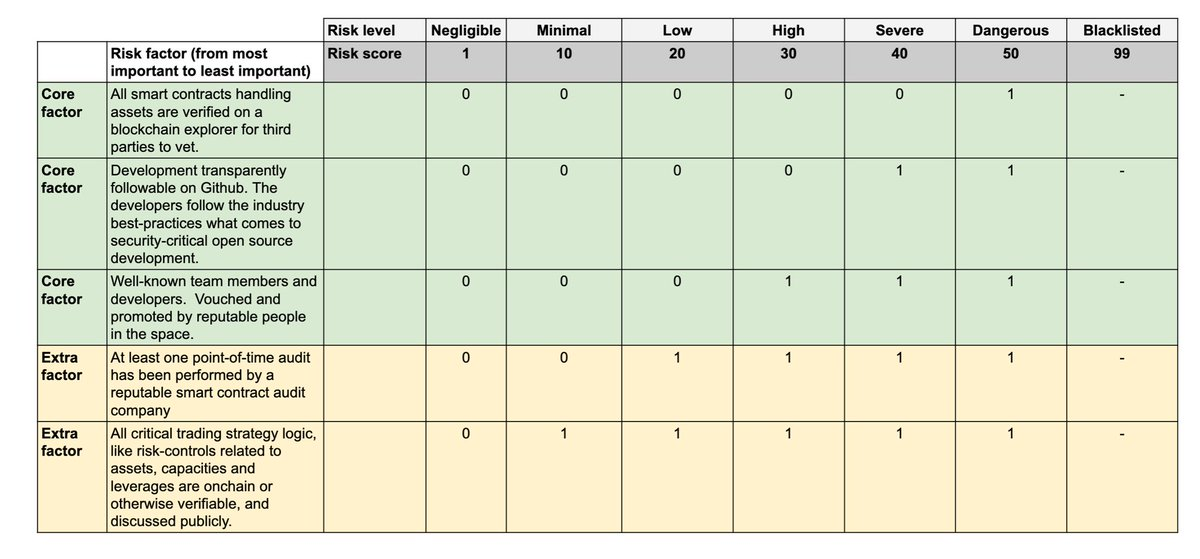

Untuk memperjelas perbedaan antara vault berkualitas tinggi dan vault berkualitas rendah, Trading Strategy mulai menerbitkan Vault Technical Risk Score dalam laporan vault DeFi mereka.

8. Baca pengumuman tentang Vault Risk Framework di sini:

Risiko teknis adalah kemungkinan kehilangan dana yang diinvestasikan di vault DeFi akibat eksekusi teknis yang buruk. Vault Technical Risk Framework menyediakan alat sederhana untuk mengklasifikasikan vault DeFi ke kategori risiko tinggi dan rendah. Skor risiko teknis tidak menghilangkan risiko pasar seperti trade buruk, penyebaran risiko, dan lain-lain, tetapi menjamin penilaian risiko dapat dilakukan oleh pihak ketiga.

Dengan informasi yang lebih baik bagi pengguna DeFi, alokasi modal akan beralih ke pelaku yang kredibel, sehingga insiden seperti Stream akan lebih tereduksi di masa mendatang.

Disclaimer:

- Artikel ini dicetak ulang dari [TradingProtocol]. Seluruh hak cipta milik penulis asli [TradingProtocol]. Jika terdapat keberatan atas cetak ulang ini, silakan hubungi tim Gate Learn, dan tim akan menindaklanjutinya secara tepat.

- Disclaimer: Pandangan dan opini dalam artikel ini sepenuhnya milik penulis dan tidak mewakili saran investasi apa pun.

- Terjemahan artikel ke bahasa lain dilakukan oleh tim Gate Learn. Kecuali disebutkan secara khusus, penyalinan, distribusi, atau plagiasi artikel terjemahan dilarang.

Artikel Terkait

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Stablecoin?

ONDO, Proyek yang Disukai oleh BlackRock

Apa itu dYdX? Yang Perlu Anda Ketahui Tentang DYDX

Apa itu Axie Infinity?