От NVIDIA до Binance: модель «продажи лопат» продолжает оставаться самой мощной бизнес-стратегией

В 1849 году золотая лихорадка в Калифорнии привлекла множество золотоискателей на американский Запад.

Немецкий иммигрант Леви Страусс изначально собирался сам участвовать в золотой лихорадке. Однако он быстро заметил другую возможность: штаны золотоискателей часто рвались, и возникал высокий спрос на прочную рабочую одежду.

Он сшил партию джинсов из парусины и стал продавать их золотоискателям. Это решение положило начало империи Levi’s, в то время как большинство тех, кто действительно гнался за золотом, потеряли всё.

20 ноября 2025 г. NVIDIA вновь опубликовала впечатляющие финансовые результаты.

Выручка за третий квартал достигла рекордных 57 млрд, рост составил 62% в годовом выражении. Чистая прибыль выросла на 65% и составила 31,9 млрд. Новое поколение GPU по-прежнему в дефиците: даже при наличии средств получить их сложно. Вся индустрия ИИ фактически работает на NVIDIA.

В то же время схожий сюжет разворачивается на цифровом фронте криптовалют.

От ICO-бума 2017 года до DeFi Summer в 2020 году, волны Bitcoin ETF и Meme coin в 2024 году — каждый цикл с новым нарративом и стремлением быстро разбогатеть сопровождался приходом и уходом розничных трейдеров, проектных команд и венчурных инвесторов. Однако только биржи, такие как Binance, стабильно остаются на вершине пищевой цепи.

История не повторяется, но рифмуется.

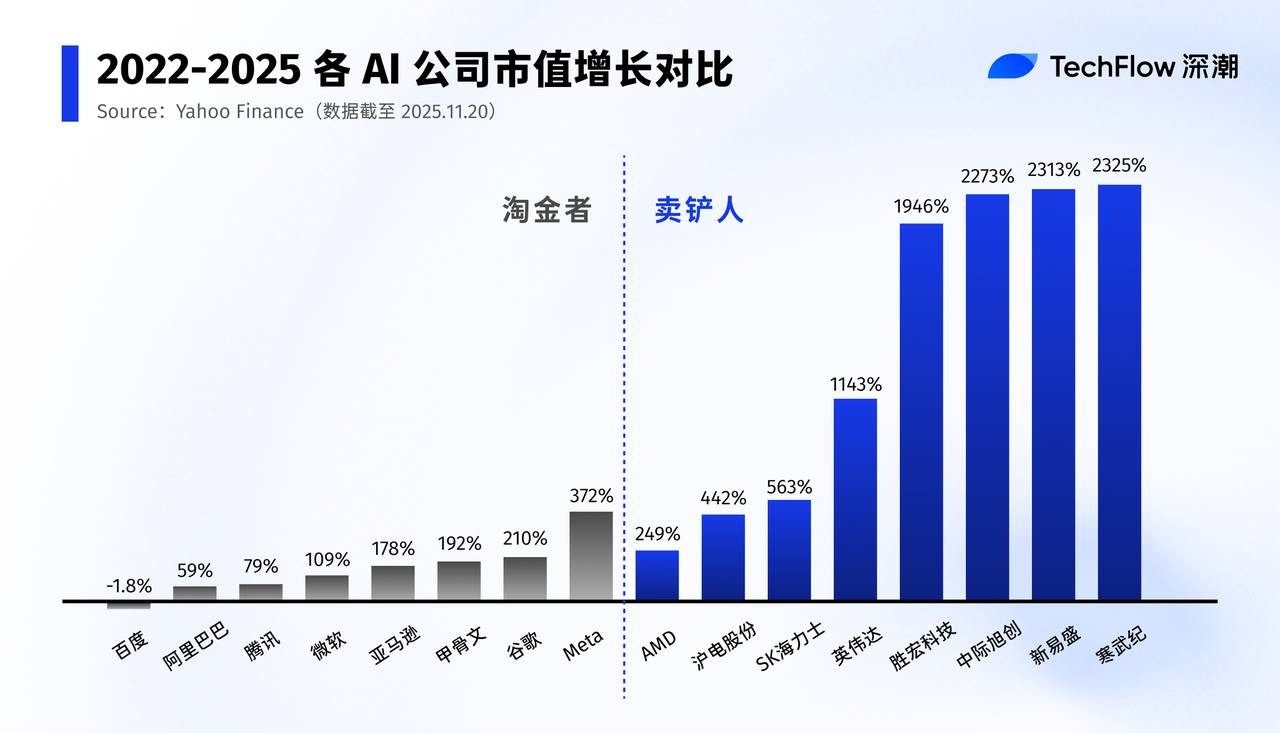

От золотой лихорадки 1849 года до современных бумов криптовалют и ИИ главные победители редко бывают самими «золотоискателями». Выигрывают те, кто продаёт «лопаты». Продажа лопат — это самая устойчивая бизнес-модель для выживания в циклах и получения прибыли в условиях неопределённости.

Золотая лихорадка ИИ: NVIDIA срывает куш

Для большинства лицом этой волны ИИ выступают ChatGPT и другие крупные модели — AI-агенты, которые пишут, рисуют и программируют.

Но с точки зрения бизнеса и прибыли этот всплеск ИИ связан не столько с «бумом приложений», сколько с беспрецедентной революцией вычислительной мощности.

Как и в XIX веке на Калифорнийской золотой лихорадке, технологические гиганты вроде Meta, Google и Alibaba — нынешние «золотоискатели», запускающие собственную золотую лихорадку в ИИ.

Meta недавно объявила, что инвестирует до 72 млрд в инфраструктуру ИИ в этом году и ожидает ещё больше расходов в следующем. Генеральный директор Марк Цукерберг заявил, что предпочёл бы рискнуть «упустить сотни миллиардов долларов», чем отстать в исследованиях суперинтеллекта.

Amazon, Google, Microsoft и OpenAI также выделили рекордные капитальные расходы на ИИ.

Технологические гиганты спешат вперёд, а Дженсен Хуанг улыбается — он стал Леви Страуссом эпохи ИИ.

Любая компания, создающая крупные модели, вынуждена закупать огромное количество GPU или арендовать облачные GPU-сервисы. Каждая новая итерация модели требует огромных ресурсов для обучения и инференции.

Если модель не превосходит конкурентов или у приложения нет чёткой бизнес-модели, его можно закрыть и создать заново. Но за уже купленные GPU и подписанные контракты на вычислительные мощности заплачено — деньги ушли.

Короче говоря, пока все обсуждают, способен ли «ИИ изменить мир» или «приложения на базе ИИ будут прибыльны в долгосрочной перспективе», любой, кто хочет играть, сначала должен заплатить «входной налог» поставщикам вычислительных мощностей.

NVIDIA твёрдо занимает вершину этой пищевой цепи вычислительных мощностей.

Компания почти монополизировала рынок высокопроизводительных чипов для обучения. H100, H200 и B100 стали «золотыми лопатами», за которыми компании ИИ ведут настоящую охоту. NVIDIA объединила своё оборудование GPU с мощной программной экосистемой (CUDA), инструментами разработки и поддержкой фреймворков, создав двойной технологический и экосистемный барьер.

NVIDIA не нужно делать ставку на конкретную крупную модель — ей достаточно, чтобы вся индустрия продолжала делать ставки: верить, что ИИ способен открыть новые перспективы, поддерживать высокие оценки и оправдывать большие бюджеты.

В традиционном интернет-секторе аналогичную роль играл Amazon AWS. Независимо от того, выживали стартапы или нет, им всё равно приходилось заранее оплачивать облачные ресурсы.

Разумеется, NVIDIA не единственный игрок. За ней стоит целая цепочка поставщиков «лопат», которые также получают значительную выгоду от бума ИИ.

GPU требуют высокоскоростных соединений и оптических модулей. На китайском рынке A-акций компании Innolight, Accelink и TFC Communication стали незаменимыми элементами «лопаты», а их акции выросли в несколько раз только за этот год.

Модернизация дата-центров требует множества шкафов, энергосистем и решений для охлаждения. От жидкостного охлаждения и распределения питания до строительства дата-центров — появляются новые возможности. Хранение данных, печатные платы, разъёмы, упаковка и тестирование — каждый поставщик компонентов для «AI-серверов» получил рост оценок и прибыли в этом цикле.

Вот сила модели продавца лопат:

Золотоискатели могут терять деньги, добыча может провалиться, но пока кто-то копает, продавцы лопат не проигрывают.

Крупные модели всё ещё ищут способы «заработать», но цепочка стоимости вычислений и оборудования уже приносит стабильную прибыль.

Продавцы лопат в криптовалюте

Если в секторе ИИ роль продавца лопат принадлежит NVIDIA, то в криптовалюте её занимают биржи.

Индустрия развивается, но биржи остаются неизменным фактором — они продолжают зарабатывать.

2017 год стал первым по-настоящему глобальным бычьим рынком в истории криптовалют.

Запустить токен было просто — один white paper и несколько слайдов обеспечивали листинг и финансирование. Инвесторы гнались за «монетами 10x и 100x», запускались и исчезали бесчисленные токены, большинство проектов замораживались или удалялись из листинга за год-два, а команды основателей исчезали без следа.

Тем не менее, проекты платили за листинг, трейдеры — за сделки, а фьючерсные контракты — комиссию за позиции.

Цены токенов могли падать снова и снова, но биржам для прибыли нужен только торговый объём. Чем больше сделок и волатильности — тем больше их заработок.

В DeFi Summer 2020 года модель автоматизированного маркетмейкера (AMM) от Uniswap бросила вызов традиционному стакану ордеров. Фарминг доходности, кредитование и пулы ликвидности создавали ощущение, что «централизованные биржи больше не нужны».

Однако на практике огромные суммы переходили с CEX на ончейн-добычу, а затем возвращались на CEX для управления рисками, вывода средств и хеджирования в периоды роста и падения.

DeFi может быть будущим в теории, но на практике CEX остаются основными точками входа и выхода для фиата, хеджирования и бессрочной торговли.

К 2024–2025 году Bitcoin ETF, экосистема Solana и Meme 2.0 вновь подтолкнули криптовалюты к новым вершинам.

В этом цикле, независимо от того, доминирует ли нарратив «институционального принятия» или «ончейн-рая», не меняется одно: большие объёмы кредитного капитала по-прежнему идут на централизованные биржи. Кредитное плечо, фьючерсы, опционы, бессрочные контракты и структурные продукты формируют «прибыльный ров» бирж.

Кроме того, CEX и DEX объединяются на уровне продуктов, и торговля ончейн-активами внутри CEX становится обычным явлением.

Цены токенов могут расти и падать, проекты и сектора — меняться, регулирование — ужесточаться, но пока есть торговля и волатильность, биржи остаются самыми стабильными «продавцами лопат» на рынке.

Помимо бирж, в криптовалюте есть и другие «продавцы лопат»:

Например, производители майнингового оборудования, такие как Bitmain, зарабатывают на продаже техники, а не на добыче, и остаются прибыльными в течение нескольких рыночных циклов.

Поставщики API-сервисов, такие как Infura и Alchemy, получают выгоду по мере роста числа блокчейн-приложений.

Эмитенты стейблкоинов, такие как Tether и Circle, получают доход от цифрового долларового сеньоража через процентные спрэды и распределение активов.

Платформы выпуска активов, такие как Pump.Fun, собирают комиссии за массовый запуск мем-активов…

Этим игрокам не нужно делать ставку на конкретную сеть или мем. Пока сохраняются спекуляции и ликвидность, их бизнес-модели продолжают приносить прибыль.

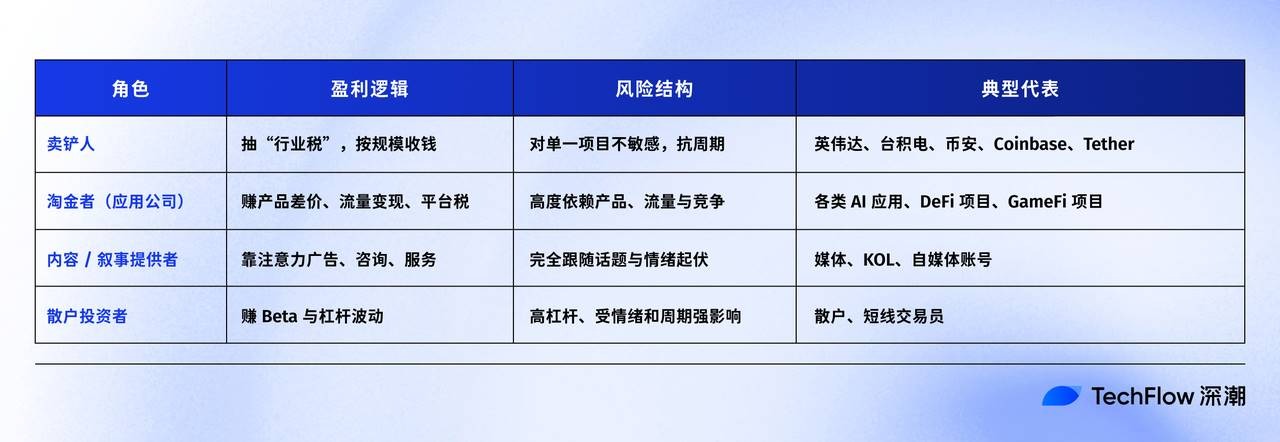

Почему «продажа лопат» — идеальная бизнес-модель?

Реальный мир бизнеса гораздо более жесток, чем кажется. Инновации — это почти всегда игра с невероятно низкими шансами. Для успеха нужны не только усилия, но и удача времени и истории.

Для любой циклической отрасли итог обычно таков:

Создание приложений — аналог золотодобычи — это поиск альфы (избыточной прибыли). Нужно делать ставку на направление, момент и победу над конкурентами. Шансы на успех низкие, выгода — высокая, а одна ошибка может стоить всего.

Создание фундаментальной инфраструктуры — upstream-продавец лопат — приносит бету. Пока отрасль растёт и количество пользователей увеличивается, вы зарабатываете на масштабе и сетевых эффектах. Продавцы лопат делают ставку на вероятность, а не на удачу.

NVIDIA не нужно выбирать победителя среди моделей ИИ, как и Binance не важно, какой нарратив окажется самым долгим.

Им нужно только одно: чтобы люди продолжали играть.

Оказавшись в экосистеме CUDA от NVIDIA, перейти к другому поставщику будет крайне дорого. Когда активы размещены на крупной бирже, а вы привыкли к её ликвидности и глубине, переход к меньшей площадке практически невозможен.

Конечная цель для продавцов лопат — монополия. После её достижения продавцы контролируют ценообразование — посмотрите хотя бы на маржу NVIDIA в 73%.

Итак, можно отметить:

Компании, продающие лопаты, собирают «плату за участие в отрасли», а золотодобытчики гонятся за «премией временного окна». Последние должны захватить внимание пользователей в краткий период или исчезнуть. Создатели контента и нарратива зарабатывают на «волатильности внимания» и исчезают, когда фокус смещается.

Если упростить ещё сильнее:

Продажа лопат — ставка на то, что эпоха движется в заданном направлении.

Создание приложений — ставка на то, что выберут именно тебя.

Первое — макро-ставка, второе — жесткая гонка на выбывание. Статистически шансы продавцов лопат на порядок выше.

Для розничных инвесторов и основателей урок ясен: если вы не знаете, кто станет победителем или какой актив вырастет в разы, инвестируйте в тех, кто поставляет воду, продаёт лопаты — или хотя бы продаёт джинсы всем золотоискателям.

Ещё один факт: чистая прибыль Ctrip за третий квартал составила 19 919 млн юаней, превзойдя Moutai (19 200 млн) и Xiaomi (11 300 млн).

Не гонитесь только за звездой отдельной истории,

Стоит учитывать компании, которые получают прибыль на каждом этапе цикла.

В периоды ажиотажа обслуживайте ажиотаж — но сохраняйте спокойствие. Это высшая мудрость в бизнесе.

Отказ от ответственности:

- Статья перепечатана с ресурса [TechFlow], авторские права принадлежат оригинальному автору [Liam, TechFlow]. Если у вас есть вопросы по поводу перепубликации, пожалуйста, свяжитесь с командой Gate Learn для оперативного решения.

- Отказ от ответственности: Мнения и взгляды, изложенные в данной статье, принадлежат исключительно автору и не являются инвестиционной рекомендацией.

- Переводы на другие языки выполнены командой Gate Learn. Не копируйте, не распространяйте и не используйте переведённые материалы без указания Gate как источника.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Solscan и как его использовать? (Обновление 2025 года)

15 криптовалютных проектов уровня 1 (L1), на которые стоит обратить внимание в 2024 году