次世代ステーブルコイン戦争:ステーブルコインネットワークを巡る大手企業間の覇権争い

2025年後半、ステーブルコイン業界は新たな時代を迎えます。

これまで、TetherやCircleといった企業がステーブルコイン分野を牽引してきましたが、彼らの役割は発行にとどまり、ネットワーク基盤や運用はEthereumやTron、Solanaといったパブリックブロックチェーンに依存していました。発行量が増え続ける中、ユーザーは常に外部のシステムを介して取引する必要がありました。

しかし、状況は変わり始めています。CircleはArcをリリースし、TetherはPlasmaおよびStableをほぼ同時に発表、StripeはParadigmと提携してTempoを立ち上げました。決済・清算に特化した3つのステーブルコイン専用ブロックチェーンが急速に登場したことで、発行者は単なるトークン発行にとどまらず、インフラ自体の主導権獲得へと動き出しています。

この一連の動きは偶然ではありません。

なぜステーブルコイン発行者は自らのブロックチェーンを構築するのか?

当初、ステーブルコインのほとんどはEthereum、Tron、Solanaなどのパブリックチェーンに依存していました。現在では、多くの発行者が独自チェーンの構築を進め、発行と清算の両面でコントロールを強化しています。

最も大きな原動力は「バリューキャプチャ」です。ネットワークが吸収するトランザクション手数料は一般的な想定をはるかに上回ります。

Tetherは月間1兆ドル超の取引を処理していますが、ほとんどの手数料収益は基盤ブロックチェーンへ流れています。TronではUSDT送金ごとに約13〜27TRX(現行価格で3〜6ドル程度)の手数料が発生し、USDTの膨大な取引量を考慮すれば、その規模感は甚大です。Tronが日々何十億ドル規模のUSDTを決済する中、手数料収入だけで年数億ドル規模の収益がTronネットワークにもたらされています。

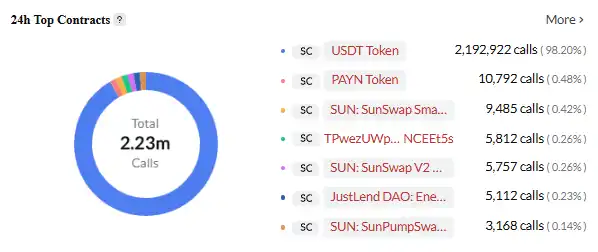

USDTはTRONネットワーク上で最も活発なスマートコントラクトです。出典:Cryptopolitan

Tether自体も高収益を誇りますが、その多くはスプレッドや投資収益であり、USDT取引量とは直接関係ありません。USDT一件ごとの取引でTetherに収益は無く、すべての手数料はパブリックチェーンへと渡ります。

Circleも同様の課題に直面しています。Ethereum上のUSDC送金にはETH(ガス)が必要で、Ethereumの現在の手数料水準でUSDCの取引規模がUSDT並になれば、Ethereum側は手数料だけで年数十億ドルの収益を得ることになります。USDCを発行するCircleには一切還元されていません。

取引量が増えるほど機会損失は拡大します。2023年の月間数千億ドル規模から1兆ドル超へと拡大したUSDT取引量に対し、Tetherの送金による収益はゼロのままです。

この「見えるのに手が届かない」収益構造こそ、各社が独自ブロックチェーンを構築する核心理由です。

他にも理由はあります。既存パブリックチェーンの技術的限界が深刻化しているためです。Ethereumは手数料が高く処理速度も遅く、小口決済に不向き。Tronは低コストでも分散性やセキュリティに不安が残ります。Solanaは高速ですが安定性に課題があります。常時稼働の決済サービスにとって、これらは致命的な弱点です。

ユーザー体験の面でも依然課題があります。利用者はチェーンごとに異なるネイティブトークンを保有・管理し、複数のウォレットを使い分ける必要があります。クロスチェーンでの送金はさらに手間やコスト、リスクが増加。コンプライアンスの観点からも、現在のパブリックチェーンは外部ソリューションへの依存が高く十分な実効性がありません。競争力向上も必要で、CircleはArcにより高速清算やスマートコントラクト統合を、StripeはTempoを通じてプログラマブルで自動化された決済実現を目指します。

バリューキャプチャ、技術的制約、ユーザー体験、コンプライアンス、そして競争環境の変化が重なり、独自ブロックチェーン構築が不可欠となったのです。

主要プレーヤーの対応策

こうした課題と機会を前に、各社は独自の技術的・戦略的選択を進めています。

Stripe Tempo:中立的プラットフォーム戦略

StripeとParadigmが共同開発したTempoは、決済に特化したブロックチェーンです。最大の特徴は、ネイティブトークンを発行せず、USDCやUSDTなど主要ステーブルコインをそのままガスとして受け入れる点です。これはStripeの方針と意欲を示しています。

出典:X

一見シンプルな設計ですが、技術的難易度は高いです。従来チェーンは1種類のネイティブトークンだけでガスをカバーできましたが、Tempoは複数ステーブルコインに対応するため、プロトコルレベルで高度なトークン管理や為替調整が不可欠です。

Tempoは決済処理に最適化されたアーキテクチャを採用しています。強化コンセンサスプロトコルによってサブセカンドでの確定、超低コストを実現。さらに組み込みの決済プリミティブにより、開発者は条件付き支払い、定期自動支払い、マルチパーティ支払いなどの高度なアプリを構築できます。

Tempoは力強いエコシステムアライアンスも確立。初期パートナーにはAI(Anthropic、OpenAI)、EC(Shopify、Coupang、DoorDash)、金融(ドイツ銀行、Standard Chartered、Visa、Revolut)などが参画しており、StripeがTempoを業界横断的な基盤インフラへと育てる構想を示します。

Circle Arc:垂直統合型カスタマイズ戦略

2025年8月、Circleはステーブルコイン金融に特化したパブリックブロックチェーン「Arc」をローンチしました。Stripeの中立志向とは異なり、Arcは垂直統合を徹底する戦略です。

出典:Circle

ArcではUSDCをガストークンとし、すべてのトランザクションでUSDCによる手数料支払いが必要となります。これによりUSDCの需要とユースケースが拡大し、Circleはオンチェーン取引ごとにバリューキャプチャできる閉じた価値循環のバリューチェーンを実現します。

さらにArcは、機関投資家向けのスポットFXエンジンを組み込み、複数通貨ステーブルコインの高速スワップや、サブセカンドでのトランザクション確定を可能にします。これらは実需に即した設計であり、Circleの深い市場理解に基づきます。

自社ブロックチェーンを保有することで、CircleはUSDCに最適な運用基盤を提供し、より効率的かつ統制されたエコシステムを構築してUSDC価値の内部循環を実現します。

Tetherのデュアルチェーン戦略:積極的な垂直統合

最大のステーブルコイン発行者であるTetherは、2025年にPlasmaとStableを同時展開し、他社を上回る積極的な垂直統合戦略を打ち出しました。

出典:Bankless

PlasmaはBitfinexにより主導されたレイヤー1ブロックチェーンで、最大の特徴はUSDT送金手数料がゼロである点です。これはTronのUSDT流通支配への直接的挑戦で、2025年7月のトークンセールでは3億7,300万ドルを調達するなど市場の需要を裏付けました。

Stableの目指す範囲はさらに広がっています。TetherはStableを「USDTの本拠」と位置付け、デュアルチェーン並列構造を採用。メインチェーンがコア決済を、Plasmaが高頻度・小口決済やマイクロペイメントを担当、定期的にメインチェーンで清算します。USDTが決済手段・手数料トークンの両方として機能し、他のガストークン不要で参入障壁を大幅に低減します。

加えてStableでは、一般用途の標準USDT、クロスチェーンブリッジ専用USDT0、ネットワーク手数料用gasUSDTの3種類を用意。いずれも1:1のペッグを維持し、手数料ゼロで自由に交換でき、シームレスな体験を提供します。

Stableはカスタムコンセンサス「StableBFT」(CometBFTエンジン上に構築されたDelegated Proof of Stake)を採用し、トランザクション伝播とコンセンサス伝播を分離して、高トラフィック時も安定性を保ち、大規模決済に最適な環境を実現します。

PlasmaとStableの組み合わせにより、Tetherは既存ネットワークの手数料・安定性の課題を乗り越えるのみならず、USDTの取引・手数料・クロスチェーン機能を一貫したエコシステムにまとめ上げています。

ビッグテックのインフラ志向

Googleも参入を拡大。Google Cloud Unified Ledger(GCUL)は、ステーブルコインのインフラ層をターゲットとしています。GCULは銀行や金融機関向けのエンタープライズブロックチェーンで、ステーブルコインの発行・管理・決済をサポートします。

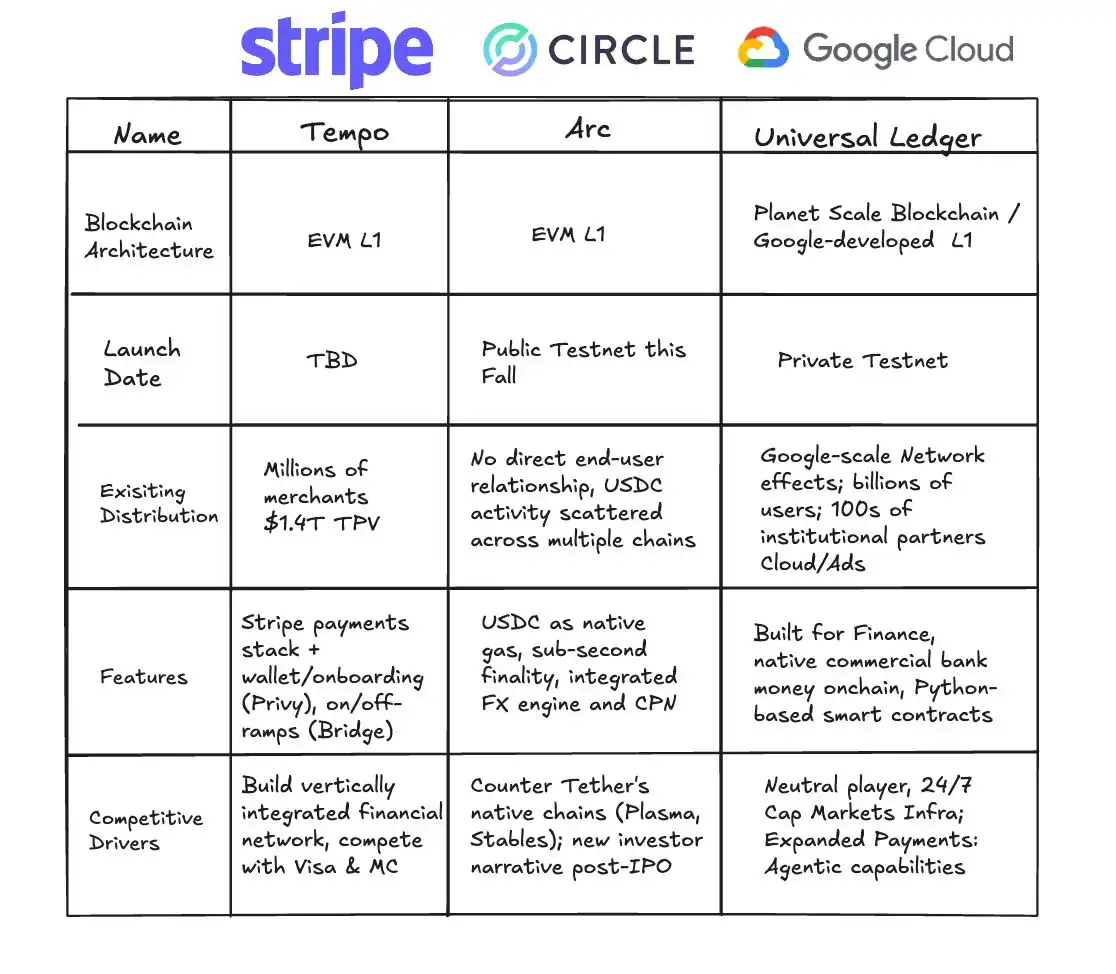

GCULとTempo・Arcの比較。出典:Fintech America

最大の強みは、Google Cloudエンタープライズサービスとの高度な統合です。金融機関は新規インフラ構築の手間なく、GCUL上で迅速にステーブルコイン事業を開始できます。Googleクラウド利用中の銀行にとって、ほぼシームレスなデジタルアセット基盤となります。

Googleの戦略は極めて控えめです。ステーブルコインの発行や決済競争には直接参入せず、インフラ提供者として業界全体に基盤技術を供給します。どの企業が競争に勝っても、Googleは確実にその恩恵を受けることができます。

これらの専用ブロックチェーンは単なる既存チェーンの模倣ではなく、重要な領域で飛躍的な進化を遂げています。ステーブルコインはすでに銀行という仲介を排し、今度はEthereumやTronといった外部チェーン依存からも自立、トランザクションの基盤を自ら掌握する時代へと進んでいます。

プログラマビリティはさらなる高みへ。ステーブルコインは本質的にプログラム可能な契約です。Stripe CEOのPatrick Collisonが指摘する通り、プログラマブル決済はAIエージェント向けのエージェントペイメントなど新たなビジネスモデルを生み出し、開発者は組み込みの決済プリミティブによって条件付き支払いや定期支払い、マルチパーティ精算などの高度なアプリを構築できます。

決済の即時性も大きく進歩しています。Arcのようなチェーンはサブセカンド確定を実現し、高頻度取引やサプライチェーン金融、メッセージアプリ内のマイクロ決済等において「即時決済」の価値を大幅に高めます。

さらに、ネットワークは最初から高い相互運用性を前提に設計。クロスチェーンブリッジやアトミックスワップをコア機能として標準搭載し、ステーブルコインがチェーン間をシームレスに流通でき、グローバル銀行ネットワークのような連携が実現します。

ステーブルコイン専用パブリックチェーン最初の1年

ステーブルコイン特化型ブロックチェーンの誕生は、従来のバリューチェーン構造を根底から再編しつつあります。従来の決済領域では銀行・カード会社・清算機関が収益を分け合っていましたが、今や新規プレイヤーがその流れを掴みつつあります。

CircleやTetherは、ステーブルコイン発行を通じて利息ゼロの巨額資本プールを築き、米国債等の安全資産に運用することで年間数十億ドル規模の利息を得ています。2024年第2四半期のTether利益は49億ドルに達し、その大半は「シニョリッジ」収益です。

独自チェーンを保有すると、バリューキャプチャの幅がさらに広がります。トランザクション手数料収入は氷山の一角で、本当の利益源は付加価値サービスです。Tempoは企業向けカスタム決済ソリューション、Arcは機関投資家向けコンプライアンスやFX決済など、付加価値型のプレミアムサービスによる収益拡大が期待できます。

アプリケーション層では、プログラマブル決済が給与自動支給や条件付き送金、サプライチェーン金融といった新ビジネスモデルを駆動し、業務効率化と新たな付加価値創出につながっています。

一方、伝統的金融機関にとってステーブルコインは現状維持の壁となります。決済仲介事業は銀行の主要な収益源ですが、ステーブルコインの普及によってその役割は縮減していくでしょう。短期的な影響は限定的ですが、長期的には銀行も新たなポジションを模索せざるを得ません。

こうした価値の再分配は経済的側面にとどまらず、地政学的な影響ももたらします。USDステーブルコインの国際流通により、ドル覇権はデジタル領域にも拡大します。各国の対応も進み、今後はブロックチェーン同士、企業、国家・通貨圏間の競争へと発展します。

ステーブルコインの台頭は、単なる技術進化やビジネスモデル変革にとどまらず、複式簿記や近代銀行制度誕生以来、最大規模のグローバル金融インフラ再編と言えるでしょう。

歴史的視点で見れば、ステーブルコインは複式簿記・近代銀行の発明以降、最も大規模な金融インフラの刷新をもたらす存在となり得ます。

これまで基盤的な制度改革の波はビジネスの成長を強力に後押ししてきました。ベネチアの為替手形は都市間貿易を、ロスチャイルドの銀行ネットワークは世界的な資本流通を、VisaやSWIFTなどの仕組みは決済の即時化を実現してきました。

こうした変革はコストを大幅に削減し、市場を広げ、新しい成長とイノベーションを生み出してきました。ステーブルコインはこの系譜の最新章と言えるでしょう。

そのインパクトは今後も多層的に、数年にわたり現れ続けます。

金融包摂は格段に進展し、スマートフォン一台で銀行口座がなくても世界中のネットワークを利用可能に。越境決済は即時化し、サプライチェーンや貿易資金の回転率も大幅に向上します。

最も本質的な変化は、デジタルネイティブなビジネスモデルの台頭にあります。決済は単なる資金の移動から、プログラム可能でコンポーザブルな基盤機能へと進化し、イノベーションの新たな可能性を押し広げています。

2025年、ステーブルコインパブリックチェーンが続々と登場する今、ステーブルコインは仮想通貨市場を超え、グローバル金融・商取引の主舞台へと躍り出ています。私たちはまさに、より開かれ効率的な世界決済ネットワーク誕生の瞬間を目の当たりにしています。

お知らせ:

- 本記事は[BlockBeats]からの転載であり、著作権は原著者[BlockBeats]に帰属します。転載に関するご懸念がございましたら、Gate Learnチームまでご連絡ください。

- 免責事項:本記事に記載された見解・意見はすべて著者の個人的見解であり、投資助言を意図するものではありません。

- 他言語版はGate Learnチームが翻訳したものです。Gateの明示的な記載がない限り、翻訳コンテンツの無断複製・転載・利用を禁じます。

関連記事

ステーブルコインとは何ですか?

USDeとは何ですか?USDeの複数の収益方法を公開します

Yalaの詳細な説明:$YUステーブルコインを媒体としたモジュラーDeFi収益アグリゲーターの構築

USDT0とは何ですか

USDCとドルの未来