Ризики DeFi: куратори як нові брокери

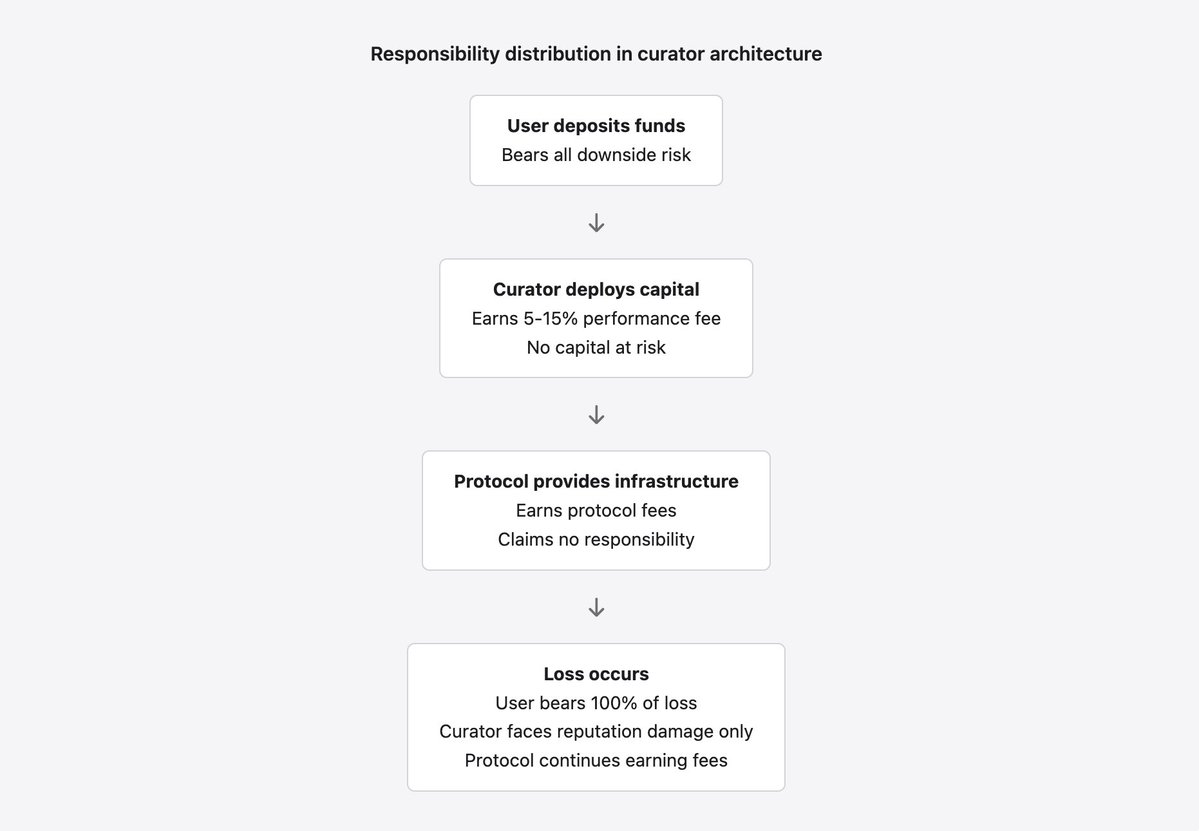

Економіка кураторів

За останні півтора року у сфері децентралізованих фінансів з’явився новий тип фінансових посередників. Вони називають себе risk curators, vault managers або strategy operators. Їхні функції — управління мільярдними депозитами користувачів через такі протоколи, як Morpho (близько 7,3 млрд доларів США) та Euler (близько 1,1 млрд доларів США): встановлення параметрів ризику, вибір типів забезпечення, розміщення капіталу в стратегіях доходу. За це вони отримують комісію за ефективність у межах 5–15% від отриманого доходу. Вони працюють без ліцензій, без регуляторного нагляду, без обов’язкового розкриття кваліфікацій чи досвіду, часто — анонімно.

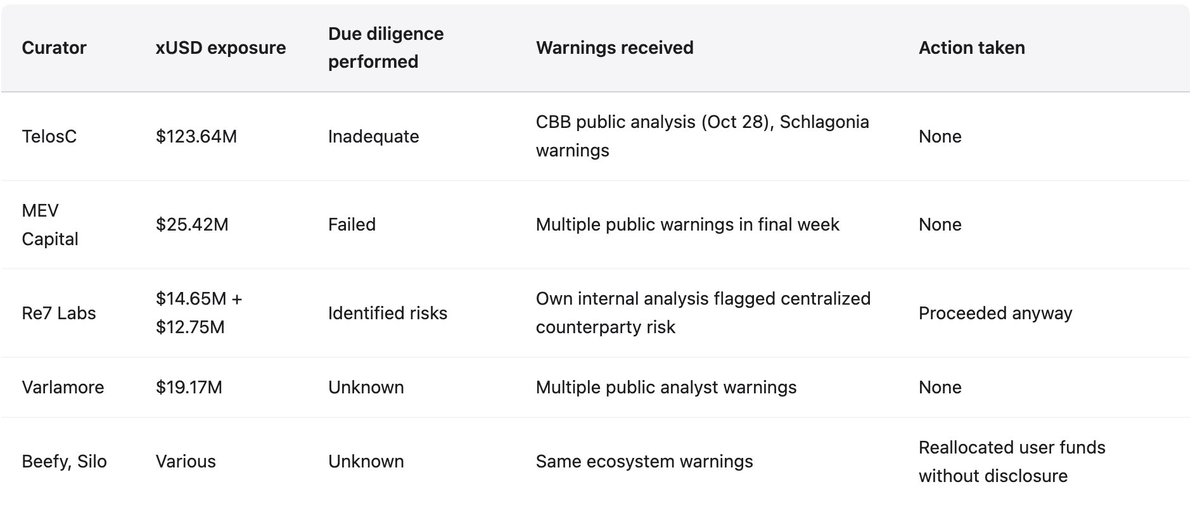

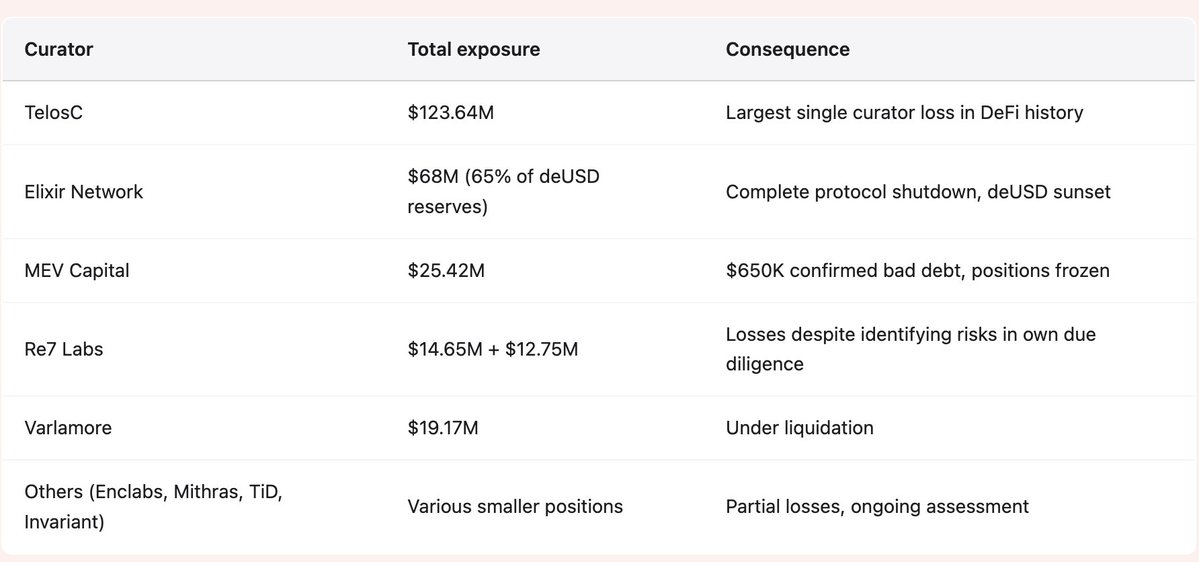

Крах Stream Finance у листопаді 2025 року показав, до чого призводить така архітектура у кризових ситуаціях. Ланцюгова реакція охопила 285 млн доларів США в екосистемі. Куратори TelosC (123,64 млн), Elixir (68 млн), MEV Capital (25,42 млн), Re7 Labs (27,4 млн у двох vaults) та інші сконцентрували депозити користувачів у одного контрагента, який працював із кредитним плечем 7,6x на 1,9 млн доларів забезпечення. Попередження були публічними та конкретними: CBB оприлюднив коефіцієнти кредитного плеча 28 жовтня, Schlagonia попередив Stream за 172 дні до краху, однак ці сигнали ігнорували, оскільки стимули винагороджують подібну поведінку.

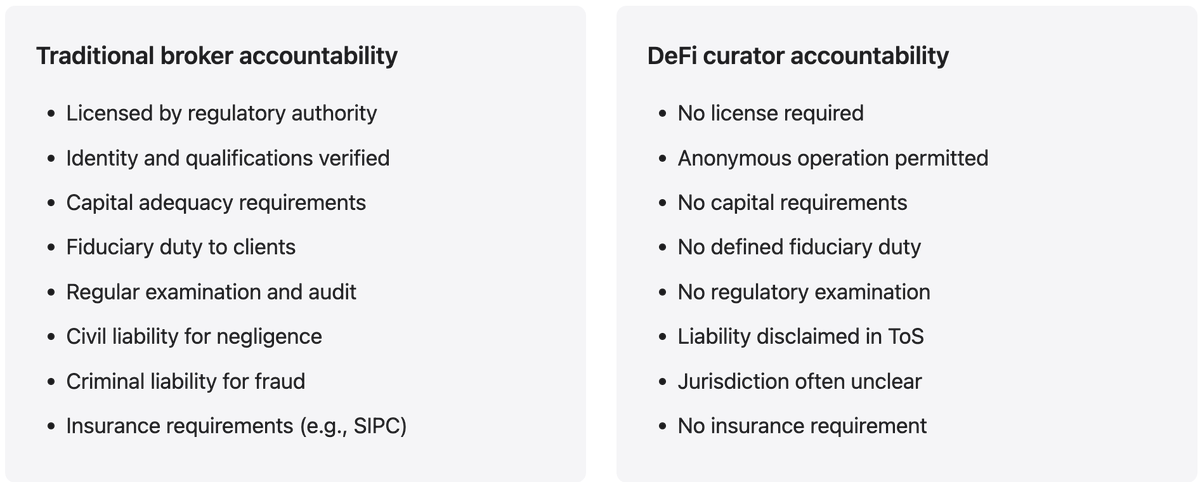

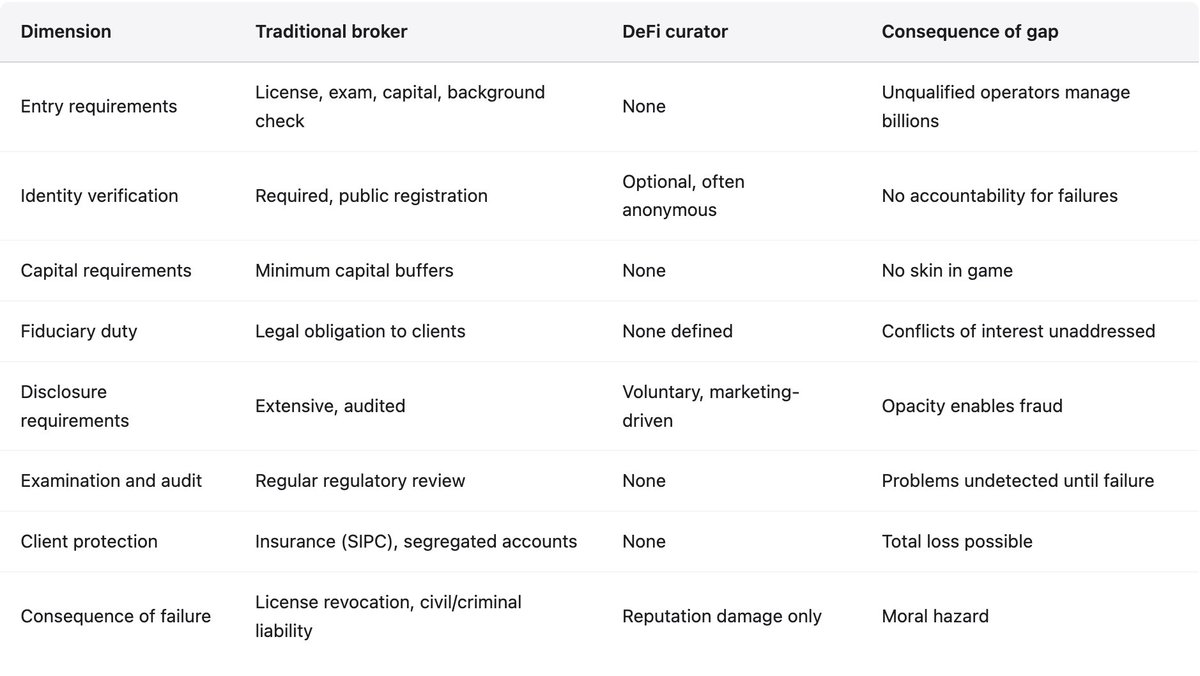

Модель куратора повторює усталені підходи традиційних фінансів, але позбавлена систем відповідальності, які формувалися століттями на гірких уроках. У банках і брокерських компаніях управління коштами клієнтів супроводжується вимогами до капіталу, обов’язковою реєстрацією, фідуціарними обов’язками, регуляторною перевіркою. У DeFi-кураторів залишаються лише ринкові стимули, які заохочують нарощення активів і прибутковості, а не ризик-менеджмент. Протоколи, що дозволяють діяльність кураторів, позиціонують себе як нейтральну інфраструктуру, отримуючи комісії з активності, але відкидаючи відповідальність за створювані ризики. Такий підхід неможливий у традиційних фінансах, які давно зрозуміли: посередники, що заробляють на комісіях, не можуть уникати відповідальності за ризики.

Permissionless-архітектура та її наслідки

Morpho і Euler — це permissionless-інфраструктура для кредитування. Будь-хто може створити vault, налаштувати ризики, обрати забезпечення та залучати депозити. Протоколи забезпечують смарт-контрактну інфраструктуру й отримують комісії з активності. Така архітектура має переваги: вона стимулює інновації, усуває gatekeepers, відкриває доступ тим, кого виключає традиційна система, і створює прозорі, аудитовані записи в блокчейні.

Разом із цим архітектура породжує й фундаментальні проблеми, які стали очевидними в листопаді 2025 року. Без gatekeeping відсутній контроль якості серед кураторів. Без реєстрації немає відповідальності у разі поразки. Без розкриття особи куратори можуть накопичити збитки під одним ім’ям і почати спочатку під іншим. Без вимог до капіталу єдиною ставкою є репутація, яку легко втратити. Ернесто Боадо, засновник BGD Labs і учасник Aave, підкреслив: куратори «безкоштовно продають ваш бренд гравцям». Протоколи отримують комісії, куратори — винагороду за ефективність, а користувачі — збитки після неминучих провалів.

Permissionless-архітектура породжує характерний сценарій поразки, прикладом чого став Stream Finance. Оскільки будь-хто може створити vault, куратори змагаються за депозити, пропонуючи вищі прибутки. Це можливо лише за рахунок рідкісного й нестійкого альфа або підвищеного ризику, який при реалізації стає катастрофічним. Користувачі бачать «18% APY» і не вивчають джерело, вірячи, що «risk curator» провів due diligence. Куратор бачить можливість заробити на комісії й приймає ризики, які розсудливий risk management відкинув би. Протокол спостерігає зростання TVL і доходу й не втручається, адже permissionless-система не передбачає gatekeeping.

У цій динаміці переможцями стають ті, хто бере на себе найбільший ризик. Обережні куратори генерують менші прибутки та залучають менше депозитів. Ризикові куратори досягають більших прибутків, залучають більше коштів, отримують більше комісії, виглядають успішно — до моменту краху. Ринок не відрізняє стійкий дохід від ризикового аж до поразки. Тоді збитки розподіляються на всіх учасників, а куратор уникає відповідальності, адже може почати все спочатку під новим ім’ям.

Конфлікти інтересів і провали стимулів

Модель куратора містить фундаментальні конфлікти інтересів, що роблять провали подібні Stream Finance передбачуваними. Куратори заробляють комісії з активів під управлінням і з прибутковості, що стимулює їх максимізувати депозити та дохід незалежно від рівня ризику. Користувачі прагнуть безпеки й помірної дохідності, а куратори — доходу від комісій. Розбіжність стимулів особливо небезпечна, коли дохідність досягається за рахунок ризиків, які користувачі не розуміють чи не прийняли б.

Досвід RE7 Labs показовий: перед додаванням xUSD вони самостійно виявили ризик централізованого контрагента. Аналіз був правильний — Stream концентрував ризик у анонімного керуючого фондом без прозорості. RE7 Labs розуміли ризик, але все одно інтегрували xUSD, посилаючись на попит користувачів і мережі. Можливість заробити на комісії переважила ризик для клієнтських коштів. Коли їх було втрачено, RE7 Labs постраждали лише репутаційно, а всі збитки понесли користувачі.

Ця система не просто розходиться в інтересах — вона карає обачних. Куратор, що відмовляється від ризикової можливості, втрачає депозити на користь безрозсудних конкурентів. Обережний куратор виглядає невдалим, ризикований — заробляє більше й залучає кошти до моменту поразки, але вже має великий дохід, який не повертає. Багато кураторів і vault managers переводили кошти у xUSD без прозорого розкриття, залишаючи вкладників під ризиком рекурсивного кредитного плеча Stream й off-chain-непрозорості. Люди вкладалися у vaults, орієнтовані на консервативні стратегії, і опинялися з капіталом у контрагента з кредитним плечем 7,6x.

Кураторські комісії зазвичай складають 5–15% від доходу. Це виглядає справедливо, але насправді куратори отримують частину прибутку, не несучи відповідальності за збитки. Вони зацікавлені максимально збільшувати прибутковість, але не мінімізувати ризики. Наприклад, vault із 100 млн доларів депозитів приносить 10% доходу — куратор отримує 1 млн (10% від доходу). Якщо він подвоїть ризик і отримає 20% доходу — вже 2 млн. Якщо ризик реалізується й користувачі втрачають 50% капіталу, куратор втрачає лише майбутній дохід із цього vault, але залишає собі все вже зароблене. Користувачі втрачають 50 млн. Це економіка «виграв — забрав, програв — не відповідаєш».

Протоколи також мають конфлікти інтересів щодо провалів кураторів. Morpho і Euler заробляють на активності vault, а отже — на максимізації депозитів, навіть якщо vault беруть на себе надмірний ризик. Протоколи заявляють про нейтралітет, але насправді заробляють на стимульованих ними ризиках. У традиційних фінансах давно усвідомили: отримувачі доходу з посередництва мають нести відповідальність за породжені ризики. Брокер, що отримує комісію, зобов’язаний перед клієнтами. DeFi-протоколи поки не визнають цього.

Вакуум відповідальності

У традиційних фінансах втрата коштів клієнта призводить до розслідувань, відкликання ліцензій, цивільної відповідальності, а у разі шахрайства — і до криміналу. Це створює стимули до обачності. Управлінці розуміють: особиста ціна провалу буде високою. Це не усуває всі поразки, але значно зменшує безвідповідальні дії.

У DeFi-кураторів за провал — лише репутаційні втрати. Вони не мають ліцензій, не підпадають під регуляторні розслідування, не мають фідуціарних обов’язків, не несуть цивільної відповідальності, часто залишаються анонімними, а більшість DeFi-протоколів прямо відмовляється від відповідальності. Вони можуть накопичити збитки, закрити vault і повернутися під іншим ім’ям у тому ж протоколі.

Інцидент у Morpho (березень 2024 року) показує, як працює вакуум відповідальності: vault на Morpho, який використовував Chainlink oracles, втратив близько 33 000 доларів через відхилення ціни. Коли користувачі вимагали компенсації, Morpho заявив, що лише інфраструктура, куратор — що діє в межах протоколу, Chainlink — що oracle працював коректно. Ніхто не взяв на себе відповідальність, жодного відшкодування не було. Інцидент був занадто малий, щоб викликати ширші наслідки, але створив прецедент: у разі збитків ніхто не відповідає.

Вакуум відповідальності — це не недогляд, а свідомий вибір. Протоколи спеціально уникають відповідальності: умови використання відмовляють у відповідальності, документація підкреслює permissionless-інфраструктуру, юридичні структури розміщені у DAO чи фондах у вибраних юрисдикціях. З юридичної точки зору це логічно, але так мільярди користувацьких коштів управляються без реальної відповідальності. У термінах економіки — це моральний ризик: коли не несеш наслідків, заохочуєш надмірний ризик, бо виграєш сам, а програють інші.

Розкриття особи та відповідальність

Багато кураторів працюють під псевдонімами або анонімно. Іноді це пояснюється безпекою чи приватністю, але наслідком є відсутність відповідальності. Анонімних кураторів не можна притягнути до юридичної відповідальності, виключити з ринку, піддати професійним санкціям чи репутаційній відповідальності. У традиційних фінансах навіть без регулятора керівники із поганою репутацією не можуть уникнути наслідків. У DeFi — можуть.

Стратегії «чорної скриньки» та міф експертизи

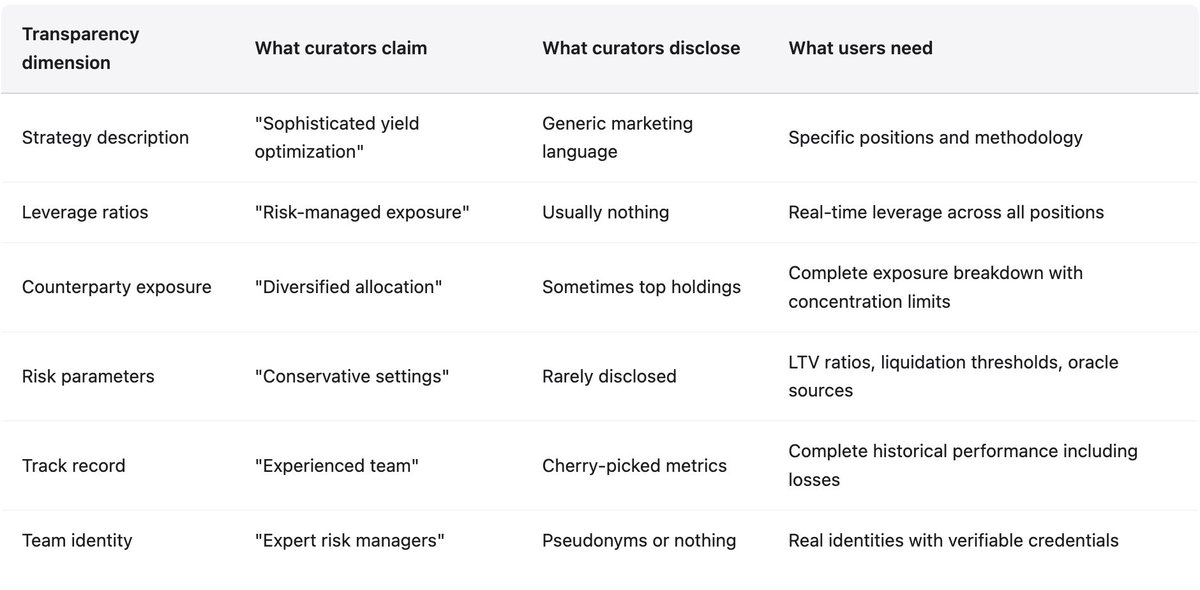

Куратори заявляють про експертизу в risk management: обирають безпечні активи, встановлюють параметри, раціонально розміщують капітал. Маркетинг підкреслює складність аналізу та управління ризиками. Реальність, як показав листопад 2025 року, — більшість кураторів не мають ані інфраструктури, ані компетенцій, ані наміру управляти ризиками належно. У традиційних фінансах 1–5% штату займаються risk management, є незалежні комітети, регулярний нагляд, стрес-тести та регуляторні вимоги до аналізу сценаріїв. У DeFi-кураторів — це часто малі команди або навіть окремі особи, орієнтовані на прибутковість і накопичення активів.

Стратегії рідко розкриваються детально. Куратори використовують терміни на кшталт «delta-neutral trading», «hedged market making», «optimized yield farming», які звучать складно, але нічого не говорять про реальні позиції, кредитне плече, ризики контрагентів чи параметри ризику. Непрозорість іноді виправдовують захистом proprietary-стратегій від front-running. Але користувачі мають право знати свої ризики. Непрозорість — не перевага, а вада, що дозволяє зловживання й безвідповідальність до моменту провалу.

Stream Finance показав цю проблему на катастрофічному рівні: декларував $500 млн TVL, із яких лише $200 млн підтверджувалися на ланцюгу, решта $300 млн — у off-chain-позиціях під управлінням зовнішніх менеджерів без розкриття особи, стратегії чи ризик-менеджменту. Stream використовував технічні терміни, не розкриваючи суть, а аналіз Schlagonia після краху виявив рекурсивне кредитування з 7,6x синтетичним множенням від 1,9 млн доларів забезпечення. Це стало сюрпризом для вкладників, адже вони не знали, що їхній стейблкоїн забезпечений не реальними резервами, а нескінченною рекурсією позичених активів.

Міф експертизи небезпечний, бо користувачі перестають мислити критично. Коли «risk curator» обирає ризикову стратегію, користувачі вірять, що проведено due diligence. Однак кейс RE7 Labs показує: аналіз ризиків проводиться, але його ігнорують через комерційні стимули. Це не некомпетентність, а вибір ігнорувати відомі ризики заради доходу.

Proof of reserves: технічно можливо, майже не впроваджується

Криптографічні методи доказу резервів існують десятиліттями: Merkle-дерева дозволяють довести платоспроможність без розкриття рахунків, zero-knowledge proofs — показати співвідношення резервів без розкриття стратегії. Ці технології зрілі та ефективні. Відсутність proof of reserves у Stream Finance була свідомим вибором, а не технічним обмеженням, і дозволила шахрайству тривати місяцями після попереджень. Протоколи мають вимагати proof of reserves від усіх кураторів, які управляють значними депозитами. Його відсутність треба вважати рівноцінною відмові банку від аудиту.

Кейс листопада 2025 року

Крах Stream Finance — повноцінний приклад провалу моделі куратора. Послідовність подій демонструє всі недоліки поточної архітектури: неякісний due diligence, конфлікти інтересів, ігнорування попереджень, непрозорість та відсутність відповідальності. Детальне розуміння цього кейсу є ключем до системних змін.

Хронологія провалу

Розробник Yearn Finance Schlagonia ще за 172 дні до краху попередив Stream про неминучий провал. Для цього знадобилося п’ять хвилин аналізу: Stream мав 170 млн доларів підтвердженого забезпечення на ланцюгу, що підтримувало позики на 530 млн доларів у DeFi-протоколах (кредитне плече 4,1x). Стратегія базувалася на рекурсивному кредитуванні: Stream позичав під deUSD для карбування xUSD, створюючи замкнуту залежність. Решта 330 млн TVL — повністю off-chain під анонімним управлінням.

28 жовтня 2025 року CBB опублікував конкретні попередження з on-chain-даними: «xUSD має ~$170M забезпечення на ланцюгу. Вони позичають ~$530M. Це 4,1x плече. На багатьох неліквідних позиціях. Це не yield farming, це degen gambling». Попередження були публічними, точними, ідентифікували кредитне плече, ризик неліквідності й безвідповідальність структури. Інші аналітики повторювали ці сигнали наступного тижня.

Попри тижні сигналів від авторитетних аналітиків із ончейн-доказами, куратори не зменшували позиції й продовжували залучати депозити: TelosC — 123,64 млн, MEV Capital — 25,42 млн, Re7 Labs — 27,4 млн у двох vaults. Попередження ігнорували, адже їх виконання зменшило б прибутковість і погіршило позиції кураторів у порівнянні з тими, хто залишився.

4 листопада Stream оголосив, що зовнішній керуючий втратив близько 93 млн доларів. Виведення коштів були заморожені. За кілька годин xUSD впав на 77% (з $1 до $0,23), deUSD Elixir (65% резервів у Stream) — на 98% (з $1 до $0,015 за 48 годин). Загальні збитки сягнули 285 млн доларів. Euler отримав 137 млн доларів безнадійної заборгованості, понад 160 млн було заблоковано у різних протоколах.

Куратори проти традиційних брокерів

Порівняння DeFi-кураторів з традиційними брокерами демонструє, яких елементів відповідальності бракує моделі куратора. Це не спроба ідеалізувати традиційні фінанси чи заклик копіювати їхню регуляцію. Вони мають власні проблеми, але виробили системи відповідальності століттями дорогоцінного досвіду, які кураторська модель відкидає.

Технічні рекомендації

Модель куратора має реальні переваги: ефективність капіталу через спеціалізоване управління ризиком, сприяння інноваціям, усунення gatekeepers. Ці переваги можна зберегти, вирішивши проблему з відповідальністю, що проявилася в листопаді 2025 року. Далі — рекомендації, засновані на досвіді п’яти років провалів у DeFi.

Обов’язкове розкриття особи

Куратори, які управляють депозитами понад 10 млн доларів, мають розкривати реальні особи реєстру, який веде протокол або незалежний орган. Це не означає публікацію адрес чи особистих даних, але куратор має бути ідентифікований та нести відповідальність у разі шахрайства чи недбалості. Анонімність несумісна з управлінням чужими грошима у великих масштабах. Аргументи щодо приватності не застосовуються до суб’єктів, які заробляють комісії на коштах клієнтів.

Капітальні вимоги

Куратори повинні мати власний капітал під ризиком, який списується у разі втрат vault понад певний поріг. Це стимулює їх до відповідального управління. Можливі варіанти — забезпечення, що списується при втраті понад 5% депозитів, або обов’язкове володіння junior-траншами у власному vault, які першими покривають збитки. Поточна модель без ризику власного капіталу породжує моральний ризик, який усувають капітальні вимоги.

Обов’язкове розкриття інформації

Куратори повинні розкривати стратегії, кредитне плече, ризики контрагентів і параметри ризику у стандартизованому форматі для порівняння та аналізу. Аргумент про proprietary-стратегії у більшості випадків — відмовка. Переважна частина стратегій — варіації відомих yield farming моделей. Оперативне розкриття плече й концентрації не зашкодить альфа, але дасть користувачам розуміння взятих ризиків.

Proof of reserves

Протоколи мають вимагати proof of reserves від кураторів, які управляють значними депозитами. Криптографічні технології зрілі й ефективні. Merkle-дерева дозволяють довести платоспроможність без розкриття позицій, zero-knowledge proofs — співвідношення резервів без розкриття стратегії. Відсутність proof of reserves має автоматично дискваліфікувати куратора. Це унеможливило б діяльність Stream Finance із $300 млн неверифікованих off-chain-позицій.

Ліміти концентрації

Протоколи мають встановити ліміти концентрації, що обмежують вкладення vault у одного контрагента. Elixir тримав 65% резервів deUSD ($68 млн із $105 млн) у позиках Stream через приватні Morpho vaults, що прирекло Elixir на крах разом зі Stream. Концентрація не має перевищувати 10–20% на одного контрагента. Ліміти мають бути закладені на рівні смарт-контракту.

Відповідальність протоколу

Протоколи, що отримують дохід з діяльності кураторів, повинні нести певну відповідальність за породжені ризики. Це може бути страхування коштом комісій протоколу чи кураторські списки із виключенням суб’єктів із поганою репутацією чи недостатнім розкриттям. Поточна модель, коли протоколи заробляють, не відповідаючи за ризики, — економічно абсурдна. Посередники, які заробляють на комісіях, мають відповідати за ризики.

Висновок

Модель куратора нині — це вакуум відповідальності: мільярди доларів користувачів управляються без реальних обмежень і наслідків у разі провалу. Це не критика самої моделі — ефективність капіталу й спеціалізоване управління ризиком справді цінні. Але ця модель потребує механізмів відповідальності, які традиційні фінанси напрацювали десятиліттями. DeFi може створити власні, але не може відмовитися від відповідальності й чекати інших результатів. Поточна структура гарантує регулярні провали — і вони триватимуть, доки індустрія не визнає: посередники, що заробляють на комісіях, не можуть уникати відповідальності за ризики.

Відмова від відповідальності:

- Ця стаття є передруком з [yq_acc]. Усі права належать оригінальному автору [yq_acc]. Якщо маєте зауваження до передруку, зверніться до Gate Learn — вони оперативно відреагують.

- Відмова від відповідальності: думки та позиції в цій статті — особиста точка зору автора, це не інвестиційна порада.

- Переклади іншими мовами здійснює команда Gate Learn. Якщо не вказано інакше, копіювання, поширення чи плагіат перекладів заборонено.

Пов’язані статті

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке dYdX? Усе, що вам потрібно знати про DYDX