Resultado da pesquisa de BR

Cursos (0)

Artigos (4841)

Glossário (0)

Gate CandyDrop Airdrop 6.0: Negocie Futuros e habilite-se a ganhar 6 BTC em recompensas exclusivas por tempo limitado

Arthur Hayes: Stablecoins em dólar dos Estados Unidos enquanto instrumentos geofinanceiros

A RESOLV, protocolo de stablecoin, ativou o seu mecanismo de cobrança de taxas. Canaliza até 10% das receitas diárias para o tesouro do protocolo, com o objetivo de incentivar os participantes que fazem staking e dinamizar o crescimento do ecossistema. Este artigo examina os principais mecanismos e a tokenómica da RESOLV. Apresenta uma análise comparativa dos rácios FDV/TVL, do desempenho do TVL e da estrutura de receitas em comparação com a Ethena (ENA), para avaliar o potencial de geração de valor da RESOLV e o seu potencial de crescimento futuro. Este artigo serve como referência fundamental para os participantes do mercado interessados em novas oportunidades no universo das stablecoins geradoras de rendimento.

O USDG está agora acessível à base global de utilizadores da Gate nas blockchains Ethereum, Solana e Ink. Totalmente lastreado numa proporção de 1:1 com dólares americanos ou ativos líquidos equivalentes, o USDG é emitido pela Paxos Digital Singapore, uma instituição de pagamentos de grande escala supervisionada pela Autoridade Monetária de Singapura. É igualmente emitido pela Paxos Issuance Europe, sob supervisão da FIN FSA e em conformidade com o MiCA. A Gate mantém o seu compromisso com uma robusta conformidade regulatória e transparência financeira. Com a integração do USDG, a Gate dá mais um passo na sua missão de promover a inclusão financeira, ao facilitar a ligação entre infraestruturas centralizadas e descentralizadas. Esta medida apoia igualmente a estratégia global da Gate de viabilizar pagamentos internacionais sem barreiras, criando a infraestrutura necessária para uma economia "PayFi" resiliente à escala mundial.

“Esta parceria demonstra o compromisso contínuo da Gate com a inovação regulatória e o desenvolvimento de uma infraestrutura robusta para ativos digitais,” afirmou o Dr. Han, fundador e CEO da Gate. “A USDG assumirá um papel determinante no reforço dos pagamentos globais da próxima geração, nas operações de negociação e no acesso ao PayFi. Nos próximos meses, iremos aprofundar significativamente a integração da USDG em todo o ecossistema Gate.”

Nick Robnett, Diretor de Desenvolvimento de Negócios de Criptomoedas na Paxos, falando em nome da Global Dollar Network, destacou: “É um privilégio dar as boas-vindas à Gate na Global Dollar Network. A sua adesão reforça a nossa missão coletiva de acelerar a adoção de stablecoins seguras e fiáveis, proporcionando aos utilizadores de todo o mundo o acesso a um ecossistema financeiro transparente e disponível 24h por dia.”

A Global Dollar Network é uma das redes de stablecoins que mais cresce globalmente, baseada num modelo económico sustentável. Recompensa os parceiros em função do seu contributo, através de um mecanismo único que distribui as receitas da rede pelos seus membros. Ao contrário das stablecoins tradicionais, a Global Dollar Network fomenta a colaboração e incentiva uma adoção ampla.

As stablecoins estão em rápida evolução, pelo que é fundamental que os ecossistemas acompanhem a crescente procura por soluções inovadoras. Graças à sua notável estabilidade, a USDG destaca-se como uma das stablecoins mais fiáveis a nível mundial. A Gate orgulha-se de estar ao lado dos principais líderes do setor neste momento crucial, apoiando a adoção acelerada de stablecoins em todo o mundo.

Sobre a Gate<br>A Gate, fundada em 2013 pelo Dr. Han, é uma das exchanges de criptomoedas pioneiras a nível mundial. Com mais de 34 milhões de utilizadores e mais de 3.600 ativos digitais disponíveis, a plataforma introduziu a primeira prova totalmente transparente de reservas do setor. Para além dos serviços de negociação, o ecossistema Gate integra soluções inovadoras como a Gate Wallet e a Gate Ventures.

Para mais informações, visite: Site | X | Telegram | LinkedIn | Instagram | YouTube

Sobre a Global Dollar Network<br>A Global Dollar Network é a rede de stablecoins que mais cresce a nível mundial, com vantagens económicas incomparáveis. Impulsionada pelo Global Dollar (USDG), uma stablecoin indexada ao dólar dos EUA e emitida pela Paxos Digital Singapore e pela Paxos Issuance Europe, esta rede oferece um modelo económico transparente e justo que recompensa os parceiros pelo seu contributo. Entre os parceiros da Global Dollar Network contam-se líderes do setor como Anchorage Digital, Bullish, Kraken, OKX, Paxos, Robinhood, Worldpay, entre outros. A USDG está disponível nas redes Solana, Ink e Ethereum.

Aviso Legal:<br>Esta informação não constitui uma oferta, solicitação ou recomendação. Deve procurar sempre aconselhamento profissional independente antes de tomar qualquer decisão de investimento. Os produtos e/ou serviços aqui referidos (quando aplicável) só estão disponíveis para pessoas localizadas fora de Singapura. A Gate não comercializa nem fornece produtos ou serviços em Singapura ou noutras Jurisdicções Restritas. A Gate pode restringir ou proibir o acesso parcial ou total aos Serviços a partir de Jurisdicções Restritas. Consulte o Acordo de Utilizador para mais informações em https://www.gate.com/legal/user-agreement.

O Night Token é um dos principais ativos da rede blockchain Midnight. Em parceria com o DUST, estabelece um sistema dual de tokens inovador, oferecendo funcionalidades de privacidade programável e incentivos económicos sustentáveis para aplicações Web3.

O que é o Night Token?

O Night Token (NIGHT) é o ativo nativo da blockchain Midnight, com oferta fixa, capacidades de governação e mecanismos de incentivo integrados. Ao contrário dos tokens tradicionais usados apenas para alimentar transações, o NIGHT é o alicerce das operações da rede, impulsionando as recompensas de bloco, a participação no consenso e os processos de governação.

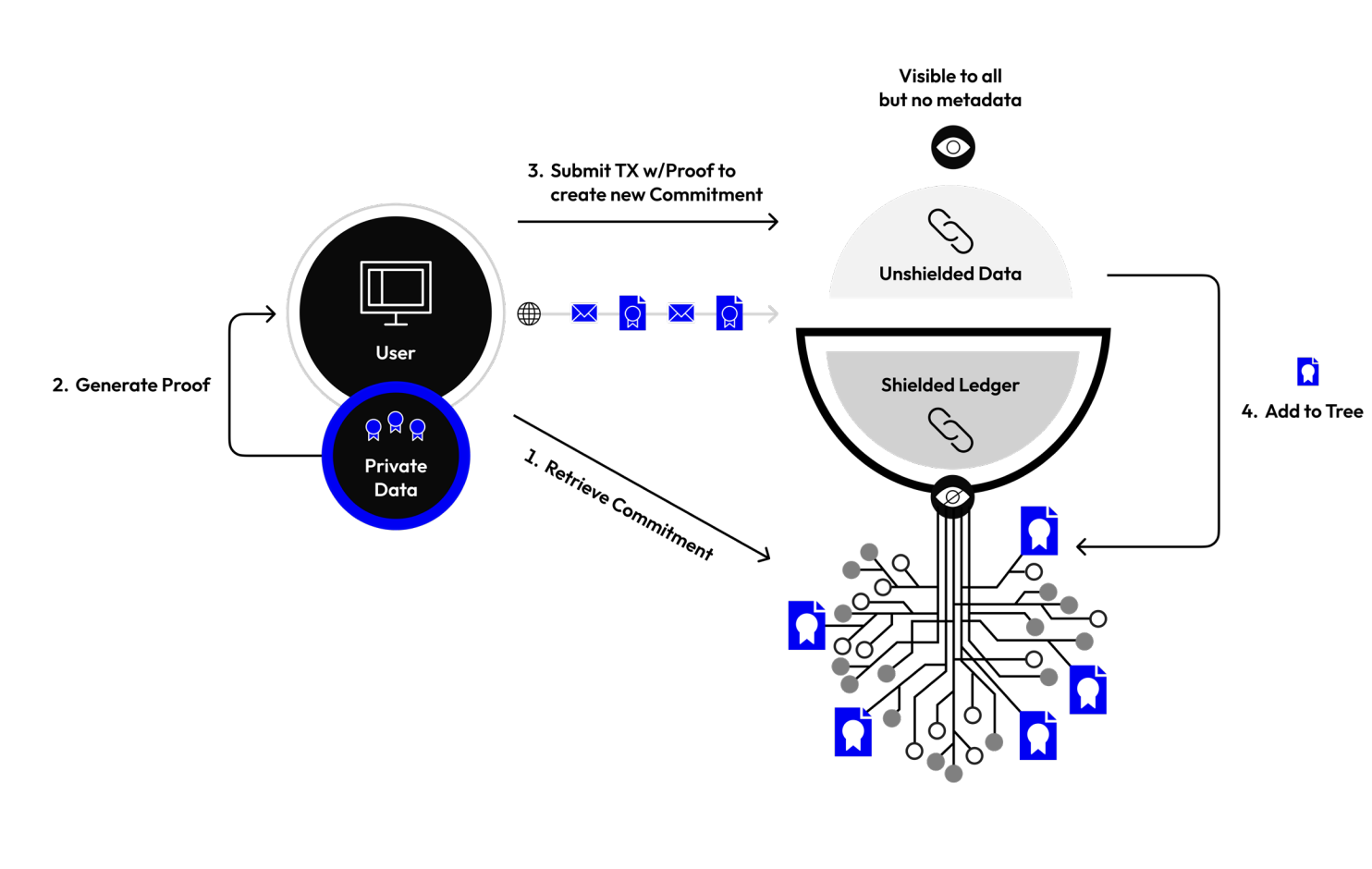

A Midnight é uma blockchain de última geração construída para a proteção de dados, integrando tecnologias de divulgação seletiva e provas de conhecimento zero. A sua missão é garantir a privacidade, oferecendo um ambiente eficiente e flexível para o desenvolvimento de aplicações on-chain.

Destaques Técnicos da Rede Midnight

<br>Fonte: https://midnight.network/whitepaper

<br>Fonte: https://midnight.network/whitepaper

A Midnight utiliza criptografia de conhecimento zero baseada em zkSNARKs e um framework de contratos inteligentes em TypeScript, reduzindo consideravelmente as barreiras para os programadores. As principais características incluem:

- Proteção de dados e metadados dos utilizadores

- Gestão flexível de combinações de dados públicos e privados

- Elevada escalabilidade e compatibilidade entre blockchains (incluindo suporte para Ethereum, Cardano, entre outros)

- Programação acessível para programadores (TypeScript complementado por uma DSL compacta)

Esta stack tecnológica está a atrair grande interesse por parte de instituições e developers, que priorizam a soberania dos dados, conformidade regulatória e gestão de informação sensível.

NIGHT e DUST: Análise ao Modelo de Dois Tokens da Midnight

A Midnight apresenta um sistema inovador de dois tokens:

- NIGHT: Token público emitido na Cardano, utilizado para recompensar produtores de blocos, reforçar a segurança da rede e facilitar a governação.

- DUST: Token consumível destinado ao pagamento de taxas de transação. O DUST não pode ser transacionado nem armazenado; funciona como “energia” que se dissipa ao longo do tempo.

Esta arquitetura garante a confidencialidade dos metadados dos utilizadores nas transações e minimiza os riscos de conformidade associados às moedas orientadas para a privacidade.

Incentivos do Ecossistema e Benefícios para Participantes

O ecossistema Midnight abrange programadores, produtores de blocos e operadores de aplicações, disponibilizando ferramentas e incentivos ajustados a cada grupo:

- Os programadores desenvolvem aplicações de conhecimento zero com frameworks TypeScript familiares.

- Os produtores de blocos recebem NIGHT pela operação de nós da rede.

- Os operadores de aplicações tiram partido da divulgação seletiva e das ferramentas de conformidade para responder a requisitos empresariais e regulatórios.

Como parceiro de consenso inicial, a Cardano fornece infraestruturas de segurança robustas e comprovadas para sustentar o crescimento da Midnight.

Night Token: Perspetivas e Valor Futuro

O aumento da procura por computação que preserve a privacidade e soluções blockchain reguladas reforça o papel estratégico do Night Token. O NIGHT perfila-se como um ativo central de incentivos para serviços empresariais de dados, identidade digital e tokenização de ativos, promovendo a inovação em casos de uso de privacidade na Web3.

A Midnight está atualmente em fase Devnet e o lançamento da mainnet está iminente. Com isso, serão ativados novos cenários de aplicação que irão desbloquear liquidez e potencial de valorização para o NIGHT.

Introdução

Após o endurecimento regulatório transversal, a crise de confiança e a revisão normativa entre 2022 e 2024, o mercado cripto em 2025 iniciou um novo ciclo de transformação liderado por instituições. À medida que os enquadramentos legais se tornaram mais precisos e os canais de acesso em conformidade se abriram por completo, os criptoativos deixaram gradualmente de ser considerados “ativos centrais”, passando a configurar uma “alocação central” em cada vez mais carteiras institucionais.

Este movimento de institucionalização foi catalisado por políticas e acontecimentos de mercado de referência:

- A aprovação do Genius Act e a autorização formal da SEC, em 2024, para ETFs de Bitcoin spot — com lançamento por entidades como BlackRock, Fidelity e ARK — abriram definitivamente os canais mainstream regulados;

- A Stablecoin Ordinance de Hong Kong, que instituiu um regime de licenciamento para emissores de stablecoins, cimentou o enquadramento regulatório asiático de referência para criptoativos;

- A implementação integral do regulamento MiCA na União Europeia, que harmonizou a regulação de stablecoins e criptoativos e criou uma base jurídica para investimento institucional transfronteiriço;

- O anúncio do Ministério das Finanças da Rússia a apoiar a legalização dos criptoativos, com abertura de canais regulados para investidores de elevado património;

- Instituições financeiras tradicionais como BlackRock, Franklin Templeton, Nomura e Standard Chartered expandiram-se para áreas como gestão de ativos digitais, custódia, pagamentos e infraestrutura core.

A clareza normativa permitiu restabelecer a confiança de mercado e reconfigurar fluxos de capital. Segundo o Institutional Digital Assets Survey da EY-Parthenon em 2025, mais de 86 % dos investidores institucionais globalmente já investiram ou pretendem investir em criptoativos nos próximos três anos. A Nomura destaca que mais de metade das entidades institucionais japonesas já incluíram ativos digitais na sua estratégia.

Face a este cenário, este relatório examina metodicamente as motivações que fundamentam a alocação institucional a criptoativos, centrando-se na evolução das estratégias de investimento, nos diferentes modelos de alocação e nas novas formas de participação de mercado. Através de casos práticos, apresenta as oportunidades estruturais que emergem neste novo “período institucional” do universo cripto.

2. Motivações institucionais para participação

Os ativos digitais deixaram de ser vistos como instrumentos de risco elevado e alta volatilidade para integrarem, progressivamente, o núcleo das carteiras institucionais. Investigações recentes indicam que mais de 83 % dos investidores institucionais planeiam manter ou aumentar a exposição a ativos digitais em 2025, sendo significativo o segmento que pretende reforçá-la substancialmente. A entrada institucional resulta tanto das propriedades próprias dos criptoativos, como da maturidade tecnológica das infraestruturas de suporte e do reforço da confiança nas tendências tecnológicas de futuro.

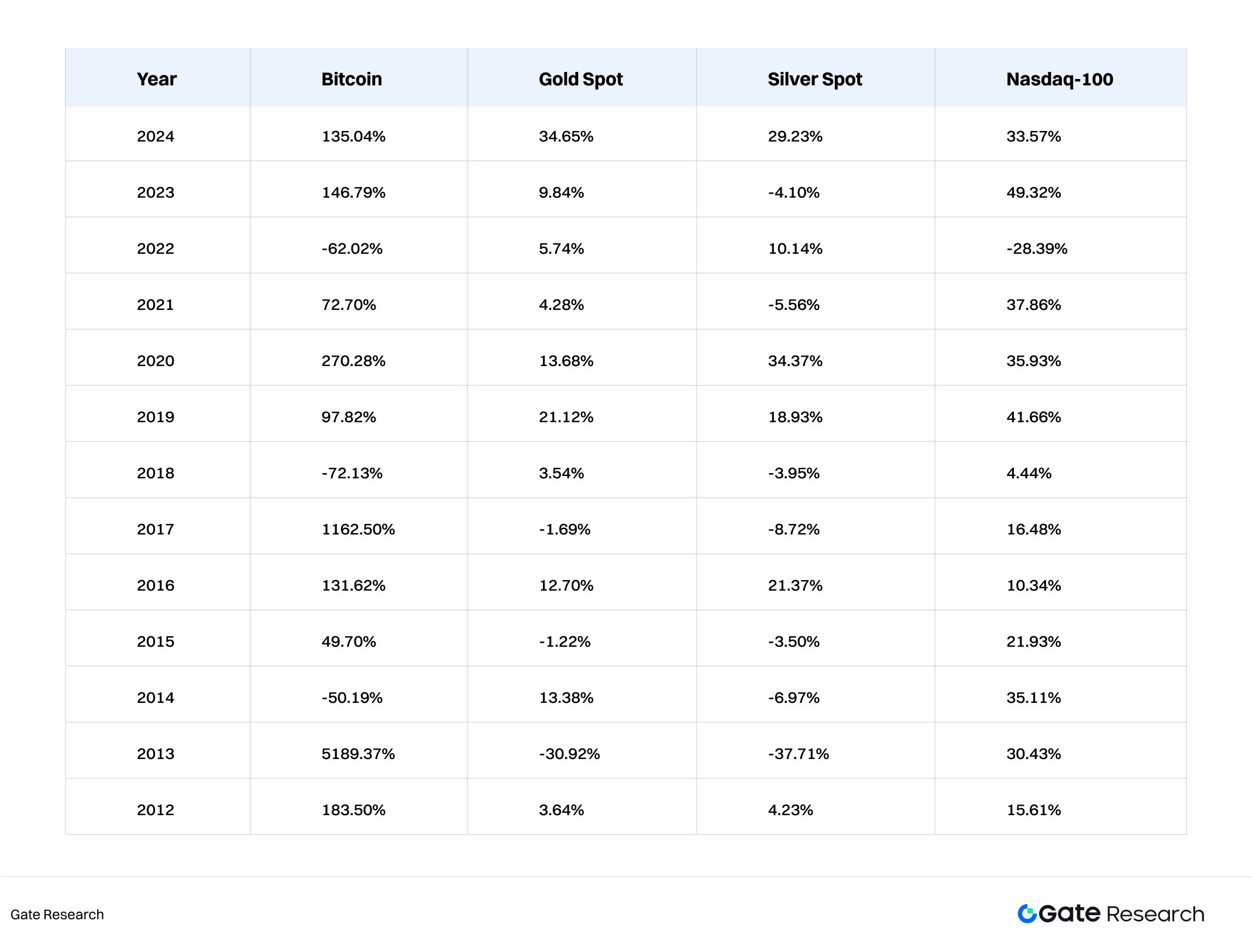

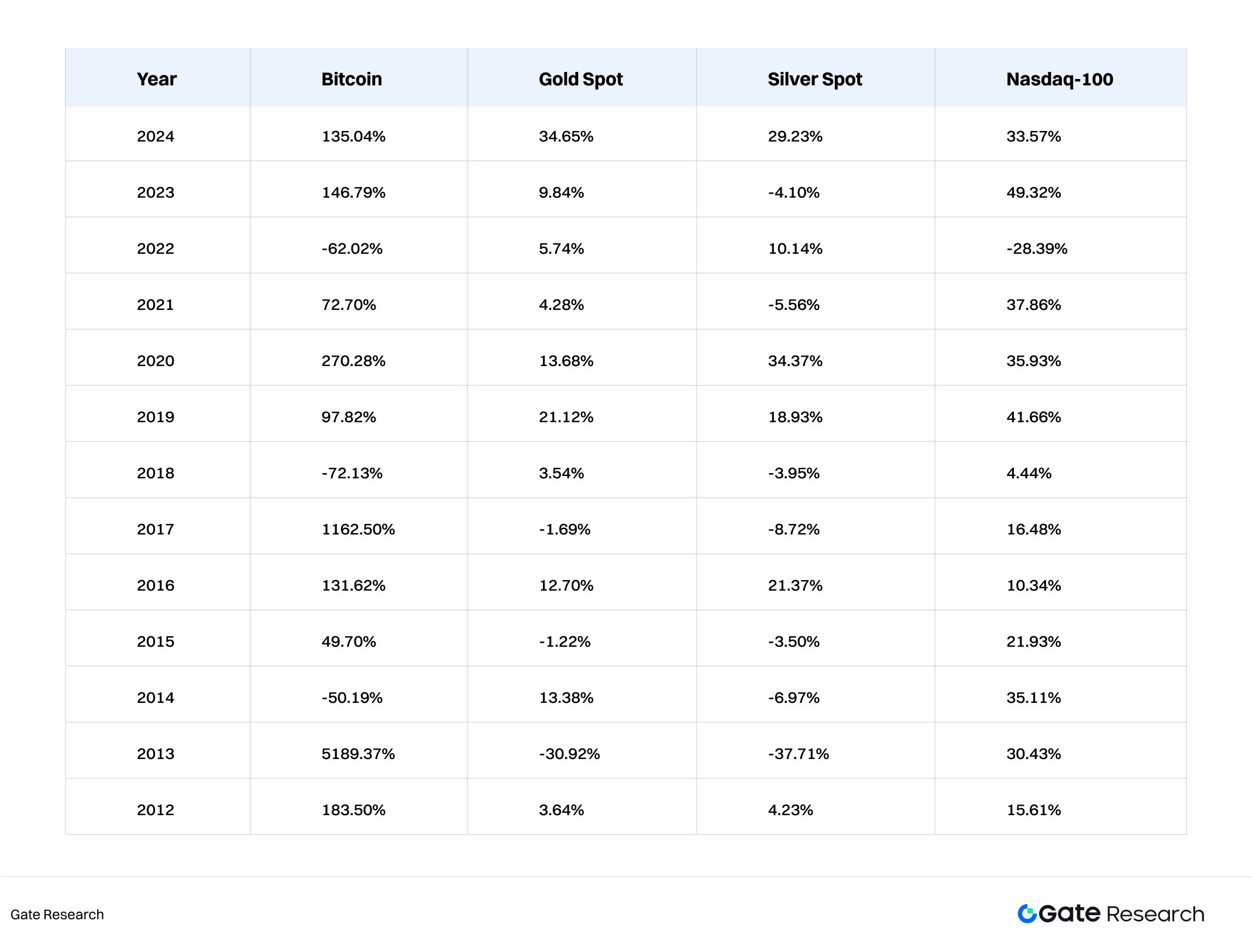

2.1 Retornos elevados e diversificação de risco

Desde 2012, criptomoedas como Bitcoin (BTC) superaram sistematicamente ativos tradicionais como ouro, prata e Nasdaq quanto a rentabilidade. O BTC apresenta uma taxa de retorno anualizada média de 61,8 %; o ETH (Ethereum), de 61,2 %, ambos significativamente superiores à generalidade dos ativos clássicos. Simultaneamente, as carteiras institucionais convencionais enfrentam retornos marginais em queda. No contexto pós-pandémico, marcado por inflação elevada e instabilidade de taxas de referência, as instituições privilegiam ativos com baixa correlação para cobertura de risco e diversificação.

Estudos apontam que a correlação do Bitcoin com ações se manteve, em média, abaixo de 0,25 nos últimos cinco anos, enquanto com ouro oscila entre 0,2 e 0,3. A relação com moedas emergentes e commodities — nomeadamente da América Latina e Sudeste Asiático — é ainda mais desfasada. Assim, os criptoativos afirmam-se como instrumento relevante para investidores institucionais que procuram geração de alpha, cobertura de risco sistémico e otimização do rácio Sharpe.

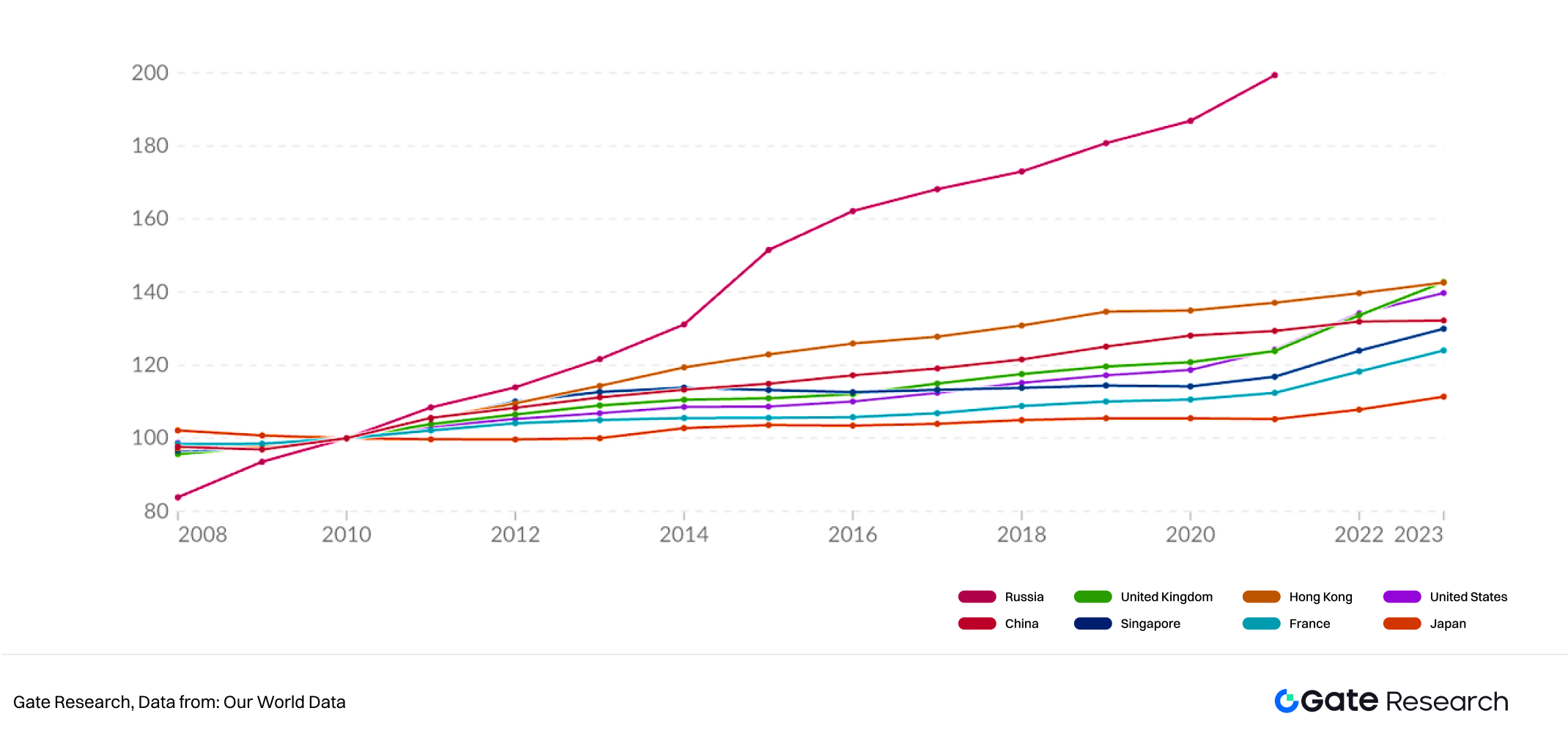

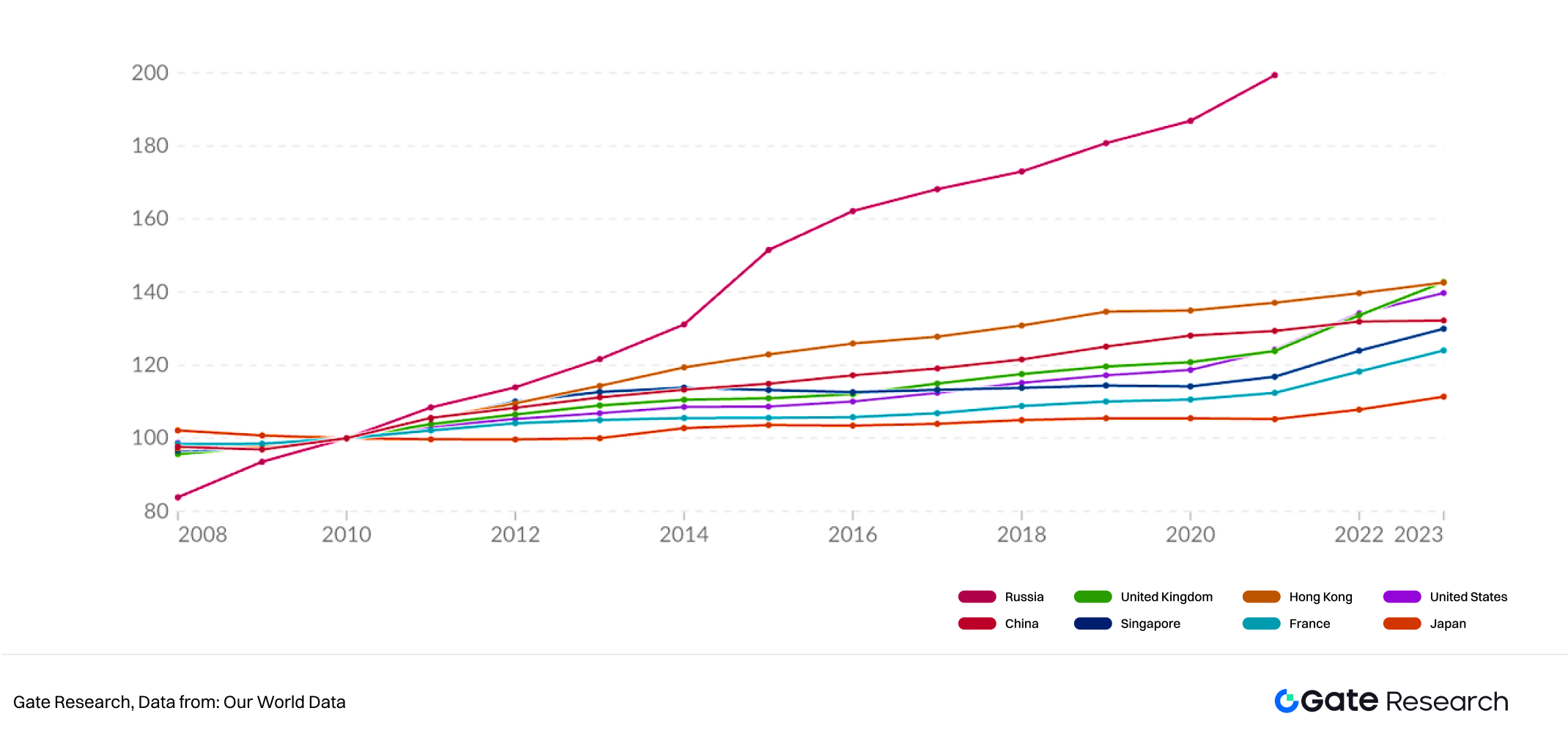

2.2 Procura estratégica de proteção contra inflação e desvalorização cambial

Desde 2020, a expansão quantitativa global fez disparar o valor das principais classes de ativos, com a inflação a emergir como preocupação central dos investidores. Criptoativos — e em especial o Bitcoin — são cada vez mais considerados barreira contra a desvalorização das moedas fiduciárias, graças ao seu limite técnico de emissão de 21 milhões de unidades. Esta escassez confere ao BTC estatuto de “ouro digital”, vocacionado para preservação de valor a longo prazo. Rick Rieder, Chief Investment Officer da BlackRock, afirmou: “A longo prazo, o Bitcoin é mais reserva de valor do que simples moeda transacional.”

2.3 Infraestrutura e eficiência de liquidação

O receio institucional face aos criptoativos assentava historicamente em questões como opacidade nos processos de liquidação, inexistência de soluções padronizadas de custódia e risco acrescido de contraparte. Inicialmente, o setor cripto funcionava como “finança paralela”, sem sistemas de clearing centralizados, custodiante regulados ou processos de controlo análogos aos da banca tradicional. Para grandes investidores, a incerteza relativa à liquidação pós-negociação e à segurança dos fundos representava um risco real.

Nos últimos anos, o panorama infraestrutural evoluiu qualitativamente, destacando-se os seguintes domínios:

- Serviços de custódia regulados: cada vez mais entidades de custódia obtêm licenças fiduciárias das autoridades financeiras, habilitando-se a prestar soluções reguladas para clientes institucionais. A Fidelity Digital Assets, por exemplo, oferece serviços integrados de custódia e execução e expandiu operações para Ásia e Europa, recorrendo a cold storage, carteiras multi-assinatura, proteção por seguro, sistemas anti-ataque e auditorias em tempo real, fortalecendo a confiança institucional na salvaguarda dos capitais.

- Profissionalização dos mecanismos de compensação e correspondência: processos CEX e OTC convencionais eram limitados pela ausência de intermediários de compensação, originando atrasos e risco de contraparte. Plataformas como Gate.io e bancos de investimento implementaram sistemas de compensação e correspondência segundo as melhores práticas dos mercados financeiros clássicos.

- Eficiência de liquidação: em finança tradicional, pagamentos e liquidações transfronteiriças podem demorar vários dias e implicar custos elevados. O mecanismo em cadeia dos mercados cripto oferece liquidação eficiente e mínima dependência de intermediários. Associado à custódia e sistemas de compensação, permite liquidação T+0 e operação contínua 24/7, eliminando barreiras de fuso horário e circulando ativos globalmente sem fricção.

2.4 Participação orientada para modelos financeiros do futuro

A aposta institucional no mercado cripto traduz também uma opção estratégica por novas arquiteturas tecnológicas. Setores emergentes como Web3, DeFi e Real-World Assets (RWA) deverão transformar a gestão de serviços financeiros e representação de ativos.

Exemplos incluem:

- Bancos suíços a emitirem obrigações em cadeia garantidas por RWA;

- Lançamento pela Citibank de plataforma para depósitos tokenizados;

- Implementação do projeto Onyx pela JPMorgan para liquidação blockchain empresarial.

Nestes ambientes transformadores, os primeiros a agir capitalizam uma vantagem competitiva relevante.

2.5 Procura dos clientes e preferências das novas gerações

Muitos investidores institucionais — em especial fundos de pensões e seguradoras — atravessam uma mudança geracional da sua base de clientes. Millennials e Geração Z estão mais familiarizados com ativos digitais, obrigando as instituições a rever os modelos de alocação. Um relatório da Fidelity de 2024 revela que cerca de 60 % dos clientes millennials pretendem BTC ou ETH nas carteiras de reforma. Esta tendência acelera a diversificação e democratização dos produtos institucionais cripto.

3. Análise estratégica do investimento institucional

Com a crescente institucionalização do cripto e o amadurecimento estrutural dos ativos digitais, a participação institucional multiplica-se em diversidade. Da experimentação à construção de carteiras com diversas estratégias, o investimento institucional exibe uma trajetória de estratificação, sofisticação e integração. Este capítulo apresenta as estratégias de entrada e preferências de ativos dos diferentes tipos de instituições, considerando: natureza institucional, estilo de investimento e caminho de alocação.

3.1 Por tipo institucional: estratégias diferenciadas pela natureza da entidade

O universo institucional é heterogéneo, agregando diferentes perfis de risco, mandatos de alocação e exigências de liquidez. Entre os atores mais comuns encontram-se family offices, fundos de pensões & fundos soberanos, e fundos patrimoniais universitários — cada um com posicionamentos próprios no cripto.

3.1.1 Family Offices

- Apresentam maior apetência por risco e abertura à inovação, com metas flexíveis de alocação;

- Privilegiam projetos de tokens em fase inicial, fundos de capital de risco cripto-nativos e estratégias de retorno em cadeia;

- Investem através de detenção direta de tokens, rondas privadas ou via fundos de capital de risco Web3. Exemplo: Family offices em Singapura e Suíça investem em staking Ethereum e rondas seed de projetos Web3 como Rollups ou oracles.

3.1.2 Fundos de Pensões & Fundos Soberanos

- Valorizam estabilidade a longo prazo e proteção macroeconómica, adotando perfil conservador;

- Preferem produtos regulados como ETFs spot ou RWAs de natureza obrigacionista;

- Optam por exposição indireta via grandes plataformas, como BlackRock ou Fidelity. Exemplo: O fundo soberano da Noruega (Norges Bank) declarou posições em ações Coinbase e produtos BTC ETF, sinalizando o movimento do capital soberano para ativos digitais via equity.

3.1.3 Fundos patrimoniais universitários & fundações

- Motivados pela inovação tecnológica e rastreio de tendências;

- Investem em fundos Web3 líderes como a16z crypto, Paradigm ou Variant;

- Privilegiam apostas temáticas em Layer 2, computação privada ou convergência IA+Cripto. Exemplo: Fundos patrimoniais de Harvard, MIT e Yale mantêm posições longas em fundos Web3, com forte presença em inovação de protocolos camada base e composibilidade de dados.

3.2 Por estilo de investimento: estratégias ativas e passivas em coexistência

Os modelos institucionais de investimento cripto dividem-se essencialmente entre estratégias ativas e passivas, refletindo preferências distintas de risco, retorno e alocação de recursos.

3.2.1 Estratégias de alocação ativa

- Formação de equipas internas para análise em cadeia e modelação de avaliação off-chain;

- Estratégias incluem arbitragem, staking, liquidez DeFi, negociação de volatilidade/Gamma e participação em governance de protocolos;

- Foco na agilidade e captura de inovação, através de portefólios multicadeia, multiativos e interprotocolar. Exemplo: Franklin Templeton criou uma plataforma de gestão de fundos digitais com serviço de staking e DeFi, exemplificando a abordagem institucional ativa.

3.2.2 Estratégias de alocação passiva

- Utilização predominante de ETFs, notes estruturados e quotas de fundos para exposição indireta;

- Gestão da volatilidade do NAV e transparência dos riscos;

- Preferência por ativos de elevada capitalização como BTC e ETH, com exposição pontual a estratégias baseadas em stablecoins. Exemplo: O Multi-Asset Digital Index Fund (2025) atraiu fundos de pensões e seguradoras, com objetivo de construir carteiras de baixa correlação.

3.3 Por percurso de alocação e preferência de ativos: de “compra de ativos” a “criação de sistemas”

Hoje, as instituições não encaram o cripto como aposta de ativo único, mas como sub-portefólio estratégico dentro do conjunto de ativos. Estes percursos encaixam em três modelos principais:

3.3.1 Alocação de ativos centrais (BTC / ETH)

- Como “ouro digital” e “sistema operativo da Web3”, BTC e ETH consolidam a base das carteiras institucionais;

- BTC surge como reserva de valor e proteção contra inflação;

- ETH configura aposta estrutural nas economias em cadeia, abrangendo DeFi, RWA e ecossistemas Layer 2.

3.3.2 Alocação temática e setores de alto crescimento

- Foco em setores de elevado beta e potencial acelerado, como Layer 2 (Arbitrum), blockchains modulares (Celestia), protocolos potenciados por IA (Bittensor) e armazenamento descentralizado (Arweave);

- Investimento através de private placements em fase inicial e compromissos de parceiros limitados em fundos de capital de risco, adequado a instituições de maior tolerância ao risco;

- Objetivo de capturar alpha estrutural e crescimento sustentado.

3.3.3 Alocação orientada para infraestrutura e conformidade

- Alvos principais: custodiante regulados (Anchorage), plataformas de controlo de risco em cadeia e DePIN (Redes de Infraestrutura Física Descentralizada);

- Considerados ativos não-token com barreira regulatória e valor técnico duradouro;

- Perfil indicado para fundos soberanos e fundos patrimoniais universitários com visão estratégica sobre a infraestrutura do ecossistema cripto.

3.4 Resumo

A análise transversal por tipo institucional, estilo de investimento e caminho de alocação mostra que o investimento institucional em cripto vai muito além da “compra de tokens”. As instituições constroem sistemas de alocação com diversas estratégias, diferentes caminhos e múltiplos setores.

Esta evolução reflete:

- Crescente sofisticação na análise institucional da natureza dos ativos digitais e dos seus impactos macro;

- Envolvimento mais profundo nos caminhos tecnológicos, estruturas de governance e trajetórias regulatórias.

A expansão dos produtos regulados e o amadurecimento infraestrutural tendem a diversificar e segmentar ainda mais as estratégias institucionais — os criptoativos consolidam-se como âncora estável no panorama global da alocação de ativos.

4. Estudo de caso

Ao longo do último ano, o interesse institucional por criptoativos intensificou-se. O número de empresas cotadas e instituições de investimento com exposição a criptoativos como Bitcoin (BTC) e Ethereum (ETH) aumentou através de compras diretas, ampliação de portefólios ou detenção estratégica prolongada. Este movimento não só revela o crescente reconhecimento dos criptoativos pelo capital financeiro tradicional, como também evidencia a sua função de proteção contra inflação e de diversificação das carteiras.

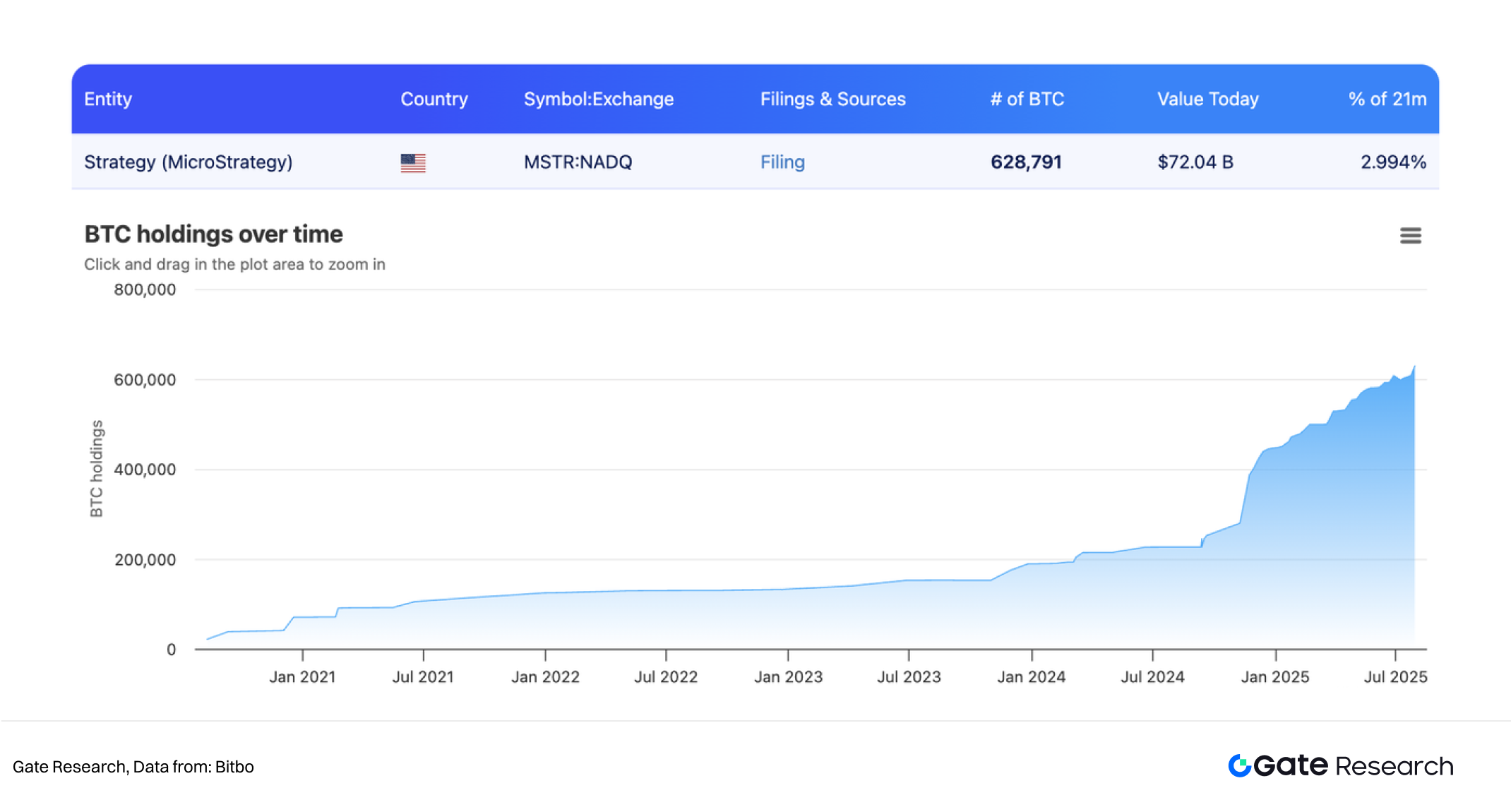

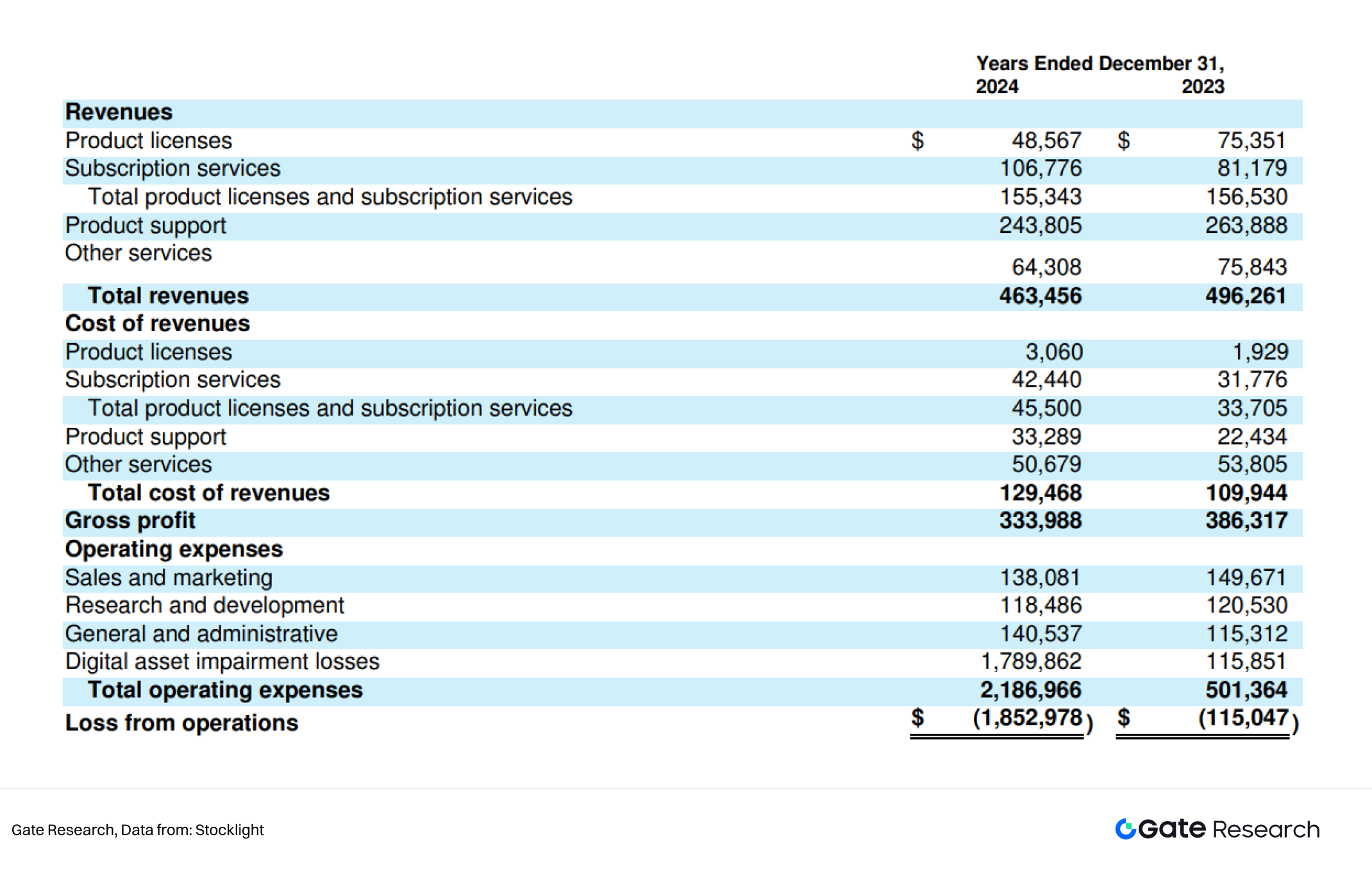

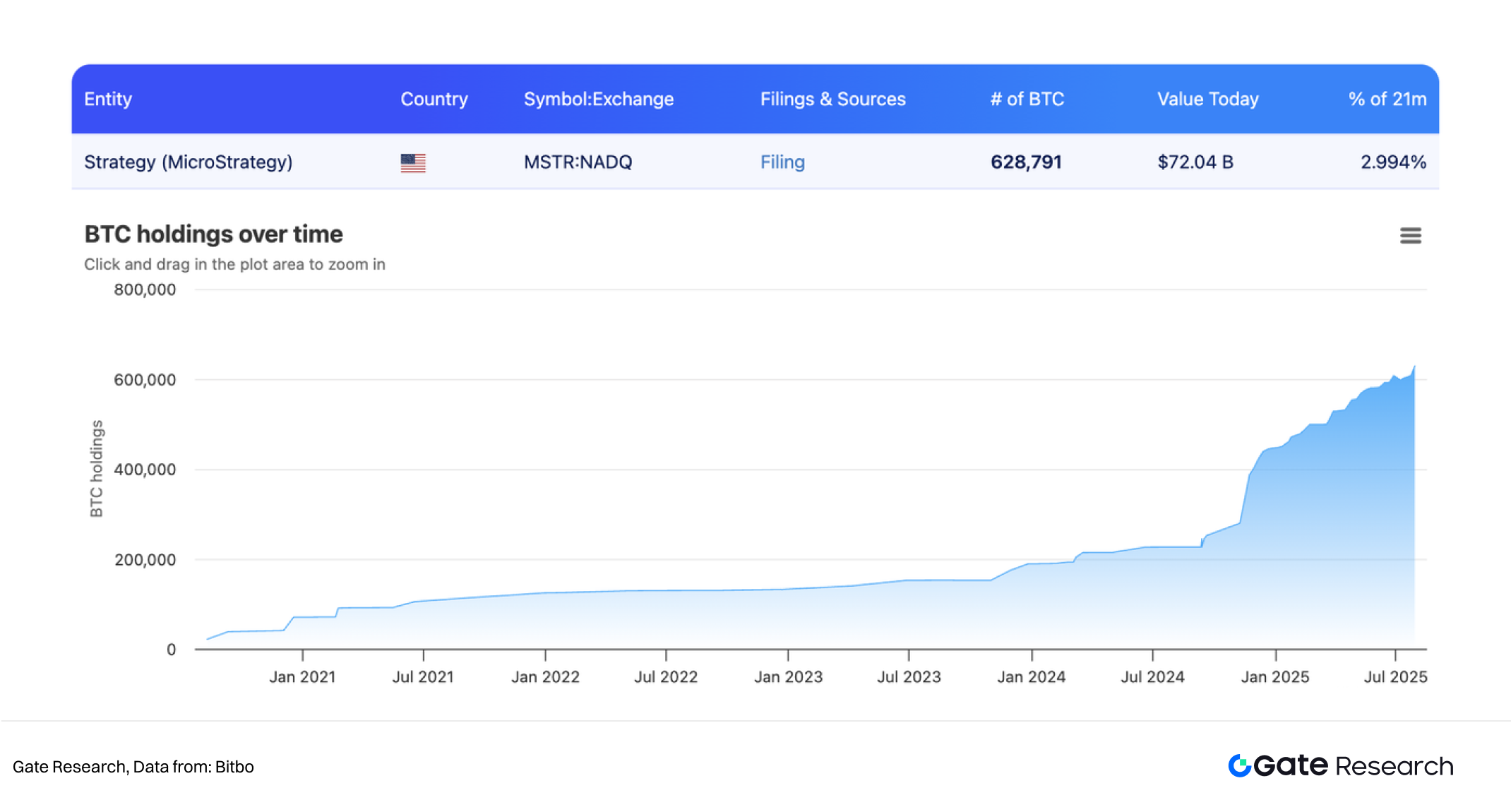

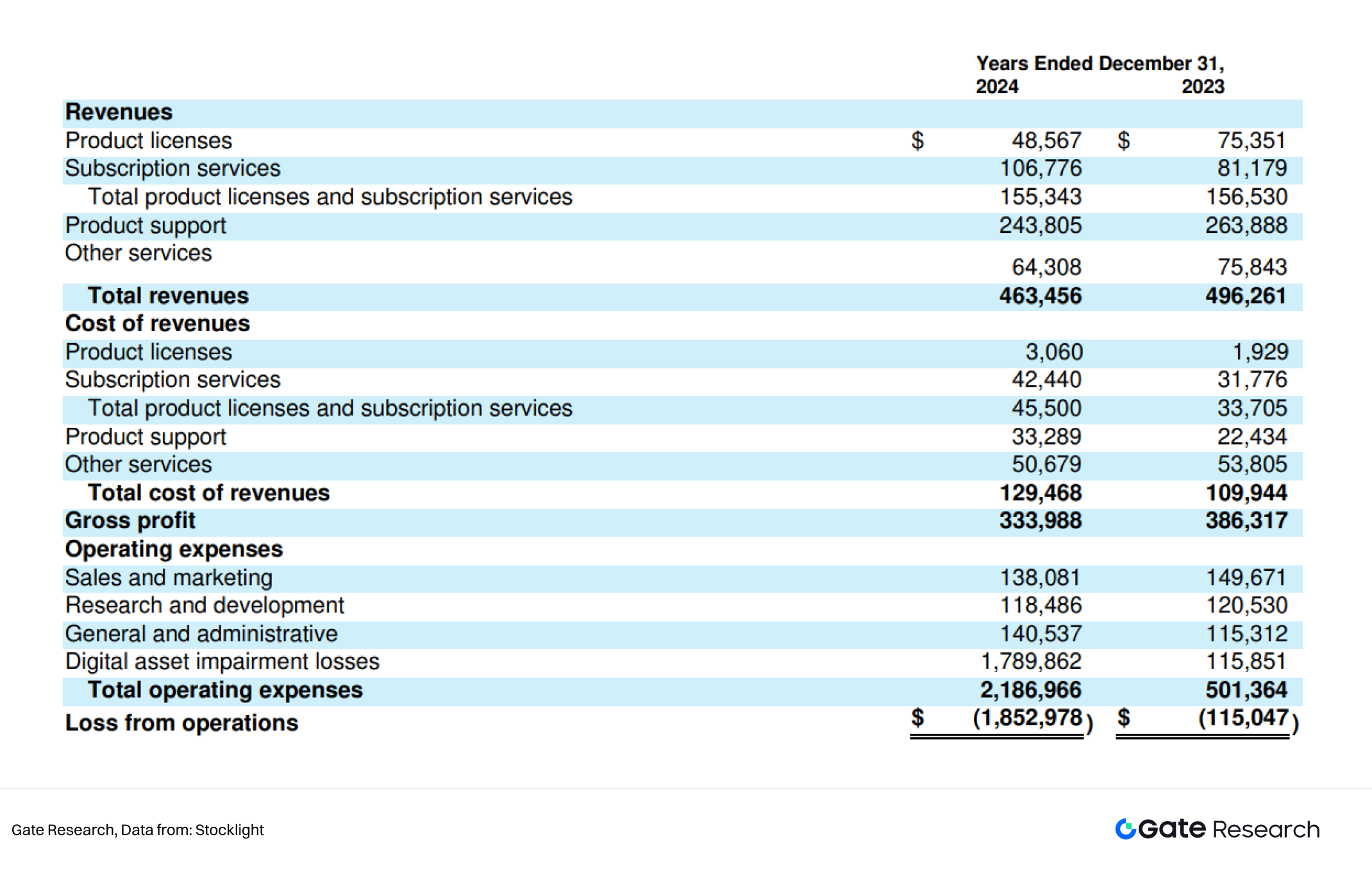

4.1 MicroStrategy

A MicroStrategy (NASDAQ: MSTR), empresa tecnológica especializada em software de business intelligence (BI), foi fundada em 1989 e dedica-se à análise e reporting de dados empresariais. Apesar de uma base sólida de grandes clientes, o centro de negócios da MicroStrategy estagnou na última década, com receitas estabilizadas e problemas de rentabilidade.

Perante mudanças macroeconómicas, inflação crescente e rendimentos decrescentes dos ativos fiduciários, a administração da MicroStrategy reavaliou o balanço e a eficiência da alocação de capital da empresa.

Em 2020, sob liderança de Michael Saylor, a MicroStrategy assumiu uma viragem estratégica: passou a adotar o Bitcoin como principal ativo de reserva de tesouraria.

Em agosto de 2020, realizou a primeira aquisição de Bitcoin — 21 454 BTC por 250 milhões $. Entre 2020 e 2024, continuou a acumular, atingindo mais de 620 000 BTC, com custo superior a 21 mil milhões $.

Esta acumulação não se limitou ao capital próprio; a MicroStrategy utilizou instrumentos de mercado de capitais — obrigações convertíveis, colocações privadas e ofertas diretas ao mercado — para implementar uma abordagem “dívida + alavancagem” e amplificar a exposição e o retorno em BTC.

Mobilizou fundos externos e transformou a MicroStrategy numa empresa que representa o Bitcoin. O preço das ações tornou-se fortemente correlacionado com o BTC, sendo encarada como alternativa acionista aos ETFs de Bitcoin.

Esta estratégia — tesouraria corporativa Bitcoin + financiamento em mercado de capitais + revalorização BTC — redefiniu a natureza do negócio. No 2º trimestre de 2025, a empresa reportou lucros líquidos superiores a 10 mil milhões $ e a valorização das reservas BTC tornou-se o principal motor de rentabilidade, com ações a subir mais de 39 % desde janeiro. Este ciclo reforçou a liquidez e robustez do balanço, reposicionando a empresa no mercado de capitais.

No início de julho de 2025, a MicroStrategy anunciou a compra de 21 021 BTC por 2,46 mil milhões $, aproximando as reservas de máximos históricos. Duas semanas depois, sem novas aquisições anunciadas, o mercado especulou sobre uma eventual pausa no ritmo acumulativo — evidenciando flexibilidade e gestão de risco institucional perante a volatilidade.

Enquanto primeira empresa cotada a deter ativos digitais em escala, a MicroStrategy inaugurou o modelo de Bitcoin como ativo corporativo central. A estratégia tornou-se referencial para empresas como Tesla, Square (Block) ou Nexon, alimentando o debate sobre o papel dos criptoativos na estrutura de tesouraria das empresas.

Para a gestão corporativa tradicional, trata-se de uma estratégia global: cobertura contra inflação, otimização da eficiência de capital e aposta em oportunidades de valorização. Com o lançamento dos ETFs spot e o alargamento dos canais institucionais, o paradigma “tesouraria Bitcoin corporativa” evolui de caso singular para tendência sistémica e referência na institucionalização do setor cripto.

4.2 Bitmine

De acordo com a Bloomberg, a Bitmine detém cerca de 833 000 ETH, avaliados em cerca de 3 mil milhões $, posicionando-se entre os maiores investidores institucionais em Ethereum. Ao invés de uma abordagem centrada em Bitcoin, a estratégia da Bitmine reflete convicção no potencial do ecossistema Ethereum a longo prazo, sobretudo em smart contracts, Layer 2 e representação digital de ativos.

4.3 Metaplanet

A empresa japonesa Metaplanet aumentou as reservas de Bitcoin com a aquisição de mais 463 BTC por 53,7 milhões $, consolidando a posição na Ásia. A aposta da Metaplanet acompanha a evolução regulatória japonesa e pode influenciar outras corporações asiáticas a rever estratégias de alocação.

4.4 Sequans e GameSquare

Para além do Bitcoin, várias empresas investem em outros criptoativos de referência. Sequans adicionou 85 BTC e totaliza agora 3 157 BTC; GameSquare reforçou a posição em ETH com mais 2 717 ETH, perfazendo 15 630 ETH. Estas alocações mostram que as instituições procuram otimização equilibrada entre BTC e ETH e evidenciam o interesse crescente em blockchains emergentes como Solana — com foco na próxima geração de Layer 1.

Tendências Futuras

Com a aceleração da clareza regulatória e maturidade infraestrutural, o investimento institucional em cripto atingiu um ritmo sem precedentes. Não se trata de fenómeno conjuntural, mas de uma escolha estratégica baseada em coberturas macro, otimização de portefólios e aposta nos dividendos tecnológicos. A baixa correlação dos criptoativos, o potencial de retorno elevado e o papel essencial da blockchain como infraestrutura financeira sustentam esta participação.

Pese embora a volatilidade típica, ativos centrais como Bitcoin e Ethereum provaram rentabilidade robusta a longo prazo nos principais ciclos de mercado. O crescimento dos ETFs, o desempenho superior dos fundos em cadeia e a resiliência dos fundos com diversas estratégias em ambientes de baixa correlação validam a alocação institucional.

Na próxima fase, a participação institucional será cada vez mais diversificada e sistemática, incluindo:

- Entrada via ETFs e produtos estruturados,

- Integração de RWAs com emissão de títulos em cadeia,

- Atuação como operadores de nós validador ou governadores de protocolos,

- Implementação de plataformas de execução estratégica em cadeia potenciadas por IA, tornando o “modelo de investimento” uma realidade.

Estas tendências marcam a transição dos mercados cripto — do simples influxo de capital para integração institucional aprofundada e transformação da governance.

Nesta dinâmica, as entidades pioneiras serão decisivas, não apenas como investidores, mas enquanto arquitetos e catalisadores da nova ordem financeira. Os criptoativos deixam de ser domínio especulativo e afirmam-se como parte estrutural do sistema financeiro contemporâneo.<br><br><br>Referências

- Ey, https://www.ey.com/content/dam/ey-unified-site/ey-com/en-us/insights

- Our World Data, https://ourworldindata.org/grapher/consumer-price-index

- Stocklight,https://stocklight.com/stocks/us/nasdaq-mstr/microstrategy/annual-reports

- Bitbo, https://bitbo.io/treasuries/historical

<br><br>Gate Research é a plataforma líder de investigação blockchain e criptomoedas, disponibilizando análises técnicas, estudos de mercado, investigação sectorial, previsões de tendências e análise macroeconómica aprofundada.

Aviso legal<br>O investimento em mercados de criptomoedas comporta elevado risco. Os utilizadores devem proceder à sua própria avaliação e compreender em pleno a natureza dos ativos e produtos antes de tomar decisões. Gate não assume qualquer responsabilidade por perdas ou danos decorrentes dessas opções.

Últimas Atualizações do Preço do Bitcoin

<br>Gráfico: https://www.gate.com/trade/BTC_USDT

<br>Gráfico: https://www.gate.com/trade/BTC_USDT

No dia 15 de setembro de 2025, o Bitcoin (BTC) prosseguiu a sua subida gradual e alcançou cerca de 115 000 $. Na última semana, o preço do BTC valorizou aproximadamente 4%, evidenciando um reforço claro do sentimento de mercado otimista. A capitalização bolsista do Bitcoin encontra-se atualmente em torno de 2,3 biliões $, com o volume de transações nas últimas 24 horas a ultrapassar 3,4 mil milhões $. O preço do Bitcoin mantém-se robusto neste momento, embora a volatilidade de curto prazo deva ser tida em consideração.

Compras Institucionais Impulsionam o Mercado

1. Investidores Institucionais Reforçam as Posições em Bitcoin

Nos últimos tempos, diversos investidores institucionais reforçaram as suas carteiras de Bitcoin. A Galaxy Digital efetuou mais uma compra significativa de BTC, evidenciando a confiança das instituições nos criptoativos a longo prazo. Esta iniciativa contribuiu para melhorar a liquidez do mercado e deu suporte aos níveis atuais do preço do Bitcoin.

2. Entradas de Capital em Produtos ETF

Com o aumento da procura por produtos ETF de BTC, as entradas de capital nestes fundos aceleraram. Estas entradas tendem a valorizar o preço do ativo e a fortalecer a confiança do mercado, sustentando a evolução positiva do preço do Bitcoin neste momento.

Fatores de Mercado com Impacto no Preço do Bitcoin Hoje

1. Fatores Macroeconómicos

Os dados mais recentes do Índice de Preços do Produtor (PPI) nos EUA ficaram abaixo das previsões, o que indica uma diminuição das pressões inflacionistas. Assim, os investidores antecipam que a Reserva Federal possa manter uma política monetária acomodatícia, o que poderá impulsionar ativos de risco como o Bitcoin. As variações nos indicadores macroeconómicos influenciam frequentemente o preço do Bitcoin e a sua volatilidade de curto prazo.

2. Sentimento de Mercado e Indicadores Técnicos

Os índices de sentimento refletem uma recuperação na confiança dos investidores. Indicadores técnicos como o Relative Strength Index (RSI) situam-se numa faixa entre neutro e otimista. A curto prazo, o preço do Bitcoin poderá manter a trajetória ascendente, mas os investidores devem permanecer atentos ao risco de correções associadas a condições de sobrecompra.

Riscos que os Investidores Devem Monitorizar

- Volatilidade do Preço: O mercado do Bitcoin apresenta elevada volatilidade, podendo verificar-se correções de curto prazo.

- Alterações Regulamentares: A constante incerteza em torno das políticas regulatórias globais representa um risco relevante para o mercado.

- Segurança Técnica: A negociação e custódia de criptoativos envolve riscos de segurança; os investidores devem adotar medidas robustas de proteção.

Perspetivas de Mercado

Com base nos dados mais recentes, prevê-se que o preço do Bitcoin se mantenha resiliente no curto prazo, mas recomenda-se cautela. Considere as seguintes estratégias:

- Alocação Estratégica de Ativos: Evite concentrar em demasia a carteira em BTC; diversifique para melhor gestão do risco.

- Monitorização de Dados de Mercado: Acompanhe regularmente as oscilações do preço e do volume de negociação do Bitcoin.

- Acompanhamento Regulamentar: Mantenha-se atualizado sobre desenvolvimentos regulatórios para reduzir riscos potenciais.

Resumo

As compras institucionais e as entradas em ETF continuam a sustentar a valorização do preço do Bitcoin, acompanhadas por uma melhoria no sentimento de mercado. Apesar do sólido dinamismo do BTC, os investidores devem manter-se vigilantes perante a volatilidade do mercado, alterações regulatórias e riscos técnicos. Com uma alocação de ativos prudente e monitorização próxima dos desenvolvimentos do mercado, é possível identificar oportunidades mesmo em contextos de volatilidade e garantir retornos estáveis e duradouros.

<br>Gráfico: https://www.gate.com/trade/BTC_USDT

<br>Gráfico: https://www.gate.com/trade/BTC_USDT

Análise de Risco de Dívida da MicroStrategy

Serviços Bancários de Cripto: O Jogo de "Coopetição" Entre Finanças Tradicionais e Web3

Explorando os Mecanismos de Adição de Valor dos Tokens DeFi

Gate Research : Resumo Mensal do Mercado - Setembro de 2024

XRP Futuro: Previsões de Preço, Tendências e Perspectivas de Mercado

Gate Research: Revisão Mensal - Agosto de 2024

Pode o conhecimento ser minerado? Explorando o gráfico de conhecimento descentralizado OriginTrail

Cálculo e Reconciliação de PNL em DeFi

O seu portal de acesso ao mundo das criptomoedas. Subscreva o Gate para obter uma nova perspetiva