A destruição representa a última alternativa para a Uniswap.

UNI valorizou quase 40% de um dia para o outro, impulsionando todo o segmento DeFi.

A alta foi desencadeada pelo anúncio do movimento final da Uniswap. O fundador, Hayden Adams, submeteu uma nova proposta centrada no histórico “fee switch” — pauta recorrente, discutida sete vezes nos últimos dois anos e amplamente conhecida pela comunidade Uniswap.

O destaque desta proposta está em partir do próprio Hayden. Ela vai além do “fee switch”: inclui queima de tokens, fusão entre Uniswap Labs e Uniswap Foundation, além de outras iniciativas. Whales já manifestaram apoio, e mercados de previsão veem 79% de chance de aprovação.

7 fracassos em 2 anos: o desafio interminável do “fee switch”

O “fee switch” é um mecanismo padrão em DeFi. A Aave, por exemplo, ativou o seu com êxito em 2025, utilizando recompra e distribuição para canalizar receitas do protocolo à recompra de AAVE, levando o preço de US$180 para US$231 — um ganho anualizado de 75%.

Outros protocolos — Ethena, Raydium, Curve, Usual — também adotaram “fee switches” com sucesso, garantindo modelos “tokenomics” sustentáveis para o setor.

Com tantos casos comprovados, por que a Uniswap não consegue aprovar o seu?

a16z flexibiliza, mas os problemas centrais da Uniswap começam

Esse cenário nos leva à a16z — peça-chave no processo.

Normalmente, votações da Uniswap exigiam quórum baixo, cerca de 40 milhões de UNI; a a16z detinha aproximadamente 55 milhões de UNI, influenciando decisivamente os resultados.

A a16z sempre se posicionou contra o “fee switch”.

Em julho de 2022, a empresa se absteve em duas votações iniciais, manifestando apenas ressalvas no fórum. Já em dezembro de 2022, com pools como ETH-USDT e DAI-ETH indo para votação on-chain com taxa 1/10, a a16z votou explicitamente contra, usando 15 milhões de UNI. A votação terminou com 45% de apoio — suficiente para maioria, mas insuficiente para quórum. A a16z declarou no fórum: “Não poderemos apoiar qualquer proposta que ignore fatores legais e tributários.” Foi a primeira oposição pública.

A postura foi mantida nas votações seguintes. Em maio e junho de 2023, a GFX Labs apresentou duas propostas sobre taxas; a de junho alcançou 54% de apoio, mas foi barrada pelos 15 milhões de votos contrários da a16z e falta de quórum. O mesmo se repetiu em março de 2024 — cerca de 55 milhões de UNI a favor, mas a oposição da a16z determinou a derrota. No episódio mais emblemático, entre maio e agosto de 2024, proponentes tentaram criar uma entidade DUNA em Wyoming para mitigar riscos legais. O pleito, previsto para 18 de agosto, foi adiado por tempo indeterminado devido a “novas questões de partes não identificadas” — amplamente atribuídas à a16z.

O que motiva o receio da a16z? O cerne está no risco jurídico.

Segundo a a16z, ativar o “fee switch” pode enquadrar a UNI como valor mobiliário. Pelo Howey Test dos EUA, se investidores esperam “lucros advindos do esforço de terceiros”, o ativo pode ser considerado um valor mobiliário. O “fee switch” gera essa expectativa — receita do protocolo distribuída aos detentores de tokens, assemelhando-se à distribuição de lucros típica de valores mobiliários tradicionais. O sócio da a16z, Miles Jennings, foi categórico: “Uma DAO sem personalidade jurídica expõe os indivíduos à responsabilidade pessoal.”

Questões tributárias são igualmente complexas. Com taxas direcionadas ao protocolo, o IRS poderia exigir tributos corporativos, com débitos retroativos estimados em até US$10 milhões. DAOs, enquanto estruturas descentralizadas, não contam com entidade jurídica ou contabilidade formal — quem paga, e como, permanece uma incógnita. Sem solução clara, ativar o “fee switch” pode expor todos os participantes de governança a riscos fiscais.

UNI continua sendo a maior posição individual da a16z em cripto, com cerca de 64 milhões de tokens — ainda capaz de alterar qualquer votação.

Contudo, com a eleição de Trump e mudanças na SEC, o setor cripto entrou em fase de estabilidade política, reduzindo riscos legais para a Uniswap e suavizando a postura da a16z. Esse obstáculo perde força, e as chances de aprovação aumentam.

Mesmo assim, há desafios profundos. O “fee switch” da Uniswap continua gerando controvérsias.

Não dá para ter tudo ao mesmo tempo

Para entender as novas polêmicas, vale explicar brevemente o funcionamento do “fee switch”.

Tecnicamente, a proposta aprimora a estrutura de taxas. No V2, a taxa segue em 0,3%, sendo 0,25% para LPs e 0,05% para o protocolo. O V3 é mais flexível: taxas do protocolo variam de um quarto a um sexto das taxas dos LPs. Por exemplo, num pool de 0,01%, o protocolo recebe 0,0025% (25%); num pool de 0,3%, recebe 0,05% (cerca de 17%).

A Uniswap estima receita anual entre US$10 milhões e US$40 milhões, com picos de “bull market” podendo atingir US$50 milhões a US$120 milhões. A proposta também prevê a queima de 100 milhões de UNI (16% do supply) e cria um mecanismo contínuo de queima.

Com o “fee switch”, o token UNI deixa de ser mera “governança sem valor” e passa a ser um ativo gerador de receita.

Isso é positivo para “holders” de UNI, mas realça o dilema: o “fee switch”, em essência, transfere parte do rendimento dos LPs para o protocolo.

As taxas dos traders permanecem, mas parcela dos lucros dos LPs vai para o protocolo. Mais receita ao protocolo implica retorno menor aos LPs.

A Uniswap, ao optar entre LPs e receita do protocolo, dá prioridade ao próprio protocolo.

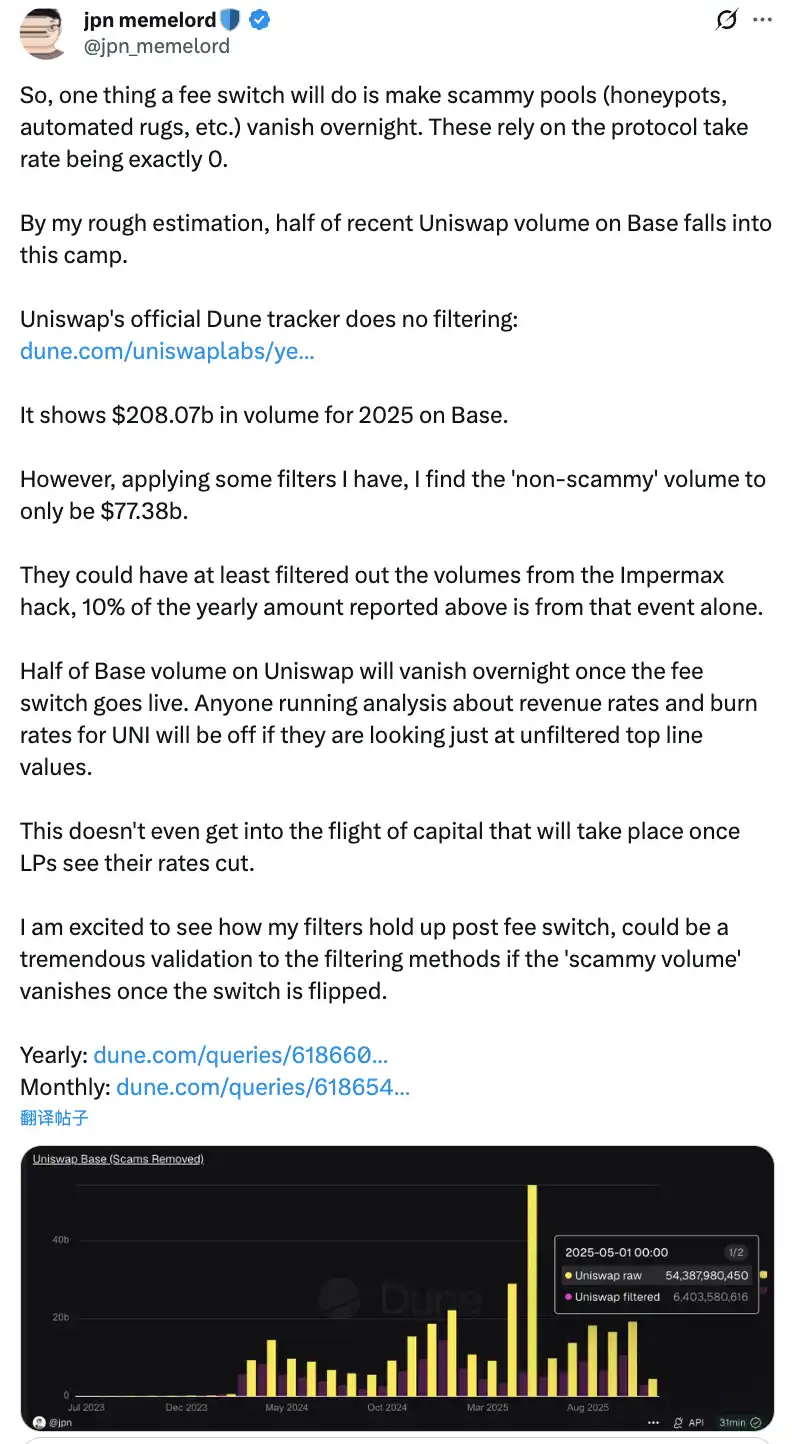

Para membros da comunidade, ativar o “fee switch” pode cortar pela metade o volume de negociação da Uniswap na Base chain da noite para o dia.

Essa redistribuição pode gerar impactos negativos concretos. No curto prazo, o rendimento dos LPs pode cair de 10% a 25%, conforme a divisão das taxas do protocolo. Pior: projeções indicam migração de 4% a 15% da liquidez para concorrentes.

Para compensar, a proposta traz soluções inovadoras — como internalizar MEV via PFDA, garantindo renda extra aos LPs (US$0,06–US$0,26 por US$10.000 negociados). O recurso Hooks do V4 permite ajustes dinâmicos de taxas e expansão de fontes de receita. A proposta recomenda implementação gradual, com pilotos em pools estratégicos e ajustes baseados em dados em tempo real.

O dilema do “fee switch”

Segue incerto se a proposta conseguirá apaziguar LPs e ser aprovada. O envolvimento direto de Hayden pode não ser suficiente para solucionar o impasse central da Uniswap.

O risco mais imediato é a concorrência feroz — sobretudo na Base chain, frente à Aerodrome.

Após o anúncio da Uniswap, o CEO da Dromos Labs, Alexander, comentou com ironia no X: “Jamais imaginei que, na véspera do maior dia da Dromos Labs, nosso principal concorrente cometeria um erro desse calibre.”

Aerodrome domina a Uniswap na Base

Nos últimos 30 dias, o volume negociado na Aerodrome somou US$20,465 bilhões — 56% do market share da Base — enquanto a Uniswap ficou entre US$12 bilhões e US$15 bilhões, ou 40–44%. A Aerodrome lidera em volume por 35–40% e também em TVL: US$473 milhões contra US$300–400 milhões da Uniswap.

A explicação está nas diferenças de rendimento dos LPs. Para ETH-USDC, o rendimento do Uniswap V3 é de 12–15% (taxas), enquanto a Aerodrome oferece 50–100%+ via incentivos AERO — de três a sete vezes mais. A Aerodrome distribuiu US$12,35 milhões em recompensas AERO em 30 dias, com votação veAERO para guiar a liquidez de forma estratégica. A Uniswap depende quase exclusivamente de taxas orgânicas e incentivos esporádicos, em escala muito menor.

Como sintetizou um membro da comunidade: “A Aerodrome vence na Base porque LP só quer retorno por dólar. E a Aerodrome entrega.”

LPs não permanecem na Uniswap pela marca — querem retorno. Em novas L2 como a Base, a Aerodrome, como DEX nativa, explora modelos ve(3,3) otimizados e grandes recompensas para consolidar sua vantagem inicial.

Se a Uniswap ativar o “fee switch” e reduzir ainda mais o rendimento dos LPs, a liquidez deve migrar ainda mais rápido para a Aerodrome. Modelos indicam saída de 4–15% da liquidez; no ambiente competitivo da Base, esse percentual pode ser maior. Com a fuga de liquidez, o “slippage” aumenta, o volume cai e instaura-se um ciclo negativo.

A nova proposta pode salvar a Uniswap?

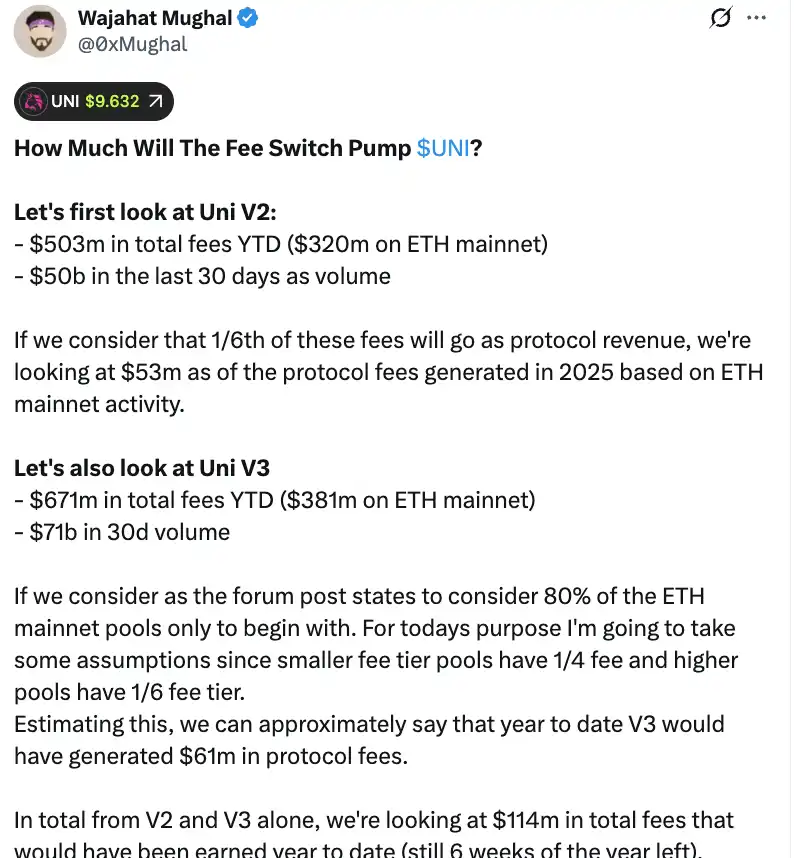

Em números, o “fee switch” pode gerar receita significativa ao protocolo. A análise do membro Wajahat Mughal mostra que V2 e V3 já apresentam resultados expressivos.

O V2 gerou US$503 milhões em taxas desde o início de 2025, com US$320 milhões do Ethereum mainnet e US$50 bilhões de volume em 30 dias. Com split 1/6, a mainnet pode gerar US$53 milhões em receita ao protocolo em 2025. O V3 superou: US$671 milhões em taxas, US$381 milhões da mainnet, US$71 bilhões de volume mensal. Com pools de baixa taxa em 1/4 e alta em 1/6, o V3 pode gerar US$61 milhões ao protocolo este ano.

Juntos, V2 e V3 já renderam US$114 milhões ao protocolo no ano, faltando seis semanas. E isso não representa todo o potencial de receita da Uniswap. Não estão inclusos os 20% restantes dos pools V3, chains fora do Ethereum (especialmente Base), volumes do V4, leilões de taxas, UniswapX, aggregator hooks e receita do sequenciador Unichain. Somando tudo, a receita anualizada pode facilmente superar US$130 milhões.

A queima planejada de 100 milhões de UNI (mais de US$800 milhões) transformará profundamente o “tokenomics” da Uniswap. Após a queima, o “fully diluted valuation” cai para US$7,4 bilhões, o “market cap” para US$5,3 bilhões. Com US$130 milhões em receita anual, a Uniswap poderia recomprar e queimar 2,5% do supply circulante por ano.

Isso coloca o P/E da UNI em torno de 40x — patamar elevado, mas que pode cair com novos motores de crescimento. Como comentou um membro da comunidade: “Pela primeira vez, UNI de fato parece merecer ser mantida.”

Mas nem tudo são flores. Primeiro, o volume de 2025 está inflado pelo “bull market”; em cenário adverso, volumes e receitas podem encolher. Usar dados de “bull market” para valoração de longo prazo pode ser ilusório.

Segundo, detalhes sobre a queima e recompra ainda são incertos. Será um sistema automatizado como Hyperliquid, ou outro método? Frequência, sensibilidade a preço e impacto de mercado são fundamentais — má execução pode gerar volatilidade e prejudicar “holders” de UNI.

Com rivais como Aerodrome, Curve, Fluid e Hyperliquid oferecendo grandes incentivos, cortes no rendimento da Uniswap podem acelerar a fuga de liquidez. Bons números de nada valem se a base — a liquidez — desaparecer; projeções tornam-se vazias.

O “fee switch” reforça o valor da UNI, mas só o tempo e o mercado dirão se conseguirá realmente “salvar” a Uniswap e restaurar sua liderança no DeFi.

Aviso legal:

- Este artigo foi extraído de [BlockBeats], com direitos autorais pertencentes ao autor original [律动小工]. Caso haja objeções à republicação, entre em contato com a equipe Gate Learn, que responderá conforme os procedimentos aplicáveis.

- Aviso legal: As opiniões expressas neste texto são unicamente do autor e não configuram recomendação de investimento.

- As versões em outros idiomas foram traduzidas pela equipe Gate Learn e não podem ser copiadas, distribuídas ou plagiadas sem referência expressa à Gate.

Artigos Relacionados

O que é o PolygonScan e como você pode usá-lo? (Atualização 2025)

O que é Bitcoin?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Tronscan e como você pode usá-lo em 2025?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025