10 octobre : Red Friday, l’origine de l’effondrement de Stream xUSD – analyse détaillée

Stream xUSD, présenté comme un « hedge fund tokenisé » sous l’apparence d’un stablecoin DeFi, revendique des stratégies delta-neutres. Aujourd’hui, Stream se retrouve en difficulté dans des conditions contestées. Depuis cinq ans, de nombreux projets ont adopté ce modèle, en cherchant à lancer leur propre jeton grâce aux revenus d’investissements delta-neutres. Parmi les réussites notables figurent MakerDAO, Frax, Ohm, Aave, Ethena.

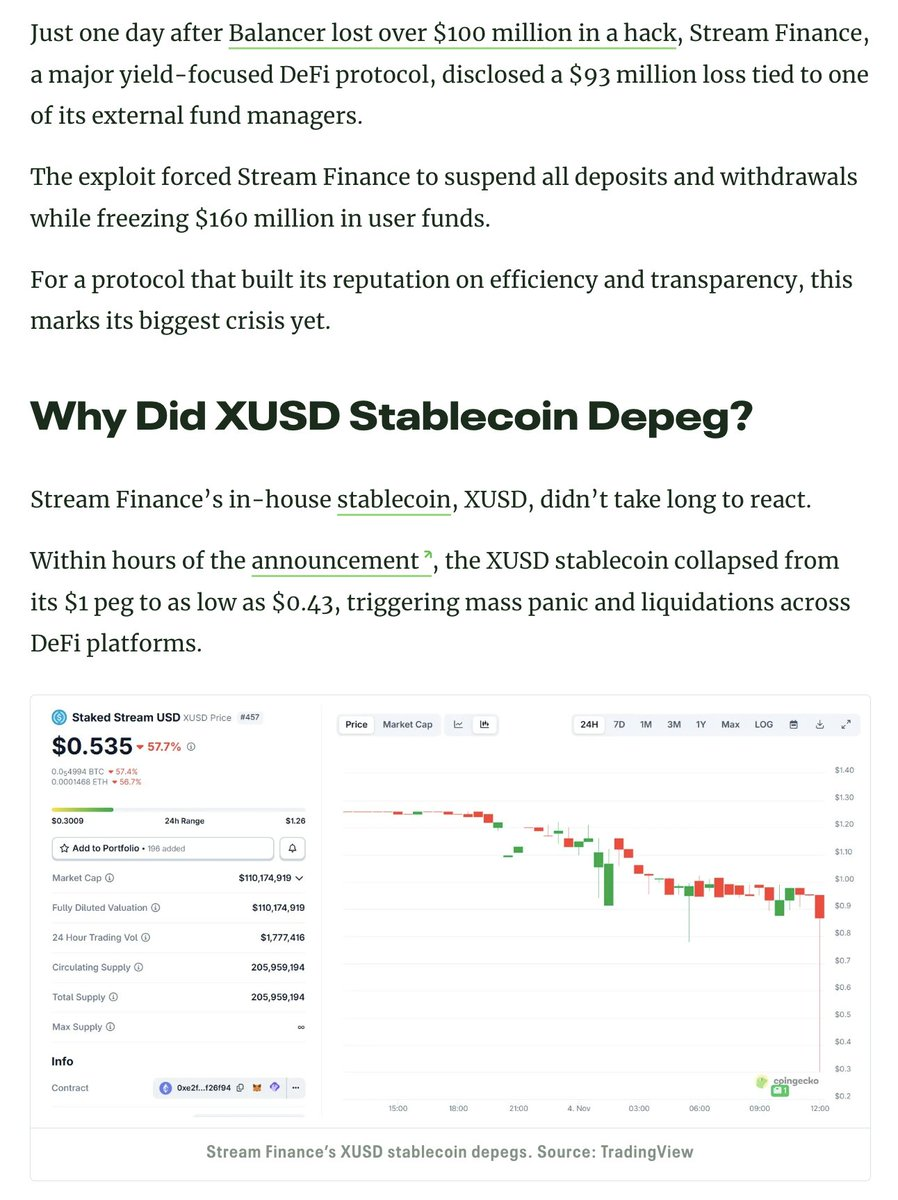

Contrairement à nombre de ses concurrents DeFi plus authentiques, Stream manquait de transparence quant à ses stratégies et à ses positions. Seuls 150 M$ sur les 500 M$ de TVL annoncés étaient visibles on-chain sur des outils comme @ DeBankDeFi. Il s’est avéré que Stream avait engagé des fonds dans des stratégies de trading off-chain opérées par des traders propriétaires, dont certains ont subi d’importantes pertes, laissant un déficit déclaré de 100 millions de dollars.

1. Selon @ CCNDotComNews

Le piratage de 120 M$ du DEX Balancer survenu lundi n’a eu aucune incidence sur cet événement.

Selon des rumeurs (impossibles à vérifier, Stream ne divulguant rien), des stratégies de trading off-chain basées sur la « vente de volatilité » seraient impliquées. En finance quantitative, la « vente de volatilité » (être « short volatility ») consiste à appliquer des stratégies visant à profiter de la baisse ou de la stabilité de la volatilité de marché, ou lorsque la volatilité réalisée s’avère inférieure à celle anticipée dans les instruments financiers. Si le prix de l’actif sous-jacent varie peu (volatilité faible), les options peuvent expirer sans valeur, permettant au vendeur d’empocher la prime. Néanmoins, cette approche expose à un risque majeur : une envolée soudaine de la volatilité peut entraîner de lourdes pertes — une situation souvent résumée par l’expression « ramasser des centimes devant un rouleau compresseur ».

2. Plus sur la vente de volatilité

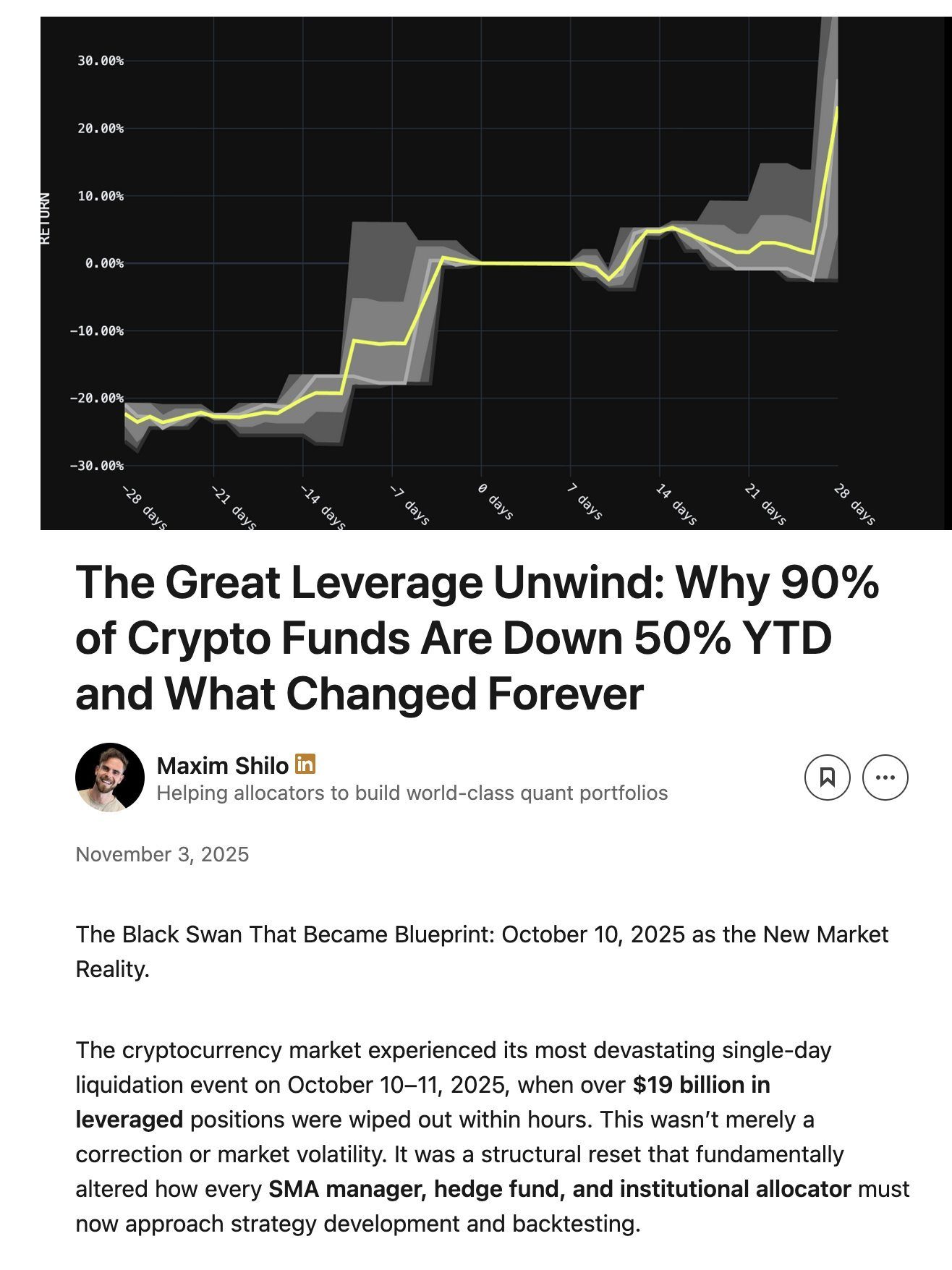

Un tel « choc de volatilité » s’est produit le 10 octobre, lors du fameux Red Friday. Un risque de levier systémique s’était constitué sur les marchés crypto, alimenté par l’euphorie autour de Donald Trump en 2025. Quand M. Trump a annoncé de nouveaux tarifs douaniers le vendredi 10 octobre après-midi, la panique a gagné l’ensemble des marchés, y compris les cryptomonnaies. En période de panique, il est crucial d’agir vite et de liquider ce qui peut l’être. Cette vague de ventes a déclenché une liquidation en chaîne.

Comme ce risque de levier s’était accumulé sur la durée et porté l’effet de levier global à son maximum, les marchés de contrats perpétuels n’avaient pas la profondeur nécessaire pour absorber et liquider l’ensemble des positions. C’est alors que les systèmes Automated Deleverage (ADL) se sont activés, socialisant les pertes auprès des acteurs profitables, aggravant la situation d’un marché déjà sous tension.

3. Qu’est-ce que l’automated deleverage ?

La volatilité consécutive à cet événement fut d’une ampleur inédite sur les marchés crypto : un choc de la décennie. Ce type de baisse avait été observé lors des débuts du secteur en 2016, mais faute de données fiables sur cette période, la plupart des traders algorithmiques ont construit leurs stratégies sur la « volatilité douce » récente. L’absence de tels pics récents a fait exploser les positions à effet de levier, même les plus modérées (~2x).

Maxim Shilo propose ici une analyse éclairante sur l’impact de cet événement pour les traders algorithmiques et sur la transformation durable attendue pour le trading crypto après le Red Friday :

4. Shilo : l’impact du 10 octobre sur le trading algorithmique crypto

Les premières pertes consécutives au Red Friday apparaissent, et Stream en fait partie.

Un fonds delta-neutre est censé ne pas pouvoir perdre d’argent. Une perte invalide ce statut. Stream avait promis la neutralité delta, mais investissait en réalité dans des stratégies propriétaires opaques et off-chain. La neutralité delta n’est pas une notion absolue ; elle se juge difficilement a posteriori. De nombreux experts jugeraient ces stratégies trop risquées pour être considérées comme réellement delta-neutres. Le risque de retournement était bien réel, et il s’est produit.

Après avoir perdu leur capital sur ces mauvais trades, Stream est devenu insolvable.

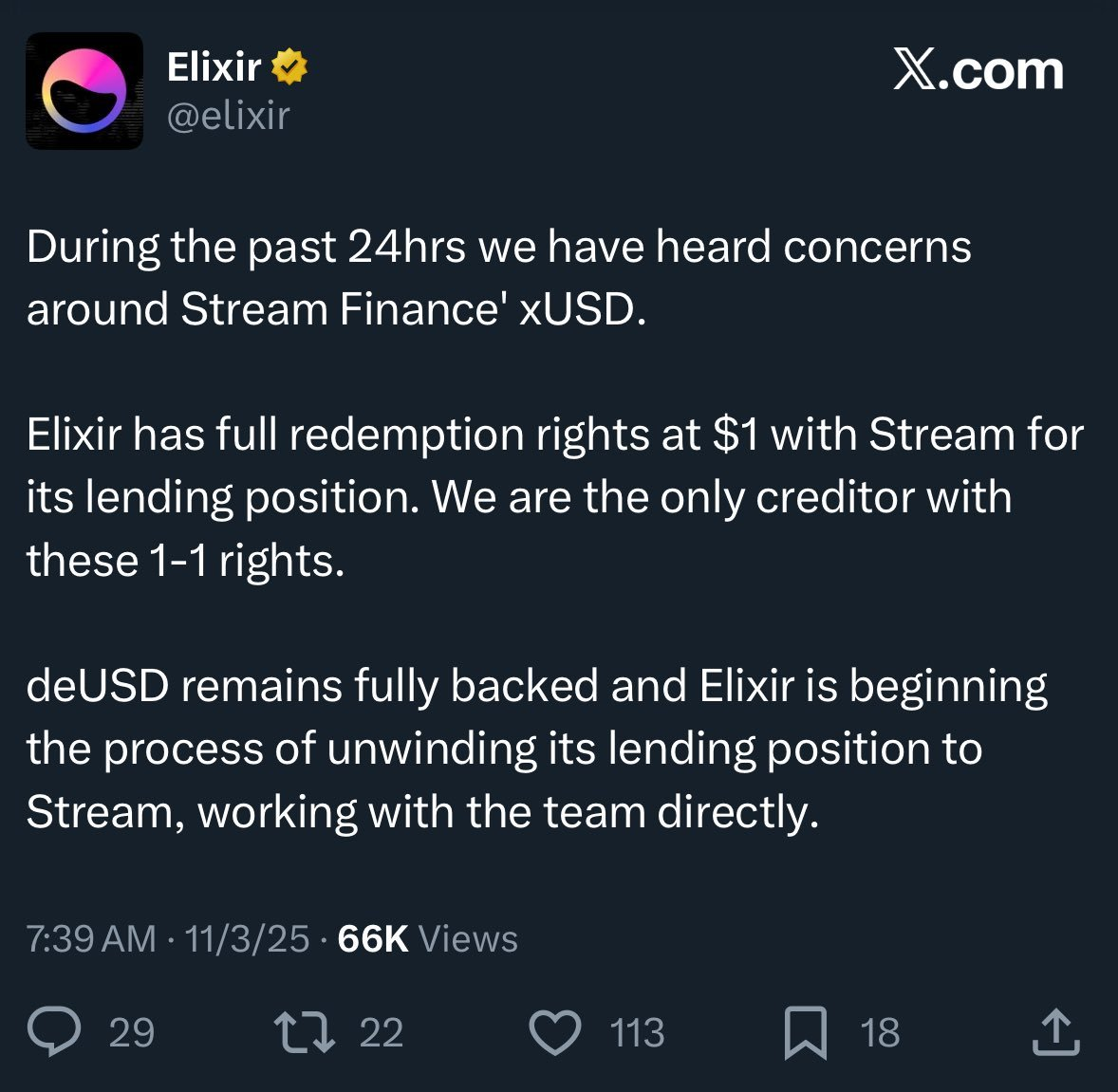

La DeFi implique des risques et une perte partielle de capital est tolérable. On peut regagner son capital, et une perte ponctuelle de 10 % reste supportable si on obtient un rendement de 15 % par an. Mais ici, Stream avait aussi maximisé son levier via du « recursive looping » avec Elixir, un autre stablecoin.

5. Qu’est-ce que le recursive looping ?

6. Comment Stream a utilisé l’effet de levier et dans quelles proportions

Pour couronner le tout, Elixir revendique une « seniority » fondée sur un accord off-chain pour la récupération de son capital en cas de faillite de Stream. Cela signifie qu’Elixir récupère davantage, au détriment des autres investisseurs DeFi chez Stream, qui risquent de tout perdre.

En l’absence de transparence, du recursive looping et de stratégies propriétaires, le montant des pertes subies par les utilisateurs de Stream demeure inconnu. Le stablecoin Stream xUSD s’échange actuellement à 0,60 $ pour un dollar.

L’absence de communication à ce sujet a provoqué la colère des utilisateurs DeFi, qui s’indignent contre Stream et Elixir : ils perdent non seulement de l’argent, mais les pertes sont socialisées pour que de riches Américains de Wall Street conservent les profits.

L’événement touche également les protocoles de prêt et leurs curateurs :

« Tous ceux qui pensaient prêter sur Euler contre des positions collatéralisées faisaient en réalité du prêt non collatéralisé par procuration », Rob (@ infiniFi).

De plus, en raison de l’absence de transparence et de données on-chain sur les positions et les résultats de Stream, les utilisateurs soupçonnent désormais l’équipe de direction d’avoir détourné les profits. Les stakers de Stream xUSD dépendent d’« oracles » auto-déclarés pour leur rémunération, sans qu’aucun tiers ne puisse vérifier l’exactitude ou l’équité des calculs.

Comment remédier à cela ?

Des affaires telles que celle de Stream pourraient être évitées, surtout dans une industrie aussi jeune que la DeFi. La règle « plus de risque, plus de rendement » reste d’actualité. Mais pour s’y aventurer, il faut d’abord comprendre la nature de chaque risque : ils ne se valent pas tous, certains sont superflus. Il existe de nombreux protocoles réputés de yield farming, de prêt et de stablecoin-hedge fund, transparents sur leur gestion du risque, leurs stratégies et leurs positions.

@ StaniKulechov de @ aave partage ici son analyse sur le rôle des curateurs DeFi et sur les dérives potentielles de la prise de risque :

7. Stani sur les récents événements de prise de conscience du risque dans la DeFi

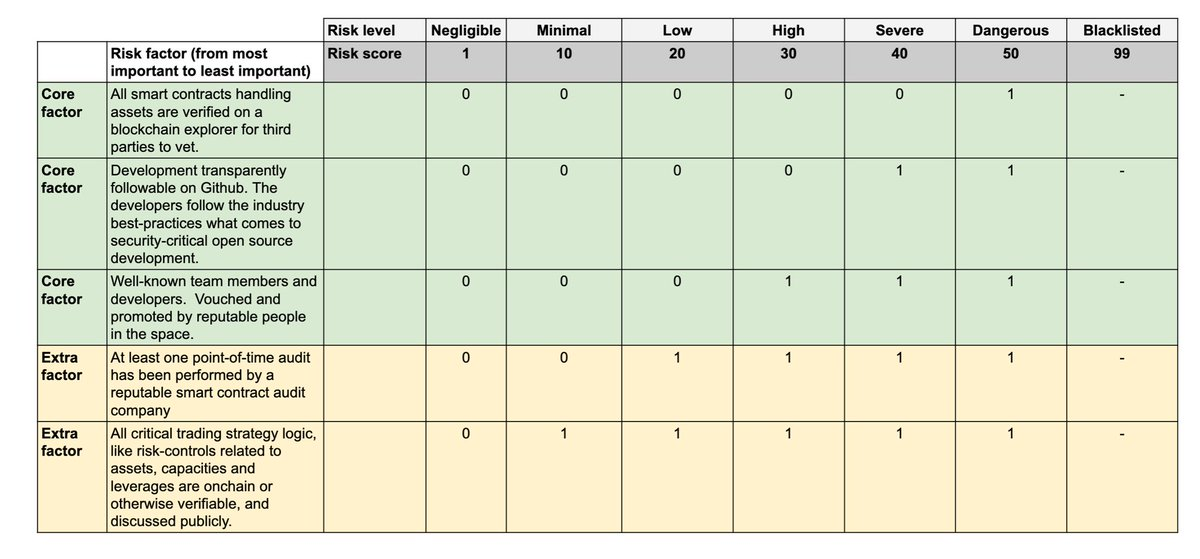

Pour mieux distinguer les « bons vaults » des « mauvais vaults », Trading Strategy publie désormais son propre Vault Technical Risk Score dans son rapport DeFi sur les vaults.

8. Annonce sur le Vault Risk Framework :

Le risque technique mesure la probabilité de perte sur un vault DeFi liée à une mauvaise exécution technique. Le Vault Technical Risk Framework fournit un outil simple pour classer les vaults DeFi selon leur exposition au risque technique. Ce score n’élimine pas les risques de marché, comme les mauvais trades ou la contagion, mais garantit qu’un tiers peut évaluer ces risques.

Avec une meilleure information, les utilisateurs DeFi orienteront leur capital vers les acteurs responsables, et les incidents comme Stream auront moins d’impact à l’avenir.

Avertissement :

- Cet article est repris de [TradingProtocol]. Tous droits réservés à l’auteur original [TradingProtocol]. Pour toute objection à cette republication, veuillez contacter l’équipe Gate Learn qui agira rapidement.

- Avertissement de responsabilité : Les points de vue exprimés n’engagent que l’auteur et ne constituent en aucun cas un conseil en investissement.

- La traduction de l’article dans d’autres langues est réalisée par l’équipe Gate Learn. Sauf mention contraire, il est interdit de copier, distribuer ou plagier les articles traduits.

Articles Connexes

Qu'est-ce que le dYdX ? Tout ce que vous devez savoir sur DYDX

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Qu'est-ce qu'Akash (AKT) : L'informatique en nuage décentralisée

Vitalik Buterin : Comment la technologie zk-SNARK protège-t-elle la vie privée ?

Tout ce que vous devez savoir sur Helio