Gate Research: Starknet se dispara gracias a la narrativa BTCFi y Polymarket marca el inicio de una nueva etapa en los mercados de predicción on-chain|Análisis de datos on-chain de Web3 para octubre de 2025

Resumen

- La actividad de trading en redes Layer2 y blockchains de alto rendimiento ha repuntado, con un fortalecimiento continuo tanto del capital como del compromiso de los usuarios, y una estructura de mercado cada vez más segmentada. Solana y Arbitrum lideran el ecosistema multichain, Ethereum sigue siendo el eje central de valor, mientras que Polygon y Base amplían su alcance para afianzar la resiliencia del ecosistema.

- Arbitrum registró entradas netas destacadas gracias al programa de incentivos DRIP y a los despliegues de tokenización de activos, consolidando su posición como la principal red Layer2. Starknet, impulsada por la narrativa BTCFi, se ha convertido en un nuevo foco de atención, atrayendo importantes flujos de capital.

- Bitcoin se enfrenta a una importante resistencia de oferta y su ruptura exigirá tiempo para absorber las posiciones en niveles elevados. Paralelamente, el sentimiento de posicionamiento a corto plazo se ha estabilizado y la confianza general del mercado se recupera gradualmente; los holders de largo plazo han retomado la acumulación, lo que indica una fase de reequilibrio del capital.

- Polymarket está a la vanguardia de la integración entre mercados de predicción y finanzas tradicionales. Su producto “Up/Down Equity Markets” ha iniciado un nuevo ciclo de narrativas on-chain, con más de 440 000 usuarios activos y un volumen mensual de trading que supera los 2,7 mil millones USD, consolidándose como la plataforma de referencia en la financiarización de eventos.

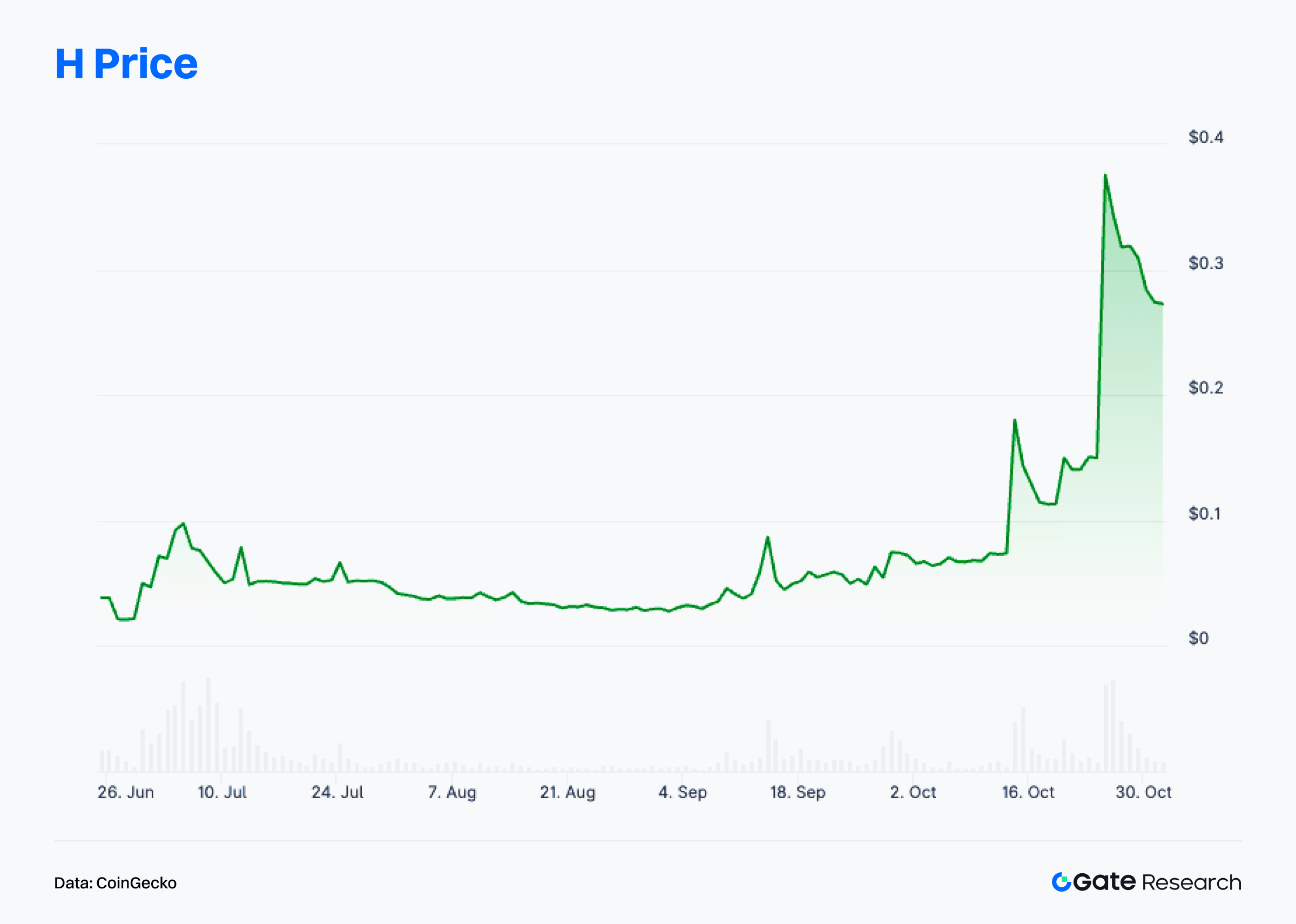

- Humanity Protocol se centra en la verificación de identidad basada en zero-knowledge y en la narrativa “IA + DID”. Su token $H ha subido más de un 300 % en los últimos meses, con la prueba de módulos clave y el impulso de la comunidad impulsando su posición como uno de los proyectos emergentes más relevantes en el sector de identidad descentralizada.

Resumen de Insights On-Chain

Visión general de la actividad on-chain y los flujos de capital

Además de analizar los flujos globales de capital on-chain, hemos seleccionado varios indicadores clave de actividad para evaluar el uso real y la participación en los ecosistemas blockchain. Estos indicadores —volumen de transacciones diarias, comisiones de gas diarias, direcciones activas diarias y flujos netos de puentes cross-chain— permiten capturar el comportamiento de los usuarios, la intensidad de uso de la red y la movilidad de los activos. Frente al mero seguimiento de entradas y salidas de capital, estos datos nativos on-chain reflejan con mayor precisión los cambios fundamentales en los ecosistemas blockchain. Así, permiten determinar si los flujos de capital van acompañados de una demanda y un crecimiento genuinos, y facilitan la identificación de redes con potencial de desarrollo sostenible.

Análisis de transacciones: Arbitrum encabeza la recuperación multicadena y la actividad crece en las principales cadenas

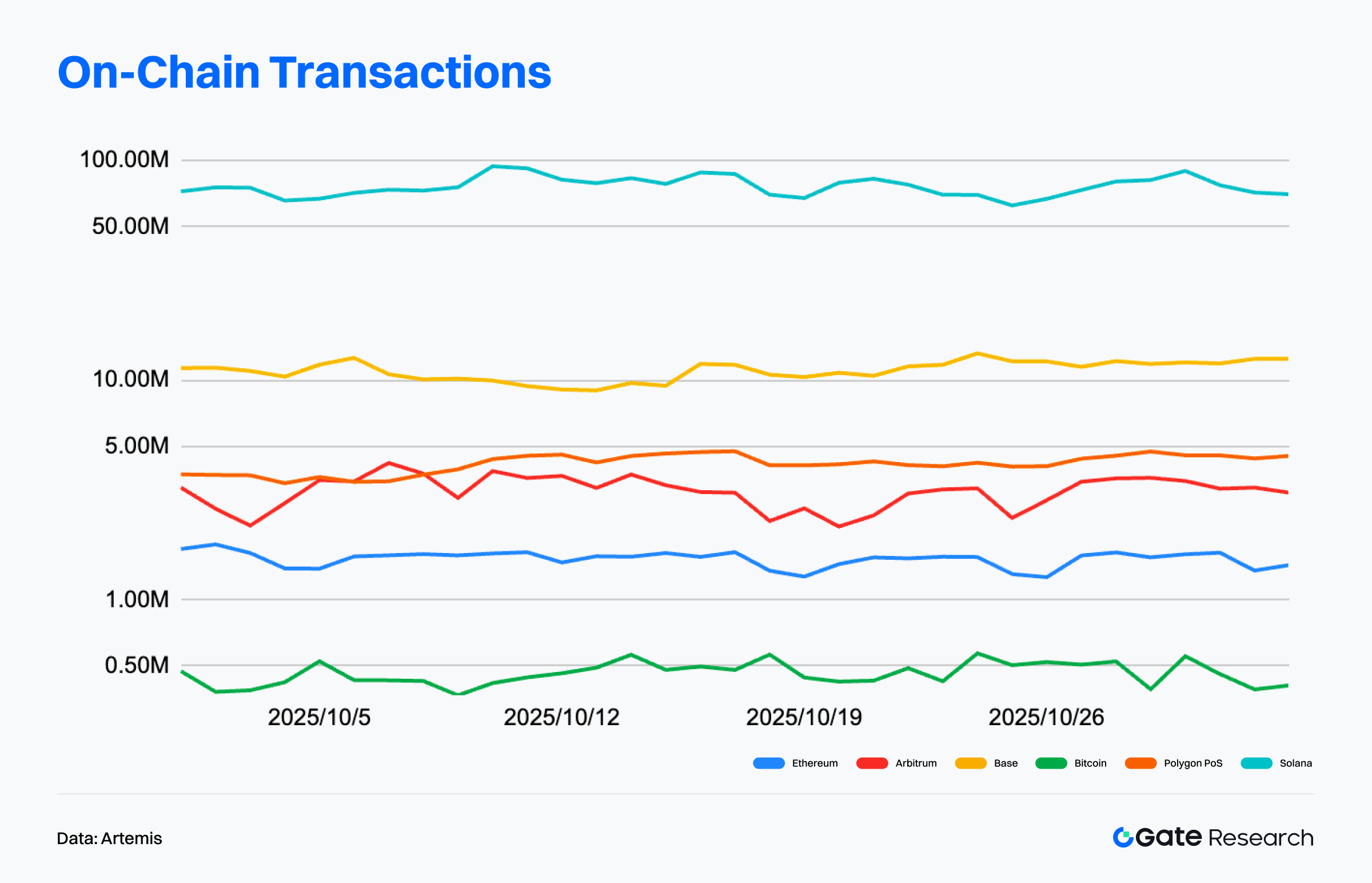

Según Artemis, el número total de transacciones on-chain en octubre evidenció una tendencia ascendente moderada, lo que indica que tanto la liquidez como la actividad siguen sólidas. Solana mantuvo el liderazgo con 2,5 mil millones de transacciones mensuales (+6,65 %), reforzando su perfil de interacción de alta frecuencia y su posición dominante entre las blockchains de alto rendimiento.【1】

Entre todas las redes, Arbitrum sobresalió con un aumento mensual superior al 34 %, encadenando varias semanas de crecimiento en liquidez y actividad. El capital se concentra cada vez más en los ecosistemas de primer nivel, especialmente desde mainnets históricas y algunas Layer2 emergentes. Según Dune, el volumen de transacciones on-chain de Arbitrum superó por primera vez los 2 mil millones USD en octubre, impulsado por la expansión de protocolos DeFi, la tokenización de activos y aplicaciones Layer3. El despliegue de tokenización de Robinhood en Arbitrum progresa, con cerca de 500 activos tokenizados por más de 8,5 millones USD. Al mismo tiempo, el protocolo de liquidez de stablecoins DRIP ha alcanzado un pool de 1 000 millones USD, reflejando un círculo virtuoso entre capital y aplicaciones.

Polygon PoS también mostró un crecimiento robusto (+22,45 %), con la actividad comercial del ecosistema volviendo a niveles elevados. Ethereum y Base crecieron de forma más moderada (+3,92 % y +1,78 % respectivamente), manteniendo la estabilidad de la red, mientras que Bitcoin solo subió un +0,66 %, lo que sugiere que su actividad está dominada por el holding y las operaciones con derivados, más que por transferencias on-chain.

En conjunto, la estructura de las transacciones evidencia un patrón de “Layer2 y cadenas de alto rendimiento activas, mainnets estables”, con interacciones de capital cada vez más segmentadas y eficientes, lo que indica un impulso ecosistémico constante pese al limitado sobrecalentamiento del mercado.

Análisis de direcciones activas: Solana domina y Arbitrum sufre un retroceso

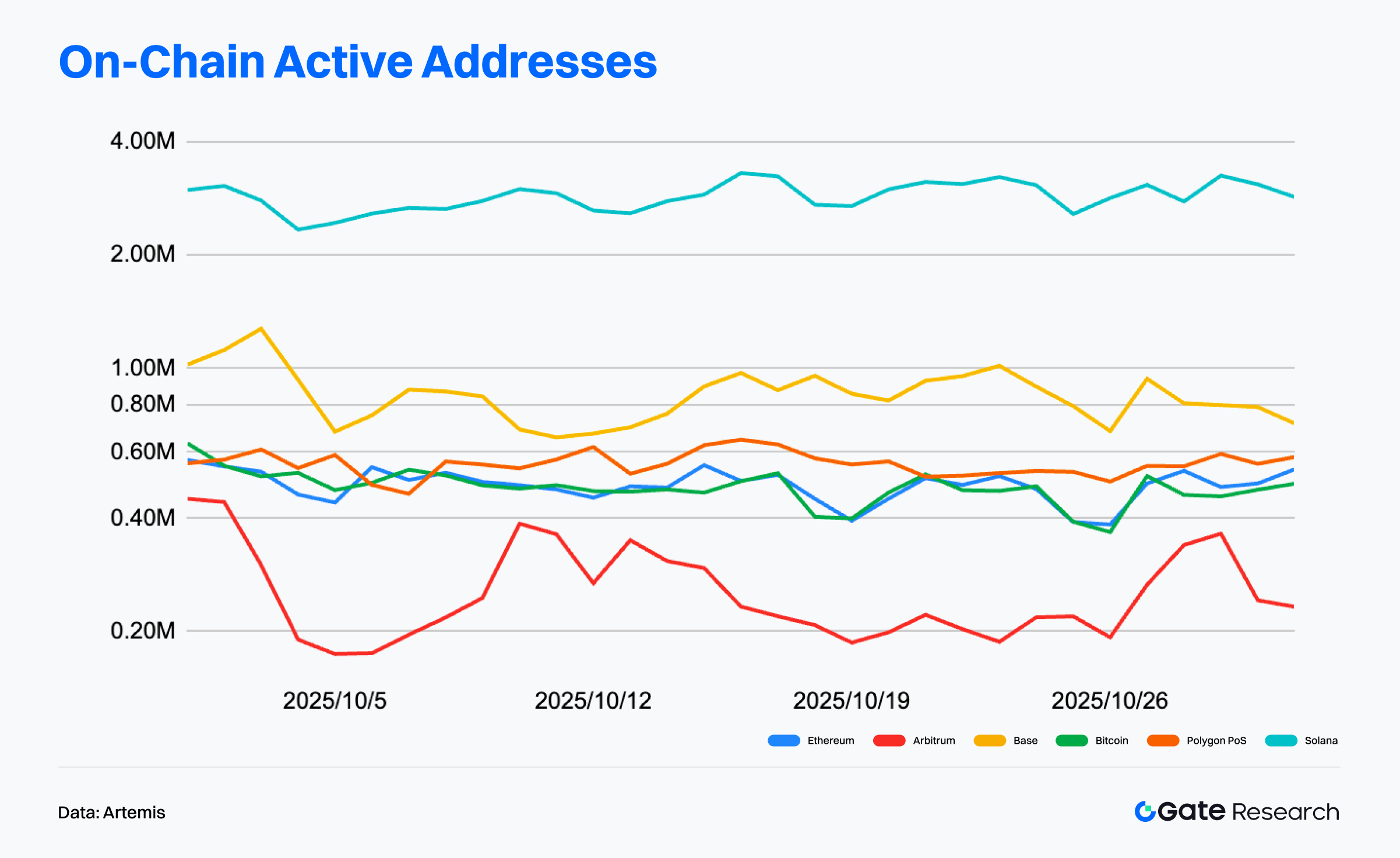

De acuerdo con Artemis, en octubre de 2025, Solana mantuvo entre 2,5 y 4 millones de direcciones activas diarias, conservando su liderazgo en interacciones de alta frecuencia y evidenciando la resiliencia del ecosistema y la fidelidad de los usuarios. Base fue segunda, con entre 700 000 y 1 millón de direcciones activas diarias, mostrando un crecimiento sostenido. La mainnet de Ethereum osciló entre 500 000 y 600 000, lo que denota estabilidad, mientras que Polygon PoS y Bitcoin se situaron entre 400 000 y 600 000.【2】

Cabe destacar que Arbitrum descendió desde un máximo de principios de mes de 450 000 direcciones a unas 200 000, lo que sugiere un enfriamiento temporal de la actividad y una migración parcial de usuarios hacia Base y Polygon.

En resumen, Solana mantiene su dominio en los escenarios de interacción de alta frecuencia, Base y Arbitrum expanden paulatinamente sus ecosistemas y Ethereum se consolida como capa central de liquidación de valor, lo que deja una segmentación más clara entre las principales cadenas.

Análisis de ingresos por comisiones on-chain: Ethereum sigue en cabeza y Polygon PoS y Arbitrum muestran volatilidad

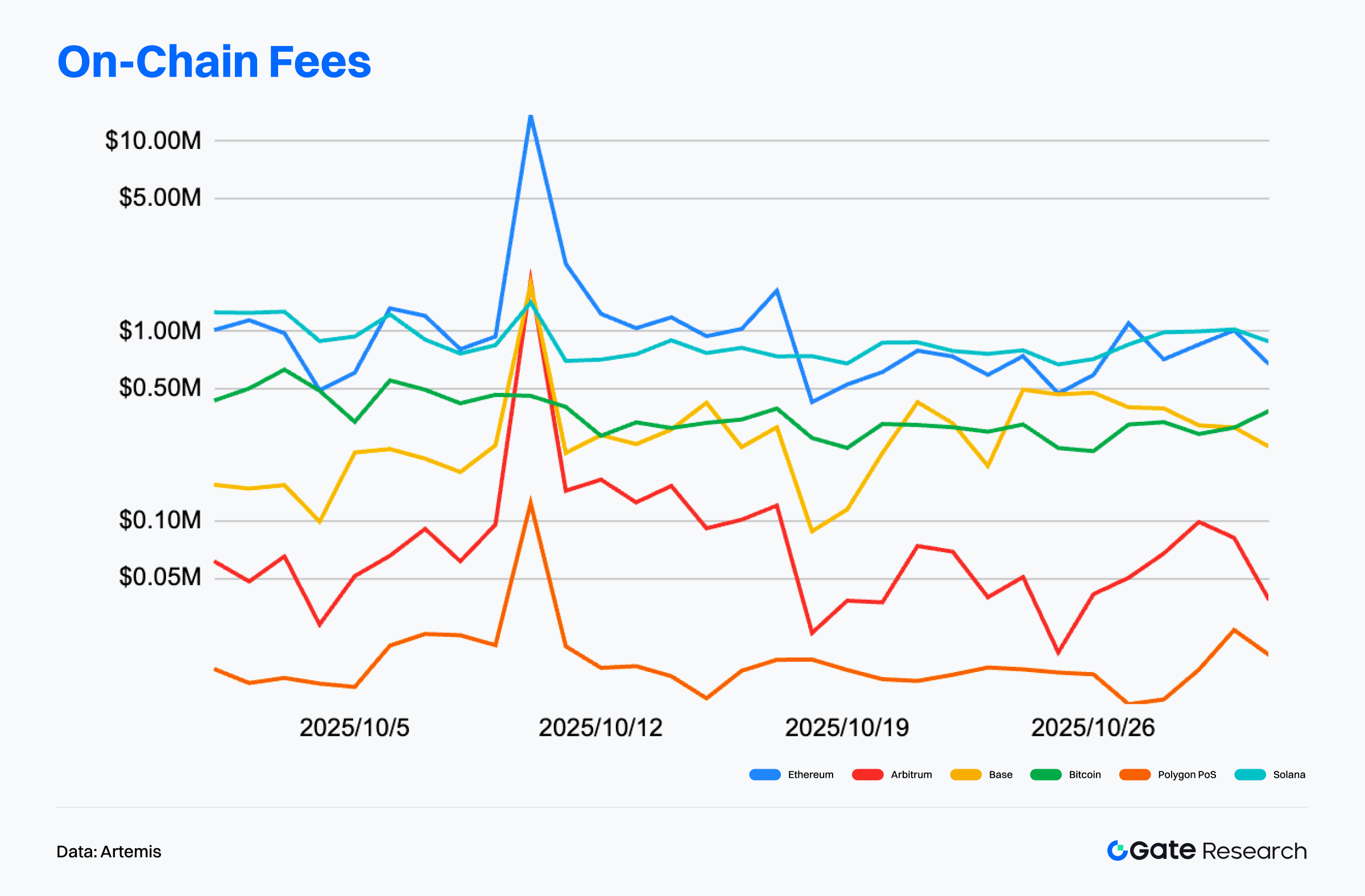

Los datos de Artemis muestran que los ingresos por comisiones de transacción en octubre continuaron divergiendo entre cadenas, y se consolidó el patrón de “cadenas de valor líderes, cadenas de alta frecuencia estabilizándose”. Ethereum se mantuvo claramente por encima, con varios picos a mitad de mes: los ingresos diarios superaron los 10 millones USD, impulsados sobre todo por DeFi y transacciones de alto valor, lo que refuerza su dominio en la economía on-chain. Solana mantuvo ingresos por comisiones de entre 0,5 y 1 millón USD diarios, lo que evidencia un soporte estable del trading de alta frecuencia.【3】

En contraste, los ingresos de Arbitrum fueron más inestables, con un pico a mitad de mes seguido de un descenso rápido, probablemente por incentivos temporales y actividad especulativa. Polygon PoS se mantuvo en niveles bajos pero repuntó suavemente al final de mes, quizá por actualizaciones del ecosistema y de aplicaciones. Base y Bitcoin se mantuvieron estables: la primera limitada por su ritmo de crecimiento, la segunda reflejando una demanda constante de transferencias y liquidaciones.

Es relevante que el aumento colectivo de comisiones en torno al 11 de octubre coincidió con una fuerte volatilidad de mercado. Una caída brusca desencadenó liquidaciones masivas en DeFi, trading en DEX y swaps cross-chain, provocando picos temporales en la actividad on-chain y en las tasas de gas. Ethereum y Arbitrum registraron máximos importantes de comisiones, reflejando una concentración transaccional intensa durante la volatilidad. En definitiva, estos picos fueron consecuencia de eventos, no de cambios estructurales, y reflejan que la economía on-chain sigue muy sensible a los movimientos del mercado.

Divergencia de flujos de capital: Arbitrum lidera y emergen las narrativas Starknet y BTCFi

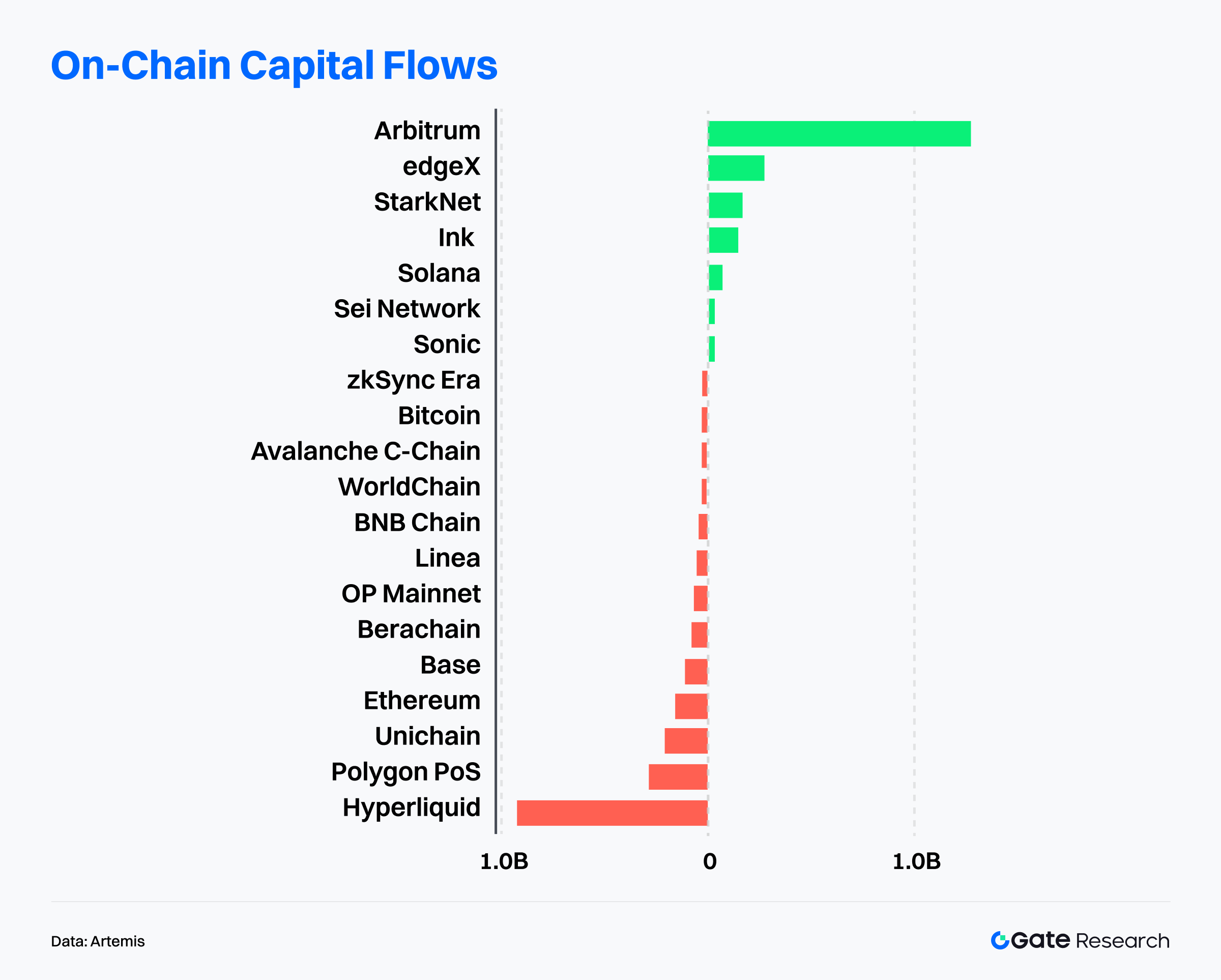

De acuerdo con Artemis, los flujos de capital on-chain del último mes mostraron una polarización creciente. Arbitrum superó los 1 000 millones USD en entradas netas, revirtiendo salidas anteriores y afianzando su liderazgo en Layer2. El principal motor fue el programa de incentivos DeFi Renaissance, que distribuye 24 millones de ARB a protocolos de lending y apalancamiento para impulsar la circulación de capital y el crecimiento del ecosistema, aumentando significativamente el TVL y la liquidez en DEX.【4】

Por su parte, Starknet se posicionó como otro foco de retorno de capital, animada por la narrativa BTCFi (Bitcoin Financialization). La red registró fuertes entradas mensuales, apoyadas en su colaboración con Alpen para construir un puente BTC–DeFi nativo, “unwrapped y verificable”. El staking de STRK superó los 600 millones de tokens (≈14 % del supply circulante), lo que evidencia una creciente confianza a largo plazo. El protocolo Extended DeFi superó los 60 millones USD en TVL en apenas dos meses desde su lanzamiento, y el TVL total en stablecoins rebasó los 100 millones USD. Por su parte, la Starknet Foundation anunció un plan de incentivos de 100 millones de STRK centrado en staking de BTC, interoperabilidad cross-chain y expansión institucional, consolidando su papel como “hub de rendimiento y préstamos de Bitcoin”.

Por el contrario, Hyperliquid, Polygon PoS, Unichain, Base y la mainnet de Ethereum sufrieron salidas netas importantes, siendo Hyperliquid la más afectada —casi 1 000 millones USD, la cifra más alta entre todas las redes. Esto refleja una rotación de capital desde mainnets sobrevaloradas y ecosistemas enfocados en trading hacia Layer2 de alto crecimiento y blockchains innovadoras.

En conjunto, el mapa de capital ha entrado en una fase de rotación estructural. Arbitrum y Starknet son los referentes duales en Layer2: la primera está reconfigurando la liquidez con incentivos, la segunda inicia un nuevo ciclo narrativo BTCFi. Por el contrario, Ethereum y las mainnets tradicionales afrontan presión de liquidez. La dirección futura del capital dependerá del ritmo de innovación del ecosistema y la sostenibilidad de los incentivos; los proyectos que combinen crecimiento real de usuarios y escalabilidad narrativa seguirán dominando las entradas de capital.

Análisis de métricas clave de Bitcoin

Tras alcanzar un máximo de 126 000 USDT en octubre, Bitcoin (BTC) entró en una fase de corrección volátil, retrocediendo gradualmente hasta alrededor de 105 000 USD. El precio ha encontrado resistencia reiterada en la MA30, lo que indica una fuerte presión vendedora en los niveles superiores. Técnicamente, las medias móviles a corto plazo han girado a la baja, formando un cruce bajista, mientras que el MACD ha caído por debajo de cero y se ha vuelto negativo, reflejando un dominio bajista. El volumen de trading no acompañó los rebotes, lo que denota cautela en el mercado. Así, BTC se encuentra en una fase de corrección técnica, con soporte clave a corto plazo en torno a 105 000 USD. Una ruptura por debajo podría llevar al rango de 102 000 USD, mientras que una estabilización acompañada de incremento de volumen podría iniciar una nueva recuperación.

En un contexto de menor entrada de capital y demanda debilitada, la estructura de oferta y demanda on-chain de Bitcoin y el comportamiento de los inversores son ahora indicadores cruciales de la salud del mercado. Los datos actuales muestran una oferta densa por encima de los niveles actuales, por lo que una mayor subida de precio necesitará tiempo para absorber la presión vendedora de zonas superiores. Al mismo tiempo, el sentimiento de los holders de corto plazo se estabiliza, pero la confianza sigue en fase de recuperación, mientras que los holders de largo plazo han retomado la acumulación, señalando el inicio de una fase de reequilibrio de capital. Esta sección analiza tres métricas on-chain clave —Realized Price Distribution, Short-Term Holder Realized Value Ratio (STH RVT) y Long-Term Holder Net Position Change— para examinar la distribución de bases de coste, la capacidad de absorción de capital y los riesgos potenciales en el rango superior desde una perspectiva on-chain multidimensional.

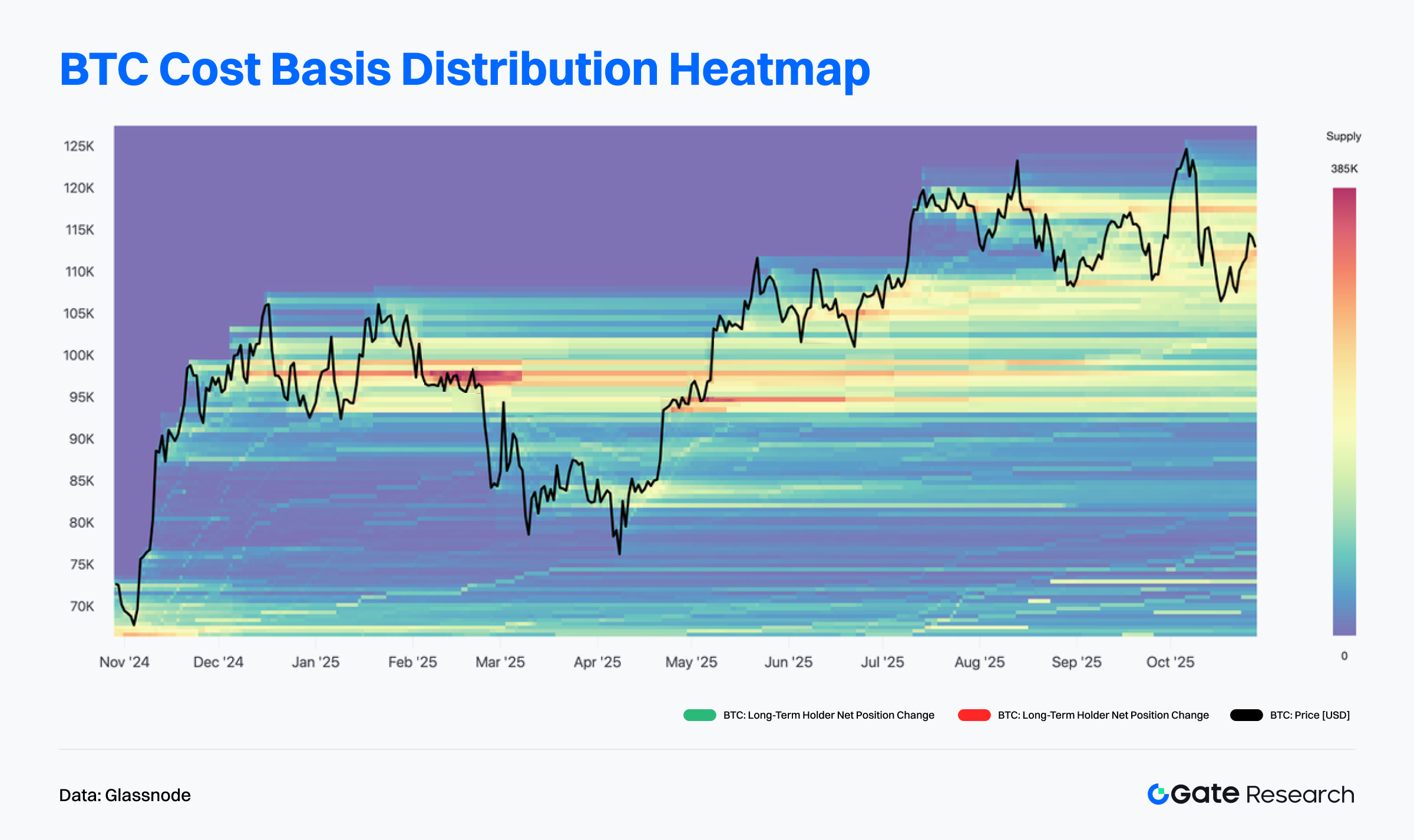

Resistencias de oferta densa — la ruptura de BTC exige absorción de posiciones en niveles elevados

Según Glassnode, el heatmap de Realized Price Distribution muestra que la base de coste de Bitcoin se concentra en el rango de 105 000–115 000 USD. En esta zona se agrupan densamente las bandas amarillo-azules, lo que indica costes de tenencia significativos —una zona clave de rotación y soporte en el mercado. Aunque el precio ha retrocedido recientemente, se mantiene por encima de la principal área de concentración de costes, lo que sugiere que la mayoría de los holders siguen en ganancias y el soporte a corto plazo es relativamente firme.【6】

En cambio, por encima de 120 000 USD las posiciones son escasas —una “zona de vacío”. Si el capital retorna y el volumen de trading crece, el precio podría romper rápidamente y establecer un nuevo rango. Por el contrario, si cae por debajo de 105 000 USD, podría desencadenarse presión vendedora entre los holders de corto plazo. En conjunto, BTC oscila cerca del límite superior de su rango de concentración de costes, con un sentimiento entre neutral y cauto.

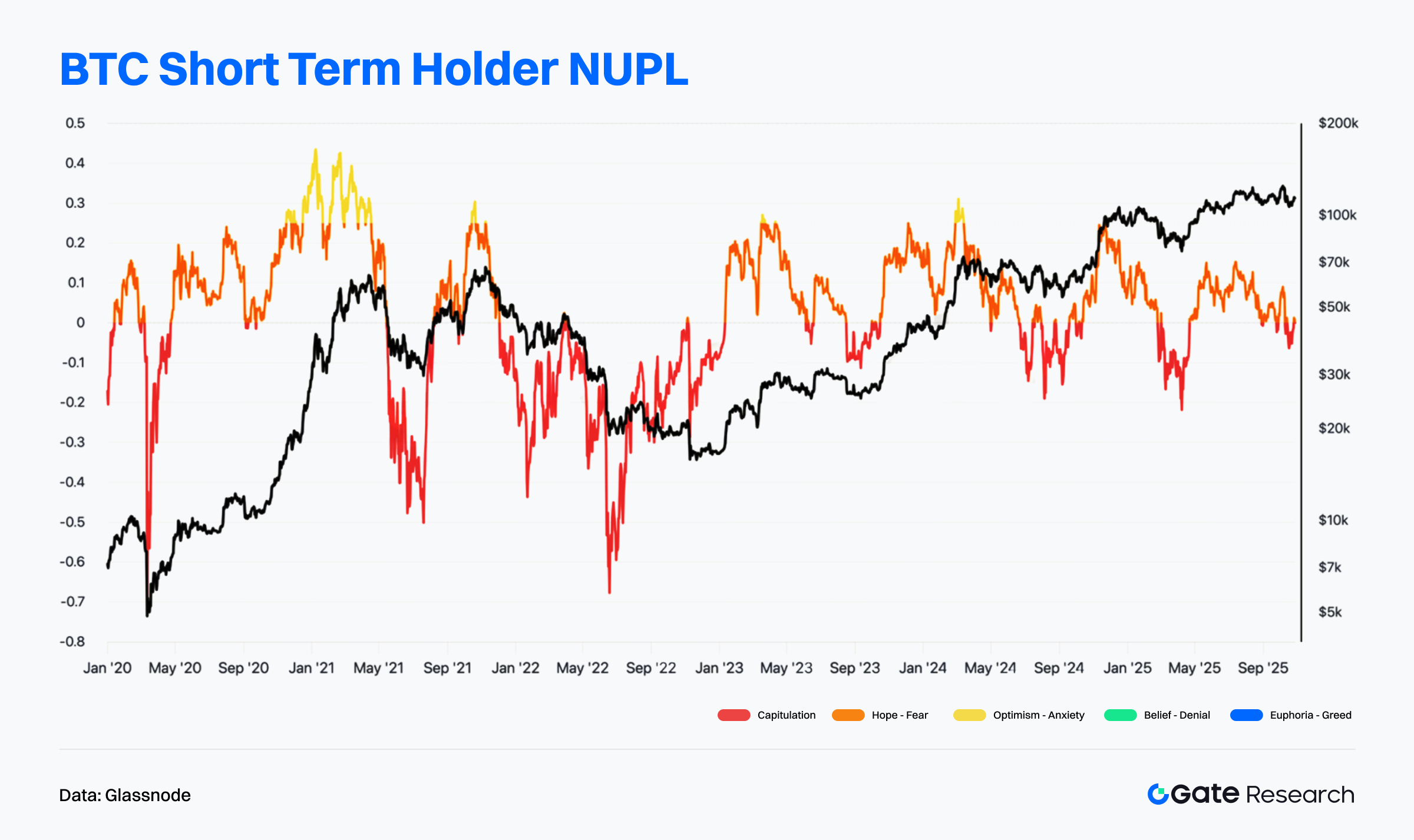

El sentimiento de los holders a corto plazo se estabiliza — la confianza de mercado sigue sin recuperarse

De acuerdo con Glassnode, el STH-NUPL (Short-Term Holder Net Unrealized Profit/Loss) ha descendido y se sitúa cerca de cero o levemente negativo, lo que indica que los inversores de corto plazo están en pérdidas moderadas o en equilibrio. El STH-NUPL ronda actualmente el –0,05: comparado con correcciones típicas de mitad de ciclo (–0,1 a –0,2) o fases bajistas (por debajo de –0,2), refleja únicamente pérdidas moderadas, es decir, el mercado no ha entrado en fase de ventas por pánico.【7】

En cuanto a precios, BTC sigue consolidando entre 107 000 y 117 000 USD, donde la demanda de compra es relevante. Aunque parte de la presión vendedora se ha disipado, la confianza no ha retornado a la fase de “Optimismo–Creencia”. El sentimiento a corto plazo se mantiene cauto y la predisposición a perseguir máximos es limitada. Si el precio se mantiene sobre la zona densa de costes y el STH-NUPL se vuelve positivo, podría indicar el inicio de una nueva fase de recuperación de confianza. Por el contrario, si el indicador cae por debajo de –0,1, sugeriría una salida acelerada de capital especulativo y una posible corrección de medio plazo.

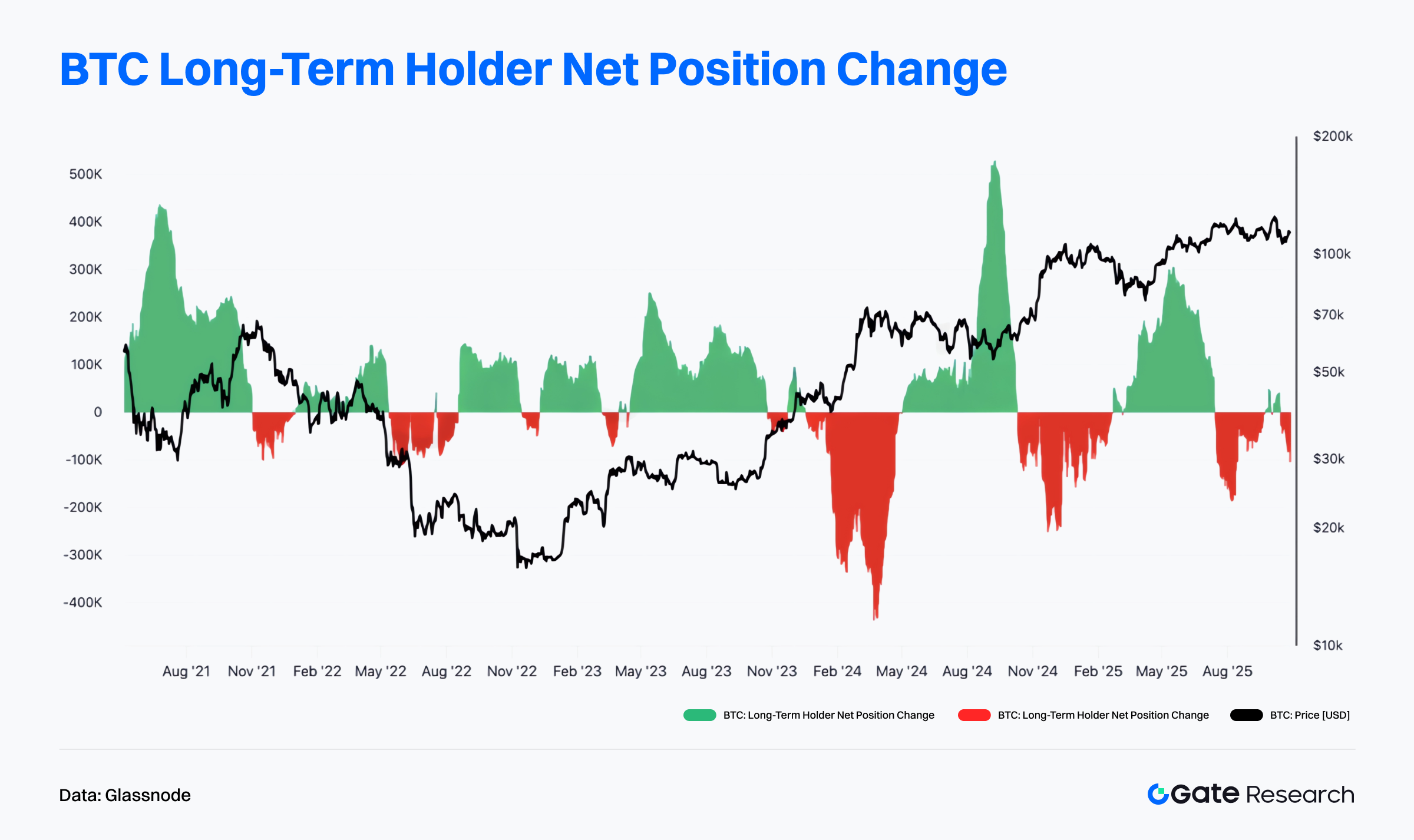

Los holders de largo plazo retoman la acumulación — el mercado entra en fase de reequilibrio de capital

Según Glassnode, el indicador Long-Term Holder Net Position Change muestra una divergencia notoria en los últimos meses. Las barras rojas (ventas netas de holders de largo plazo) aumentaron antes de forma significativa, lo que refleja que algunos inversores de largo plazo tomaron beneficios en precios elevados, un comportamiento habitual en zonas de sobrevaloración.【8】

Sin embargo, en las últimas semanas reaparecen barras verdes, que evidencian una renovada acumulación por parte de holders de largo plazo y un repunte sostenido de la presión compradora neta. Históricamente, estas transiciones de rojo a verde suelen coincidir con fases de formación de suelo o reacumulación de mitad de ciclo. En conjunto, la presión vendedora de largo plazo ha remitido, pero el capital sigue cauto. Es necesario seguir monitorizando para confirmar si surgen entradas de largo plazo más relevantes —condición esencial para confirmar la recuperación de confianza y la formación de un suelo estructural.

Actividad de proyectos y tokens en tendencia

Los datos on-chain muestran que el capital y los usuarios tienden a concentrarse en ecosistemas con una base sólida de interacción y profundidad de aplicaciones. Simultáneamente, los proyectos con narrativas potentes e innovación tecnológica se convierten en nuevos focos para los inversores. Esta sección destaca los proyectos y tokens más relevantes de las últimas semanas y analiza la lógica subyacente a su crecimiento y su posible impacto en el mercado.

Resumen de proyectos en tendencia

Polymarket

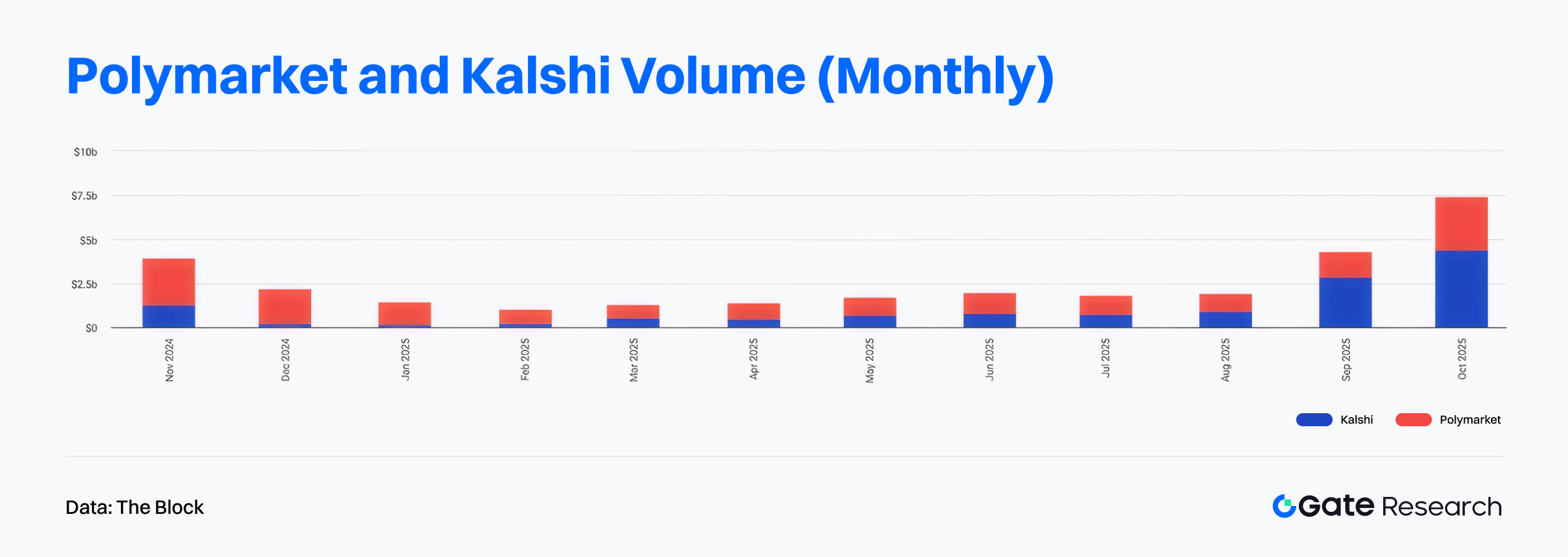

Polymarket es actualmente la principal plataforma on-chain de prediction markets, centrada en integrar en profundidad el trading de eventos con los mercados financieros tradicionales. Bajo el principio de que “los prediction markets son mercados financieros”, la plataforma lanzó en octubre su nuevo producto “Up/Down Equity Markets”, que permite apostar directamente sobre movimientos de precios de acciones. Esta innovación supone la entrada de herramientas de predicción on-chain en el mercado bursátil tradicional, ampliando el cruce entre DeFi y TradFi y llevando el “trading de información” desde la experimentación de nicho hacia la adopción mainstream.

Según The Block, Polymarket cuenta con más de 440 000 usuarios activos mensuales y un volumen de trading mensual superior a 2,7 mil millones USD, consolidándose como plataforma insignia para la financiarización de narrativas sociales on-chain. Junto a Kalshi, el volumen combinado de ambas plataformas en octubre de 2025 superó los 7 mil millones USD, lo que confirma un auge en el sector de prediction markets. Ambas cerraron nuevas rondas de financiación: Polymarket recibió una inversión de 2 mil millones USD de ICE y alcanzó una valoración de 9 mil millones USD; Kalshi obtuvo 300 millones USD a una valoración de 5 mil millones USD. Destaca que Shayne Coplan, fundador de Polymarket, se ha convertido en el multimillonario más joven del mundo por cuenta propia, impulsando aún más la atención y el flujo de capital al sector.【9】

A nivel técnico y de ecosistema, el auge de Kalshi se vio favorecido por su alianza estratégica con Robinhood, que permite a los usuarios participar en prediction markets deportivos directamente desde la plataforma. El CEO de la compañía reveló que esta línea de negocio es ya una de sus nueve fuentes principales de ingresos, todas ellas por encima de 100 millones USD anuales. Su modelo, que combina apuestas, trading y medios, podría transformar tres industrias tradicionales. Además, Pyth Network anunció que suministrará feeds de datos en tiempo real para prediction markets, mejorando notablemente la transparencia y la precisión en la liquidación on-chain.

También es relevante que Vitalik Buterin, fundador de Ethereum, haya reconocido públicamente el progreso de los prediction markets desde Augur v1, señalando a Polymarket como impulsor clave de este avance. En conjunto, los prediction markets evolucionan de experimentos de nicho a una narrativa central de adopción mainstream, convirtiéndose en infraestructura esencial que conecta activos on-chain, flujo de información y transmisión cultural, e inaugurando una nueva fase de convergencia entre finanzas descentralizadas y mercados del mundo real.

Resumen de tokens en tendencia

$H

Humanity Protocol es una blockchain enfocada en la verificación de identidad descentralizada (DID), diseñada para resistir ataques Sybil mediante mecanismos de zero-knowledge proof (ZKP). Su meta es establecer un sistema de identidad humana seguro, privado y verificable. Dentro del protocolo, los zkProofers verifican la humanidad de los usuarios y reciben $H como recompensa. El proceso preserva el anonimato y la confianza al no almacenar datos personales. Humanity aspira a un ecosistema donde cualquiera pueda demostrar su humanidad, proteger su identidad y participar libremente en la economía digital, logrando soberanía personal a través de privacidad y confianza.

Según CoinGecko, $H ha subido más de un 300 % en el último mes, con crecimientos de casi el 100 % en solo una semana. El impulso de Humanity está ligado al renovado interés de capital en DePIN, DID y SocialFi. A medida que crece el apetito de riesgo, el capital rota desde grandes activos como BTC y ETH hacia proyectos innovadores de mediana y pequeña capitalización, generando oportunidades de crecimiento estructural para $H.【10】

En octubre, el equipo anunció que su módulo principal, Human Identity Layer, ha entrado en pruebas internas y pronto abrirá la interfaz de verificación de usuario, permitiendo el registro de identidad on-chain y el inicio de sesión social multiplataforma. Simultáneamente, Humanity colabora con varios proyectos de IA para crear datasets destinados al entrenamiento de modelos de verificación de identidad que combatan bots y cuentas falsas en Web3. Esto convierte a “Identidad confiable + IA” en un nuevo eje narrativo del mercado.

La actividad de la comunidad también se disparó a finales de octubre. La expectativa por el próximo testnet provocó un crecimiento explosivo en Twitter y Discord, y se generalizó la idea de que “verificar la identidad humana equivale a probar la propiedad”. Muchos consideran este mecanismo la base para un desarrollo sostenible de SocialFi. Aunque algunos inversores han mostrado inquietud por los calendarios de desbloqueo y la distribución de liquidez, el sentimiento general sigue siendo positivo: la viralidad en redes y el respaldo de KOLs refuerzan el ciclo virtuoso de narrativa, expectativas crecientes y entradas de capital.

En resumen, Humanity Protocol, con su enfoque en verificación de identidad por zero-knowledge, se ha consolidado como proyecto referente en la narrativa “IA + DID”. A medida que se activan los módulos clave, crecen las asociaciones en IA y la comunidad se moviliza, $H entra en una fase de consolidación saludable tras su fuerte rally. Las perspectivas a corto plazo siguen siendo sólidas, mientras que la tendencia a medio plazo dependerá del ritmo de lanzamiento del mainnet de identidad y del despliegue global del ecosistema.

Conclusión

En octubre de 2025, la actividad on-chain y las estructuras de capital siguieron divergiendo. Las redes Layer2 y las blockchains de alto rendimiento registraron aumentos sostenidos de actividad, mientras que las Layer1 principales se mantuvieron estables. Solana se mantuvo líder con 2,5 mil millones de transacciones mensuales, demostrando alta frecuencia de interacción y fuerte fidelidad de usuario. Polygon PoS creció un 22 % mensual en volumen de transacciones, lo que supone una recuperación significativa en la actividad del ecosistema. Base y Ethereum crecieron de forma más moderada, un 1,8 % y un 3,9 % respectivamente, lo que traduce estabilidad operativa en mainnet. En cambio, Arbitrum fue el gran protagonista: las transacciones subieron más de un 34 %, con mejoras tanto en liquidez como en actividad de usuario, lo que confirma que el capital se concentra en los ecosistemas Layer2 de referencia.

En el ámbito del capital, Arbitrum registró entradas netas notables impulsadas por incentivos DRIP y despliegues de tokenización de activos, reforzando su liderazgo como Layer2. Starknet, por su parte, impulsada por la narrativa BTCFi, emergió como nuevo foco y atrajo importantes flujos de capital. Por comparación, Ethereum y Base sufrieron leves salidas, reflejando una fase de reequilibrio de liquidez entre las Layer1 principales, en un entorno de competencia incentivada. En cuanto a Bitcoin, el precio consolida tras caer desde máximos recientes; los holders de corto plazo se estabilizan, los de largo plazo reacumulan y el mercado entra en una fase de recuperación estructural.

En conjunto, el ecosistema on-chain muestra un patrón claro de “cadenas de alta frecuencia al frente, mainnets estables pero en ajuste”. Capital y demanda de uso se estratifican, lo que acentúa la diferencia entre ecosistemas de rápido crecimiento y cadenas de valor estable.

A nivel de proyectos, Polymarket lidera una nueva ola de narrativas on-chain integrando prediction markets y finanzas tradicionales con su producto “Up/Down Equity Markets”. La plataforma supera los 440 000 usuarios activos y el volumen mensual de trading rebasa los 2,7 mil millones USD, consolidándose como ejemplo de financiarización de eventos. Por su parte, Humanity Protocol, centrado en la verificación de identidad basada en zero-knowledge y la narrativa “IA + DID”, ha visto su token $H subir más de un 300 % en el último mes. Con pruebas técnicas en curso y una comunidad en auge, se ha convertido en uno de los proyectos emergentes más destacados en el ámbito de la identidad descentralizada.

Referencias:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=lin&period=1y&s=1727838936&u=1759374936&zoom=365

- Glassnode, https://studio.glassnode.com/charts/indicators.NuplLess155?a=BTC&s=1577923200&u=1761696000&zoom=

- Glassnode, https://studio.glassnode.com/charts/supply.LthNetChangePit?a=BTC&c=native&ema=0&mAvg=3&mMedian=0&mScl=lin&pScl=lin&period=1y&resolution=24h&s=1722384000&u=1759276800&zoom=

- The Block, https://www.theblock.co/data/decentralized-finance/prediction-markets-and-betting/polymarket-and-kalshi-volume-monthly

- CoinGecko, https://www.coingecko.com/coins/humanity

Gate Research es una plataforma de investigación blockchain y de criptomonedas que ofrece contenido especializado para lectores profesionales, incluyendo análisis técnico, insights de mercado, estudios de sector, previsión de tendencias y análisis de políticas macroeconómicas.

Descargo de responsabilidad

Invertir en mercados de criptomonedas implica un alto riesgo. Se recomienda a los usuarios realizar su propia investigación y comprender plenamente la naturaleza de los activos y productos antes de tomar cualquier decisión de inversión. Gate no se hace responsable de las pérdidas o daños derivados de dichas decisiones.

Artículos relacionados

Top 10 Empresas de Minería de Bitcoin

Todo lo que necesita saber sobre el comercio de estrategia cuantitativa

Una guía para el Departamento de Eficiencia del Gobierno (DOGE)

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

USDC y el futuro del dólar