Riesgos DeFi: Los curadores como nuevos intermediarios

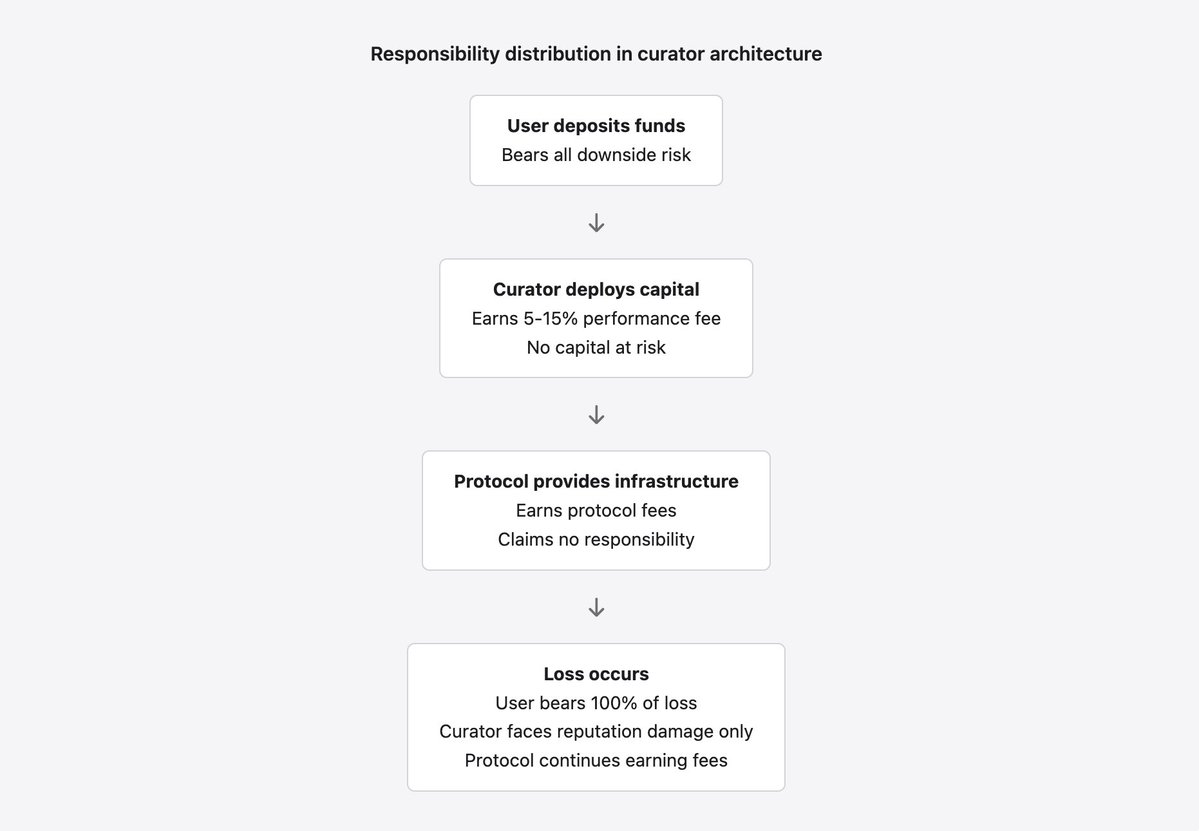

La economía del curador

En los últimos dieciocho meses, ha surgido una nueva clase de intermediario financiero en las finanzas descentralizadas. Estas entidades se autodenominan curadores de riesgos, gestores de bóvedas u operadores de estrategias. Gestionan miles de millones de dólares en depósitos de usuarios a través de protocolos como Morpho (unos 7,3 mil millones de dólares) y Euler (unos 1,1 mil millones de dólares), fijando parámetros de riesgo, seleccionando tipos de colateral y desplegando capital en estrategias de rentabilidad. Cobran comisiones de rendimiento que oscilan entre el 5 % y el 15 % de los beneficios generados. Operan sin licencias, sin supervisión regulatoria, sin obligación de revelar cualificaciones ni historial, y a menudo sin desvelar su identidad real.

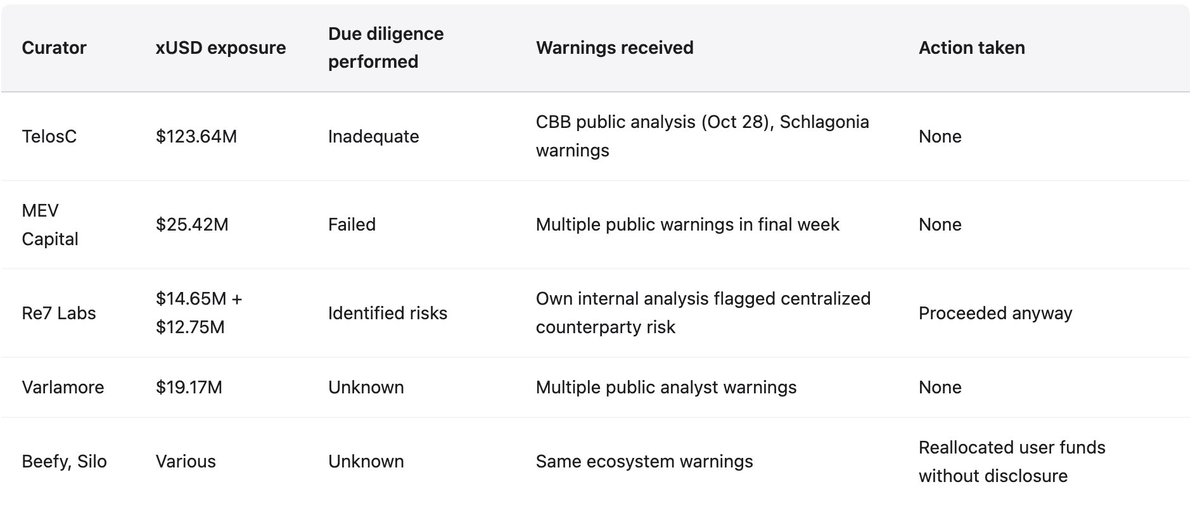

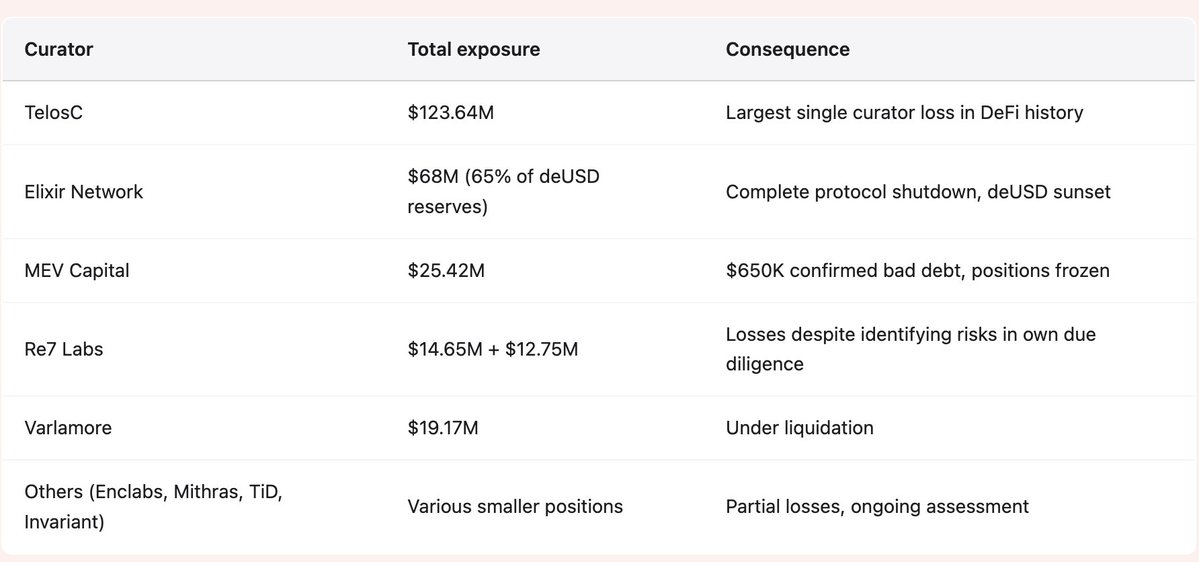

El colapso de Stream Finance en noviembre de 2025 mostró las consecuencias de esta arquitectura cuando se pone a prueba. El contagio alcanzó los 285 millones de dólares en todo el ecosistema. Curadores como TelosC (123,64 millones), Elixir (68 millones), MEV Capital (25,42 millones), Re7 Labs (27,4 millones en dos bóvedas), entre otros, concentraron depósitos de usuarios en una única contraparte que operaba con un apalancamiento de 7,6x sobre 1,9 millones en colateral real. Las advertencias fueron públicas y concretas. CBB publicó los ratios de apalancamiento el 28 de octubre. Schlagonia advirtió a Stream directamente 172 días antes del colapso. Las advertencias se ignoraron porque la estructura de incentivos premia hacerlo.

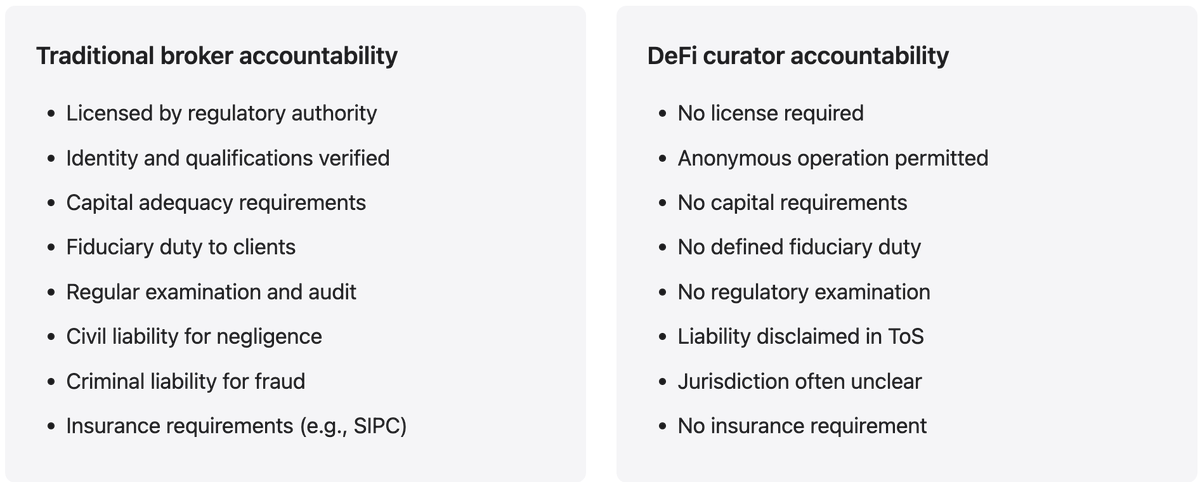

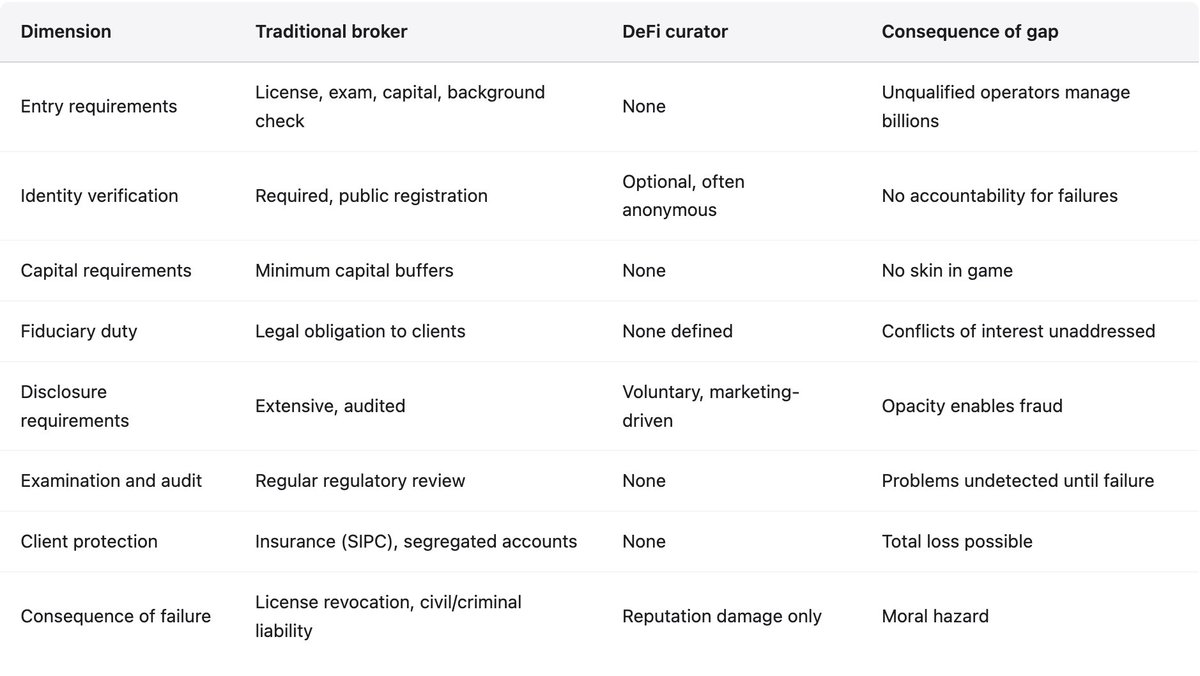

El modelo de curador replica un patrón conocido de las finanzas tradicionales, pero sin los mecanismos de responsabilidad que se han desarrollado tras siglos de fracasos costosos. Cuando bancos o brókeres gestionan fondos de clientes, afrontan requisitos de capital, obligaciones de registro, deberes fiduciarios y supervisión regulatoria. Cuando los curadores de DeFi gestionan fondos de clientes, solo enfrentan incentivos de mercado, que recompensan la acumulación de activos y la maximización de rendimientos por encima de la gestión del riesgo. Los protocolos que permiten a los curadores afirman ser infraestructuras neutrales, cobrando comisiones por la actividad mientras renuncian a cualquier responsabilidad sobre los riesgos derivados. Esta postura es insostenible y las finanzas tradicionales la abandonaron hace décadas, tras aprender con dureza que los intermediarios que cobran comisiones no pueden eludir toda responsabilidad.

Arquitectura permissionless y sus consecuencias

Morpho y Euler funcionan como infraestructuras de préstamos permissionless. Cualquier usuario puede crear una bóveda, definir parámetros de riesgo, elegir el colateral que acepta y empezar a captar depósitos. Los protocolos ofrecen la infraestructura de smart contracts y obtienen comisiones por la actividad generada. Esta arquitectura tiene ventajas reales. Los sistemas permissionless permiten la innovación eliminando intermediarios que podrían bloquear nuevas propuestas por desconocimiento o interés propio. Ofrecen acceso a servicios financieros a participantes excluidos de los sistemas tradicionales y crean registros transparentes y auditables de todas las transacciones on-chain.

Pero esta arquitectura también genera problemas fundamentales, que noviembre de 2025 dejó en evidencia. Sin guardianes, no existe control de calidad sobre quién puede ser curador. Sin requisitos de registro, no hay responsabilidad cuando fallan. Sin revelar identidad, un curador puede acumular pérdidas bajo un nombre y volver a empezar con otro. Sin requisitos de capital, el único riesgo real es la reputación, fácilmente desechable. Ernesto Boado, fundador de BGD Labs y colaborador de Aave, fue claro: los curadores “venden tu marca gratis a jugadores de apuestas”. Los protocolos cobran comisiones y los curadores comisiones de rendimiento. Las pérdidas las asumen los usuarios cuando llegan los fracasos inevitables.

La arquitectura permissionless produce un modo de fallo concreto que Stream Finance ejemplificó. Como cualquiera puede crear una bóveda, los curadores compiten por depósitos ofreciendo rentabilidades más altas. Estas requieren o un alfa genuino (raro e insostenible a gran escala) o más riesgo (habitual y catastrófico al materializarse). Los usuarios ven “18 % APY” y no investigan el origen. Presuponen que quien se presenta como “curador de riesgos” ha hecho la debida diligencia. El curador ve una oportunidad de ingreso por comisiones y acepta riesgos que una gestión prudente del riesgo rechazaría. El protocolo observa el aumento del TVL y los ingresos y no interviene porque los sistemas permissionless no deben ejercer de guardianes.

Esta dinámica competitiva desencadena una carrera hacia el abismo. Los curadores que gestionan el riesgo con prudencia logran rentabilidades más bajas y captan menos depósitos. Los que asumen riesgos excesivos logran mayores rendimientos, atraen más depósitos, ganan más comisiones y parecen exitosos hasta el colapso inevitable. El mercado no distingue entre rentabilidad sostenible y asunción insostenible de riesgo hasta que se produce el fracaso. Entonces, las pérdidas se reparten entre todos, y el curador solo sufre daños reputacionales, poco relevantes si puede lanzar una nueva bóveda bajo otro nombre.

Conflictos de interés y fallos de incentivos

El modelo de curador contiene conflictos de interés básicos que hacen previsible el tipo de fracasos como el de Stream Finance. Los curadores cobran comisiones sobre los activos bajo gestión y el rendimiento. Esto incentiva maximizar depósitos y rentabilidad, sin importar el riesgo necesario. Los usuarios buscan seguridad y retornos razonables. Los curadores quieren ingresos por comisiones. Estos intereses divergen precisamente cuando mayor peligro suponen: cuando subir la rentabilidad requiere aceptar riesgos que los usuarios rechazarían si los entendieran.

El caso de RE7 Labs es ilustrativo: documentaron su propio patrón de fracaso. Antes de lanzar la integración de xUSD, su análisis identificó el “riesgo de contraparte centralizada” como preocupación. Stream concentró el riesgo en un gestor externo anónimo, sin transparencia sobre posiciones ni estrategias. RE7 Labs entendió el riesgo pero aun así integró xUSD, argumentando “demanda significativa de usuarios y red”. La oportunidad de comisión pesó más que el riesgo para los fondos de los usuarios. Cuando se perdieron, RE7 Labs sufrió daño reputacional pero no financiero. Los usuarios asumieron el 100 % de la pérdida.

Esta estructura de incentivos va más allá de la desalineación: penaliza el comportamiento prudente. Un curador que rechaza una oportunidad de alto rendimiento por riesgo excesivo pierde depósitos frente a quienes lo aceptan. El prudente gana menos comisiones y parece rendir peor. El imprudente gana más y atrae más depósitos hasta que llega el desastre. Mientras tanto, acumula comisiones que conserva independientemente de las pérdidas futuras de los usuarios. Varios curadores y gestores de bóvedas reasignaron fondos de usuarios a posiciones xUSD sin transparencia, dejando a los depositantes expuestos al apalancamiento recursivo y la opacidad de Stream. Los usuarios depositaron en bóvedas de estrategia conservadora y acabaron con su capital en una contraparte con apalancamiento de 7,6x.

El esquema habitual de comisiones de los curadores implica cobrar entre un 5 % y un 15 % del rendimiento generado. Esto parece aceptable hasta que se analiza la asimetría: los curadores capturan parte de las ganancias sin asumir pérdidas. Tienen un fuerte incentivo para maximizar la rentabilidad y uno débil para limitar el riesgo. Imagina una bóveda con 100 millones en depósitos y un 10 % de rentabilidad: el curador cobra 1 millón (al 10 % del rendimiento). Si duplica el riesgo y logra un 20 %, cobra 2 millones. Si el riesgo se materializa y los usuarios pierden el 50 % del principal, el curador solo pierde ingresos futuros de esa bóveda, pero mantiene todo lo ya cobrado. Los usuarios pierden 50 millones. Es una economía “cara, gano yo; cruz, pierdes tú”.

Los propios protocolos tienen conflictos de interés en la gestión de fracasos de curadores. Morpho y Euler cobran comisiones por la actividad de las bóvedas. Tienen interés en maximizarla, permitiendo bóvedas de alto rendimiento que atraigan depósitos incluso con riesgo excesivo. Alegan neutralidad, argumentando que los sistemas permissionless no deben vetar. Pero no son neutrales: se benefician de la actividad que facilitan. La regulación financiera tradicional detectó este problema hace siglos: quien se lucra de la intermediación debe asumir algo de responsabilidad. El bróker que cobra comisiones tiene obligaciones frente a sus clientes. Los protocolos DeFi aún no han asumido este principio.

El vacío de responsabilidad

Cuando brókeres o gestores de activos tradicionales pierden dinero de sus clientes, afrontan investigaciones regulatorias, posible pérdida de licencia, responsabilidad civil y, en casos de fraude o negligencia grave, procesos penales. Estas consecuencias generan incentivos para la prudencia. Quienes podrían asumir riesgos excesivos entienden que las consecuencias personales pueden ser muy graves. Esto no elimina todos los fracasos, pero reduce significativamente el comportamiento temerario respecto a un sistema sin rendición de cuentas.

En DeFi, los curadores solo sufren daño reputacional si pierden dinero de los clientes. No tienen licencias que puedan perder. No hay investigación regulatoria porque ningún regulador tiene jurisdicción. No hay deber fiduciario, pues la relación curador-depositante carece de estatus legal claro. No hay responsabilidad civil porque a menudo son anónimos y los términos de la mayoría de protocolos eximen de responsabilidad explícitamente. Pueden acumular pérdidas, cerrar la bóveda y relanzar bajo otro nombre en el mismo protocolo.

El incidente de marzo de 2024 en Morpho ilustra de forma práctica el vacío de responsabilidad. Una bóveda de Morpho con oráculos de Chainlink perdió unos 33 000 dólares por una desviación de precio. Cuando los usuarios reclamaron, recibieron evasivas: Morpho alegó ser solo infraestructura, el curador afirmó actuar según las reglas del protocolo, Chainlink dijo que el oráculo funcionó como debía. Nadie asumió responsabilidad. Nadie compensó a los usuarios. El incidente fue pequeño y no tuvo efectos de mercado, pero sentó el precedente: cuando hay pérdidas, nadie responde.

Este vacío es intencionado, no accidental. Los protocolos se diseñan para eludir responsabilidades. Los términos de servicio eximen de responsabilidad. La documentación recalca que los protocolos son infraestructuras permissionless sin control sobre los usuarios. Las estructuras legales sitúan la gobernanza en fundaciones o DAOs en jurisdicciones remotas. Esto es lógico legalmente, pero deja miles de millones de dólares en manos de entidades sin responsabilidades reales sobre su gestión. El término económico es riesgo moral: si quienes gestionan fondos no sufren consecuencias por el fracaso, asumen riesgos excesivos porque las ganancias son para ellos y las pérdidas se socializan.

Revelación de identidad y responsabilidad

Muchos curadores operan de forma pseudónima o anónima. A veces se justifica por motivos de seguridad o privacidad, pero ello afecta directamente a la responsabilidad. Si un curador no puede ser identificado, no puede responder legalmente por negligencia o fraude. No se le puede excluir si acumula fracasos. No puede sufrir sanciones profesionales ni consecuencias reputacionales asociadas a su identidad real. La operación anónima elimina el principal mecanismo de responsabilidad en ausencia de regulación. En finanzas tradicionales, incluso sin regulación, un gestor que destruye fondos de clientes afronta responsabilidades civiles y daños reputacionales ligados a su identidad real. En DeFi, no ocurre así.

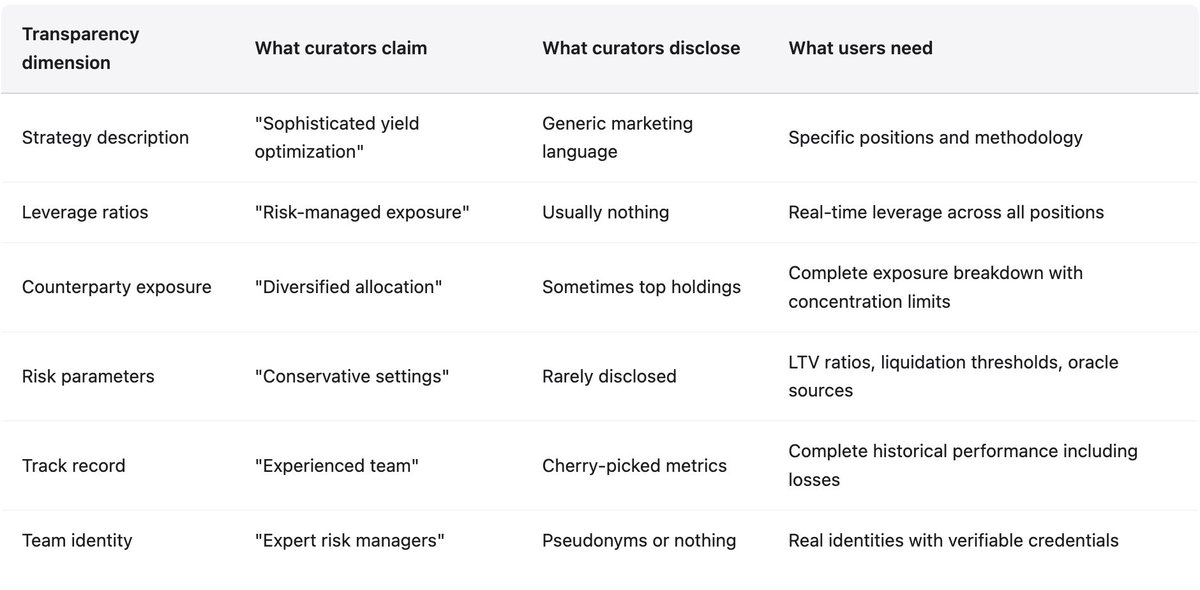

Estrategias opacas y el mito de la experiencia

Los curadores se presentan como expertos en gestión de riesgos: eligen activos seguros, fijan parámetros adecuados y despliegan capital con criterio. Su marketing destaca la experiencia y el análisis sofisticado. Pero, como mostró noviembre de 2025, muchos carecen de infraestructura, experiencia o incluso intención real para gestionar el riesgo. Las instituciones financieras tradicionales suelen dedicar entre el 1 % y el 5 % de su plantilla a la gestión de riesgos, con comités independientes, equipos de supervisión, pruebas de estrés y requisitos regulatorios. En DeFi, los curadores suelen ser pequeños equipos o personas centradas ante todo en generar rentabilidad y acumular activos.

Las estrategias rara vez se desvelan con detalle relevante. Los curadores emplean términos como “delta-neutral trading”, “hedged market making” u “optimized yield farming” que suenan sofisticados pero no revelan las posiciones reales, ratios de apalancamiento, exposiciones o parámetros de riesgo. A veces, justifican esta opacidad para proteger estrategias propietarias de la competencia. Pero los usuarios tienen derecho a entender los riesgos que corren. La opacidad no es una virtud, sino un fallo que permite que el fraude y la imprudencia persistan hasta que el fracaso los descubre.

Stream Finance llevó esta opacidad a escala catastrófica. Alegaban 500 millones de dólares de TVL, pero solo 200 millones eran verificables on-chain. Los 300 millones restantes supuestamente estaban en posiciones off-chain gestionadas por “gestores externos” cuyas identidades, cualificaciones y procesos nunca se revelaron. Stream usó términos como “delta-neutral trading” y “hedged market making” sin explicar en qué consistían ni qué apalancamiento real había. Cuando el análisis de Schlagonia tras el colapso reveló la estructura de préstamos recursivos que generaba una expansión sintética de 7,6x sobre 1,9 millones en colateral real, los depositantes se sorprendieron: no sabían que su “stablecoin” estaba respaldada por préstamos infinitos y no por reservas genuinas.

El mito de la experiencia es especialmente peligroso porque anima a los usuarios a renunciar a su propio criterio. Cuando alguien con el título de “curador de riesgos” acepta una oportunidad de alto rendimiento, los usuarios asumen que ha hecho la debida diligencia. De hecho, el caso de RE7 Labs demuestra que la debida diligencia a menudo identifica riesgos que luego se ignoran. Su propio análisis advirtió del riesgo de contraparte centralizada antes de integrar xUSD. Pero siguieron adelante porque la demanda de usuarios y el incentivo de comisiones pesó más que el riesgo identificado. La experiencia existía, se aplicó, se llegó a la conclusión correcta y luego se ignoró por incentivos comerciales. Es peor que la incompetencia: demuestra que, incluso con capacidad para identificar riesgos, la estructura de incentivos lleva a ignorarlos.

Prueba de reservas: viable técnicamente, rara vez adoptada

Las técnicas criptográficas para verificar reservas existen desde hace décadas. Los árboles Merkle pueden demostrar solvencia sin revelar cuentas individuales. Las pruebas de conocimiento cero pueden demostrar ratios de reserva sin desvelar estrategias. Son tecnologías maduras y eficientes. El hecho de que Stream Finance no implementara ninguna forma de prueba de reservas no fue por limitación técnica, sino por elegir deliberadamente la opacidad, lo que permitió que el fraude persistiera meses pese a múltiples advertencias públicas. Los protocolos deberían exigir prueba de reservas a todo curador que gestione depósitos por encima de ciertos umbrales. La ausencia de prueba de reservas debe equipararse a que un banco rechace una auditoría externa.

Evidencia de noviembre de 2025

El colapso de Stream Finance es un caso de estudio completo sobre cómo fracasa el modelo de curador. La secuencia evidencia todos los fallos de la arquitectura actual: falta de diligencia, conflictos de interés, advertencias ignoradas, opacidad y ausencia de responsabilidades. Comprender el caso en detalle es clave para entender por qué hacen falta cambios sistémicos.

Cronología del fracaso

El desarrollador de Yearn Finance, Schlagonia, analizó las posiciones de Stream 172 días antes del colapso y advirtió al equipo de que la estructura era insostenible. Bastaron cinco minutos de análisis para detectar problemas fatales. Stream tenía 170 millones en colateral on-chain respaldando 530 millones en préstamos en varios protocolos DeFi, lo que suponía un apalancamiento de 4,1x. La estrategia usaba préstamos recursivos: Stream pedía prestado contra deUSD para acuñar más xUSD, creando dependencias circulares que garantizaban que ambos activos colapsarían juntos. Los 330 millones de TVL restantes existían solo off-chain, gestionados por anónimos.

El 28 de octubre de 2025, el analista CBB publicó advertencias precisas con datos on-chain: “xUSD tiene unos 170M de respaldo on-chain. Están pidiendo ~530M a protocolos de préstamos. Eso es un apalancamiento de 4,1x. En muchas posiciones ilíquidas. Esto no es yield farming. Es degen gambling”. Estas advertencias eran públicas, precisas y claras. Detallaban los ratios de apalancamiento, el riesgo de iliquidez y la imprudencia fundamental de la estructura. Otros analistas amplificaron las advertencias durante la semana siguiente.

Pese a semanas de advertencias públicas de analistas con pruebas on-chain detalladas, los curadores mantuvieron posiciones y siguieron atrayendo depósitos. TelosC mantuvo 123,64 millones de exposición. MEV Capital, 25,42 millones. Re7 Labs, 27,4 millones en dos bóvedas. Las advertencias se ignoraron porque actuar significaba reducir posiciones, lo que rebajaba ingresos y hacía que el curador pareciera rendir peor comparado con quienes seguían dentro.

El 4 de noviembre Stream anunció que un gestor externo había perdido unos 93 millones en activos. Los reembolsos se suspendieron de inmediato. En cuestión de horas, xUSD cayó un 77 % de 1,00 dólar a 0,23 en mercados secundarios. DeUSD de Elixir, que tenía el 65 % de sus reservas prestadas a Stream, colapsó un 98 %, pasando de 1,00 a 0,015 dólares en 48 horas. El contagio total alcanzó 285 millones de dólares en el ecosistema. Euler afrontó unos 137 millones en deuda incobrable. Más de 160 millones quedaron congelados en distintos protocolos.

Curadores frente a intermediarios tradicionales

Comparar curadores DeFi con brókeres tradicionales es útil porque muestra qué mecanismos de responsabilidad faltan en el modelo de curador. No se trata de afirmar que la banca tradicional es ideal ni que deba copiarse su regulación. El sistema tradicional tiene sus propios fallos, costes y exclusiones. Pero ha desarrollado mecanismos de rendición de cuentas a lo largo de siglos de lecciones costosas, que el modelo de curador ignora explícitamente.

Recomendaciones técnicas

El modelo de curador aporta ventajas reales. Permite eficiencia de capital, ya que especialistas definen parámetros de riesgo en vez de usar valores estándar para todos. Fomenta la innovación permitiendo experimentar con estrategias y marcos de riesgo variados. Facilita el acceso eliminando guardianes que excluirían participantes por tamaño, geografía o desconocimiento. Estos beneficios pueden conservarse si se resuelven los problemas de responsabilidad que expuso noviembre de 2025. Las recomendaciones siguientes se basan en cinco años de experiencia empírica en DeFi.

Identidad obligatoria

Todo curador que gestione depósitos por encima de un cierto umbral (por ejemplo, 10 millones de dólares) debe revelar su identidad real a un registro mantenido por el protocolo o un agente independiente. No hace falta divulgar públicamente domicilios ni datos personales: basta con que puedan ser identificados y responsabilizados en caso de fraude o negligencia. La gestión anónima es incompatible con el manejo masivo de dinero ajeno. Los argumentos de privacidad que justifican la operación pseudónima en DeFi no son aplicables a entidades que cobran comisiones por gestionar fondos de clientes.

Requisitos de capital

Los curadores deben mantener capital en riesgo que se pierda si sus bóvedas sufren pérdidas por encima de un umbral determinado. Así, los incentivos se alinean y el curador tiene “skin in the game”. Por ejemplo, podrían aportar colateral que se recorte si las pérdidas superan el 5 % de los depósitos, o mantener tramos junior en sus propias bóvedas que absorban las primeras pérdidas. El modelo actual, en que los curadores cobran comisiones sin arriesgar capital, genera riesgo moral que estos requisitos corregirían.

Divulgación obligatoria

Los curadores deben informar sobre estrategias, ratios de apalancamiento, exposiciones y parámetros de riesgo en formatos normalizados para permitir su análisis y comparación. La supuesta protección de estrategias propietarias es un pretexto: la mayoría de estrategias son variantes de técnicas conocidas de yield farming. Informar en tiempo real de ratios de apalancamiento y concentración no compromete el alfa, pero sí permite a los usuarios entender el riesgo asumido.

Prueba de reservas

Los protocolos deben exigir prueba de reservas a cualquier curador que gestione depósitos por encima de un cierto umbral. Las técnicas criptográficas son maduras y eficientes: los árboles Merkle demuestran solvencia sin revelar posiciones y las pruebas de conocimiento cero permiten verificar ratios de reserva sin desvelar estrategias. Si un curador no puede demostrar reservas, debe ser descalificado para gestionar depósitos. Esto habría evitado que Stream Finance operara con 300 millones en posiciones off-chain imposibles de verificar.

Límites de concentración

Los protocolos deben imponer límites de concentración que impidan a un curador asignar un porcentaje excesivo de los depósitos a una sola contraparte. Elixir tenía el 65 % de las reservas de deUSD (68 de 105 millones) prestado a Stream en bóvedas privadas de Morpho. Esta concentración garantizó que el fracaso de Stream destruyera a Elixir. Un límite del 10-20 % de exposición máxima por contraparte evitaría este tipo de fallos. Estos límites deben ser automáticos, codificados en el smart contract para que no puedan eludirse.

Responsabilidad del protocolo

Los protocolos que ganan comisiones por actividad de curadores deben asumir parte de la responsabilidad de los riesgos generados. Esto puede materializarse en fondos de seguro financiados con comisiones para compensar a usuarios por fracasos de curadores, o en la selección de listas de curadores excluyendo a quienes tengan mal historial o mala transparencia. El modelo actual, en el que los protocolos cobran y eluden toda responsabilidad, no tiene sentido económico. Quien cobra comisiones debe responder por los riesgos que facilita.

Para concluir

El modelo de curador actual supone un vacío de responsabilidad: miles de millones en manos de entidades sin verdaderas limitaciones ni consecuencias cuando fallan. No es un argumento contra el modelo en sí: la eficiencia de capital y la gestión especializada de riesgos son positivas. El argumento es que el modelo requiere mecanismos de responsabilidad, como los que las finanzas tradicionales adoptaron tras siglos de experiencia. DeFi puede y debe desarrollar mecanismos propios adecuados a sus características, pero no puede ignorar la responsabilidad esperando evitar los mismos fracasos que padeció la banca tradicional antes de implantar controles. La estructura actual garantiza fracasos recurrentes. Seguirán ocurriendo hasta que el sector asuma que los intermediarios que cobran comisiones no pueden eludir toda responsabilidad por los riesgos que generan.

Aviso legal:

- Este artículo es una reproducción de [yq_acc]. Todos los derechos de autor corresponden al autor original [yq_acc]. Si tienes objeciones a esta reproducción, contacta con el equipo de Gate Learn y lo gestionarán lo antes posible.

- Exención de responsabilidad: Las opiniones expresadas en este artículo son exclusivas del autor y no constituyen asesoramiento de inversión.

- Las traducciones a otros idiomas han sido realizadas por el equipo de Gate Learn. Salvo que se indique lo contrario, queda prohibida la copia, distribución o plagio de los artículos traducidos.

Artículos relacionados

Todo lo que necesitas saber sobre Blockchain

Descubre Las 7 Mejores Plataformas DeFi Staking En 2025

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

¿Qué es Stablecoin?

¿Qué es la agricultura de liquidez?